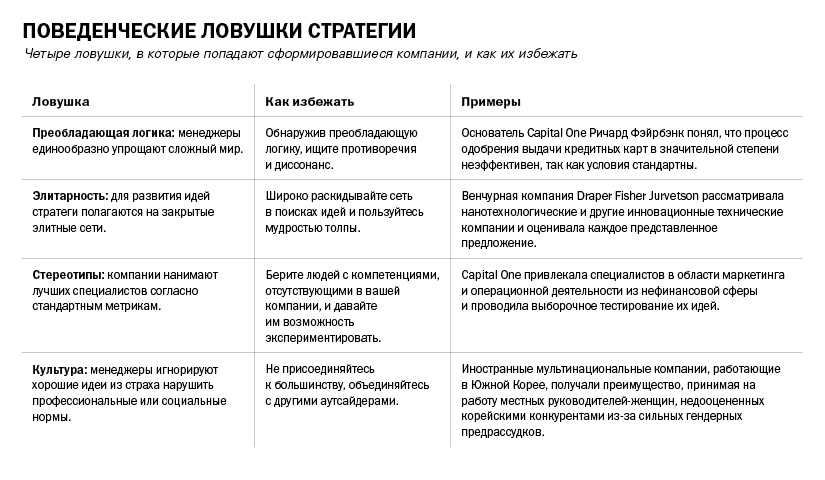

Неудивительно, что мы с подозрением относимся к новым идеям: многие из них кажутся нереалистичными. Но со временем менеджеры привыкают не принимать в расчет все, что кажется незнакомым. Они пренебрегают идеями, ставящими под сомнение их представления об устройстве мира, делают выводы, исходя из стереотипов, и создают культуру, ограничивающую их выбор.

Чтобы избежать этих ловушек, нужно мыслить нестандартно и по-своему — быть человеком, который ищет методы ведения бизнеса, на первый взгляд не имеющие смысла, не слишком полагается на небольшую группу единомышленников, умеет пользоваться преимуществами социокультурного многообразия и доволен ролью аутсайдера. Давайте рассмотрим, что для этого нужно.

Ловушка преобладающей логики: ищите несоответствие

Все стратегические решения принимаются на основе моделей мышления, которые помогают разобраться в сложной реальности. Менеджеры применяют эти модели при принятии решений, со временем оттачивая их. Это естественный когнитивный процесс, который в целом выдержал проверку временем.

Этот процесс должен допускать эксцентричные идеи: если все строят собственные модели, кто-то все время будет предлагать новые и улучшенные. Но мы неизбежно ориентируемся на успешные модели или внедряем модели тех, кто обладает большим социальным влиянием. И в конце концов возникает доминирующий нарратив, все меньше подвергающийся изучению.

Именно в тот момент, когда мудрость становится признанной, появляется возможность для умной эксцентричности. Хорошим примером служит Ричард Фэйрбэнк, основатель компании Capital One, изменившей индустрию кредитных карт. Крупные банки вроде Citi, Bank of America и Chase выпускали карты своим существующим клиентам и искали новых через прямую почтовую рекламу. Прибыль устойчиво росла. Кредитоспособность оценивалась на основе соотношения долга и дохода, кредитной истории и оценок, полученных на собеседовании. Заявителям, набравшим больше определенного балла, предлагались кредитные карты на стандартных условиях.

В начале 1980-х, когда Фэйрбэнк учился в Стэнфорде, он посетил презентацию, посвященную кредитным картам. Ему показалось бессмысленным, что у всех в бизнесе, опирающемся на оценку рисков, были одинаковые цены (одинаковая годовая процентная ставка и стоимость обслуживания) на кредитные карты, и он понял, что клиентов с более высоким уровнем риска субсидировали клиенты с более низким. В подобной ситуации применение демографически ориентированного подхода с индивидуальными условиями могло бы принести более высокую прибыль. Опираясь на эту идею, он создал компанию Capital One, которая быстро приобрела крупную клиентскую базу.

Ловушка элитарности: обратитесь к мудрости толпы

Многие новаторы считают свой успех следствием потрясающей идеи, а не частью процесса постоянных изменений, в рамках которого меняется логика отрасли сообразно изменениям в технологиях и предпочтениях.

Хорошим примером являются фонды венчурного капитала. Их цель ясна: найти сверхприбыльный стартап, который проглядели или не нашли конкуренты. Это как искать иголку в стогу сена: каждый год открываются десятки тысяч стартапов, и почти невозможно определить, кто станет следующей звездой. Очевидно многообещающие компании могут привлекать множество инвесторов, и тогда ожидаемая прибыль венчурного капитала будет снижаться.

Фонды венчурного капитала решают эту проблему, выступая в роли «брокеров знаний», собирая информацию из собственных закрытых социальных и профессиональных групп, которые в противном случае не стали бы ею делиться. Это повышает вероятность успешных инвестиций двумя способами. Во-первых, источником идей, как правило, являются их собственные элитные знакомства, поэтому в среднем их качество выше. Во-вторых, конкуренция сокращается, так как благодаря связям взаимодействие превращается в повторяющуюся игру.

Благодаря преимуществу первопроходца, свойственному этому подходу, опоздавшие в Кремниевую долину были вынуждены стать аутсайдерами индустрии венчурного капитала. Но одна компания, Draper Fisher Jurvetson (DFJ), обнаружила слабое место этой модели: идеи людей, принадлежащих к элитным сообществам, часто оказывались сходными, поскольку состав этих кругов был в значительной мере неизменным и они оказывались в ловушке предыдущего опыта, что снижало их способность оценить новые идеи не так, как они оценивали предыдущие.

DFJ избежала этой ловушки, сосредоточившись на сферах, не интересовавших старых игроков, и применяя более широкий подход к выявлению и оценке проектов. Например, когда в начале 2000-х появились нанотехнологии, DFJ публично пообещала оценить каждое предоставленное ей предложение, что резко контрастировало с традиционным скрытным подходом к перспективной оценке.

Конечно, в DFJ отдавали себе отчет, что такая модель представляла серьезные операционные трудности: обработка большого объема предложений отнимала много времени и денег. Но она также давала DFJ и определенные преимущества. Доступ к множеству проектов создал эффект коллективного разума, благодаря которому DFJ могла видеть, какими разработками в сфере нанотехнологий занимаются независимые исследователи, что повышало ее шансы обнаружить следующий значительный тренд и ведущий стартап в этом тренде.

Ловушка стереотипов: пользуйтесь социокультурным многообразием и экспериментами

Недостаточно понять, что не так в преобладающей логике. Также необходимо разработать стратегию, опирающуюся на ваши новые предположения и теории. Для этого необходимы люди, которые могут привнести новые модели мышления, и это одна из главных причин, по которым компаниям идет на пользу политика многообразия.

Ловушка заключается в том, что организации считают, будто могут решить сложные проблемы путем привлечения «лучших людей», выбранных согласно объективным критериям. Это убеждение работает при решении сравнительно ограниченного числа задач, но в других случаях когнитивный ресурс отдельного человека более полезен, когда производит дополнительные идеи или мнения, отличающиеся от мнений других членов команды. Например, при найме сотрудников в Capital One Фэйрбэнк пользуется так называемой «силой объективно невежественного взгляда на мир человека, ничего не знающего о кредитных картах».

Capital One аутсайдеры явно помогли. Команда провела эксперимент: компания одобряла только кандидатов, получивших самые высокие и самые низкие баллы на собеседовании, и отслеживала график их платежей по кредиту. В течение следующих трех лет не было обнаружено статистической разницы между двумя группами, получившими кредитные карты, что подтвердило догадку, что собеседования неинформативны и они не нужны.

Фэйрбэнк и его команда подозревали, что люди, проводившие собеседования, становились жертвами стереотипов: женщинам, цветным и иммигрантам часто отказывали в кредитных картах из-за низких баллов, даже если у них были хорошие финансовые показатели. Все это указывало на новые возможности: охват нетипичных заявителей с хорошим соотношением долга и дохода и хорошей кредитной историей. Новые клиенты не только вполне подходили в качестве заемщиков, но и были привязаны к Capital One, так как не могли получить карты в других банках. И когда крупные банки изменили процедуры одобрения, многие клиенты остались с компанией, которая первой поверила в них.

Если вы хотите воспользоваться преимуществами социокультурного многообразия, то вам следует избегать консенсуса. Например, в DFJ поддерживают инвестицию, если хотя бы один из партнеров считает идею стоящей. Если многие партнеры согласны с потенциалом идеи, то она недостаточно радикальна, и фирма, вероятно, столкнется с конкуренцией со стороны других венчурных компаний, что уменьшит ценность инвестиции для DFJ.

Компания Valve, занимающаяся разработкой игр, придерживается аналогичного подхода. Она нанимает разработчиков с неординарными представлениями о качествах хорошей игры и позволяет им распределять свое время, как они считают нужным. Решения, развивать ли идею, принимаются на основе правила трех: менеджеры предоставляют ресурсы и поддержку проекту, если разработчик может убедить как минимум двух коллег отказаться от собственных проектов и присоединиться к нему. Так компания обеспечивает инвестиции в высококачественные игры, потому что выбирает их, опираясь на мудрость трех разработчиков, которые не так легко соглашаются с мнениями других.

Культурная ловушка: сохраняйте дистанцию

Менеджеры часто сталкиваются с сильным социальным давлением и вынуждены подчиняться доминирующей культуре, корни которой уходят в доминирующую модель мышления. Этим объясняется, почему в сформировавшихся отраслях возникают возможности для подрывных изменений и почему их источником редко становятся старые компании. Кажется, что этой ловушки легко избежать, но силу укоренившейся культуры не следует недооценивать.

Иллюстрацией может служить исследование шведской индустрии паевых инвестиционных фондов. Поскольку потребители хотят получить высокую прибыль и избежать высоких издержек, можно предположить, что банки и финансовые институты, по крайней мере, предложат своим клиентам возможность инвестировать в индексные фонды. Начальные предложения шведских институтов оказались достаточно популярными, и поскольку препятствий для введения индексных фондов было мало, можно было ожидать, что эти проекты быстро начали имитировать.

Но этого не произошло. Менеджерам шведских фондов «не понравились» индексные фонды: «Компании считали, что вводить индексные фонды стыдно, что это оскорбит их менеджеров активов». Логика институтов усиливалась внутри взаимосвязанной группы: большинство менеджеров шведских фондов прошли обучение и работали в небольшом числе институтов, и нормой считалось, что руководителей учили выбирать акции и обгонять рынок. Эта распространенная точка зрения и риск отклонения от нее (то есть риск оказаться вне своего круга) означал, что прибыльные возможности внедрения индексных фондов игнорировались: люди предпочитали меньше заработать, но не жертвовать своей идентичностью.

В подобных ситуациях быть аутсайдером выгодно. Когда Фэйрбэнк впервые представил свое видение кредитных карт крупным банкам, все они отказали ему, что вынудило его искать помощи у аутсайдеров. В конце концов он заключил сделку с Signet, региональным банком среднего размера, согласно которой ему должны были платить из прибыли, полученной за счет новых держателей кредитных карт. В обмен он получил полный контроль над подразделением кредитных карт.

***

Предвзятость создает возможности — и вместе с ними поведенческие и социальные ловушки, мешающие распознавать стратегии и действовать в соответствии с ними. Это означает, что большинству менеджеров часто не хватает идей, способностей и уверенности в себе, необходимых для изменения status quo, особенно сложившегося в результате их же собственных усилий. Чтобы избежать этих ловушек, нужно мыслить нестандартно: не бояться когнитивного диссонанса, широко раскидывать сеть, пользоваться преимуществами социокультурного многообразия и оставаться аутсайдером.

Об авторе

Чэнвэй Лю (Chengwei Liu) — профессор Европейской школы менеджмента и технологий в Берлине.