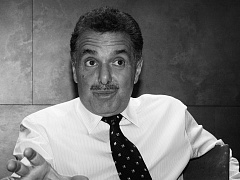

Деятельность Уоррена Баффетта как инвестора вызывает справедливое восхищение. На протяжении всех пятидесяти лет его руководства Berkshire Hathaway демонстрировала доходность, превышающую индекс S&P 500 более чем на 10%.

В то же время гораздо меньше внимания уделяют тому, как именно Баффетт руководит своей компанией. И это удивляет, учитывая то, что его система управления резко отличается от принятой в других публичных компаниях.

Berkshire Hathaway характеризует высшая степень децентрализации. Более восьми десятков ее дочерних предприятий полностью независимы и находятся под минимальным контролем со стороны головного офиса. И для этого им достаточно регулярно предоставлять финансовую отчетность и перечислять излишки средств, в которых они в данный момент не нуждаются. Штаб-квартира не требует от них ни бюджетов, ни финансовых прогнозов, ни стратегических документов. В Berkshire Hathaway не существует центральных отделов маркетинга, снабжения, продаж, кадров и ИТ. Нет в ней ни юридического департамента, ни даже должности «главного юриста». И все это в корпорации, превосходящей размером General Electric, General Motors, IBM и Chevron.

Как же работает подобная структура, ведь ее принципы противоречат всем правилам менеджмента, которые преподают в бизнес-школах?

Мы захотели выяснить, каково это — управлять бизнесом Уоррена Баффетта, и летом 2015 года провели опрос директоров дочерних предприятий Berkshire Hathaway, большинство из которых подчиняются ему напрямую. Фирмы, которые они представляли, различались по размеру и направлению деятельности. В результате мы обнаружили три особенности:

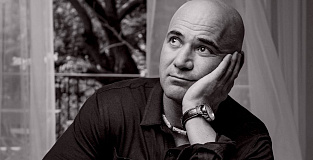

Руководители дочерних предприятий общаются с Баффеттом довольно редко — быть может, раз в месяц или квартал, несмотря на то что он их босс. А поскольку никаких обязательных регулярных совещаний или телефонных разговоров с ним не предусмотрено, они, как правило, сами с ним связываются.

Вряд ли вы еще где-нибудь встретите подобную степень независимости. Директора этих фирм глубоко убеждены в том, что ни один другой владелец бизнеса не предоставил бы им столько самостоятельности. Они рассказали нам, что головной офис Berkshire Hathaway не имеет привычки вторгаться в их деятельность, даже когда обстоятельства складываются не самым лучшим образом. Большинство топ-менеджеров заявило, что Баффетт «вообще не будет вмешиваться» в ситуацию в таких случаях, как неожиданная смена руководства бизнес-единицы, забастовка, перебои в цепочке поставок, жалобы от крупных клиентов, незначительное снижение объемов продаж или возникшие юридические вопросы. Как сказал нам один из директоров: «Никто другой не даст дочерней компании такой свободы».

В то же время они предположили, что Баффетт может «в небольшой степени вмешаться» в работу фирмы в случае резкого снижения объемов продаж, незначительного пересмотра финансовых показателей или события, которое затрагивает репутацию дочернего предприятия. И только когда под угрозой оказывается репутация всей Berkshire Hathaway или когда необходимо существенно пересмотреть финансовую отчетность, Уоррен Баффетт «вмешается наверняка».

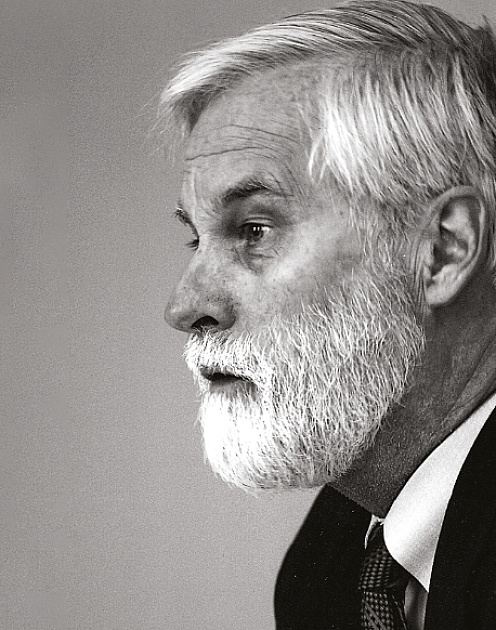

Топ-менеджеры объяснили нам, что Berkshire Hathaway устанавливает куда более длительные «горизонты инвестиций», чем любые другие владельцы бизнеса. Несмотря на то что эти сроки разнятся в довольно широких пределах (для некоторых дочерних фирм это три года, а для других — все двадцать), средний показатель составляет около пяти лет. Это больше, чем в других аналогичных компаниях, обычно работающих в условиях годичного горизонта инвестиций.

Все руководители сошлись во мнении, что факт их принадлежности к Berkshire Hathaway положительно сказывается на доходности вверенного им бизнеса. Среди разнообразных причин подобного положения дел наши респонденты выделили финансовую мощь головной компании, широкую автономию дочерних фирм, стоимость бренда и избранную Баффеттом политику долгосрочных инвестиционных целей.

И наконец, директора, принявшие участие в нашем опросе, единодушны в том, что все предприятия, входящие в Berkshire Hathaway, объединяет общая корпоративная культура, в основе которой лежат такие принципы, как честность, неподкупность, ориентированность на долгосрочную перспективу и повышенное внимание к нуждам клиента. Они были убеждены, что тон всей культуры задается на самом верху. Один из респондентов отмечает: Баффетт доносит до людей три главных идеи. Во-первых, берегите свою репутацию. Во-вторых, управляйте бизнесом так, словно это ваше единственное имущество на ближайшие пятьдесят лет. И, в-третьих, честность превыше всего.

Хотя наше исследование касается исключительно Berkshire Hathaway, оно все же поднимает вопросы, о которых стоит задуматься и другим управленцам.

В основе системы Berkshire Hathaway заложено понимание того, что управленцы добьются большего, если им предоставят полную свободу от центра и разрешат руководить бизнесом, ориентируясь на долгосрочную перспективу. Может ли эта система работать и в других корпорациях? Для того чтобы ответить на этот вопрос, руководителям организаций прежде всего необходимо понять, какие процедуры и условия нужно создать для применения подобного подхода.

Баффетт предпочитает не вмешиваться во многие проблемы, которые возникают в дочерних компаниях. Руководителям других организаций следует задать себе вопрос: в каких случаях имеет смысл доверить решение проблем менеджменту той или иной бизнес-единицы, а в каких требуется более серьезное вмешательство? Где провести эту черту?

Топ-менеджеры Berkshire Hathaway твердо уверены в том, что их компаниям необходимо «работать вдолгую». Кроме того, эксперты часто критикуют публичные компании, которые нацелены на краткосрочное получение прибыли. Управленцам стоит задуматься, какую выгоду они получат, если будут противодействовать краткосрочным трендам, и какие шаги следует предпринять с прицелом на долгую перспективу?

Также все респонденты высказали мнение, что честность — это необходимая составляющая работы любой организации. А значит, руководителям стоит подумать над следующими вопросами: как политика честности отражается на результатах бизнеса? Влияет ли стиль руководства компанией на этические нормы корпоративной культуры? Или же большее воздействие оказывают другие факторы, такие как денежные поощрения и эффективная кадровая политика?

Читайте по теме: