Известный парадокс: на словах менеджеры обычно хотят как можно сильнее увеличить стоимость в долгосрочной перспективе, а на деле используют для контроля и повышения эффективности разнообразные краткосрочные индикаторы c аббревиатурами: ROA, ROC, TSR, EBIT, EBITDA, CAR, EPS и т. д.

Почему они концентрируются именно на них? В первую очередь потому, что они простые, удобные в использовании и их часто использовали раньше. Но исследования давно показывают, что оптимизация краткосрочных бухгалтерских индикаторов не всегда ведет к максимизации стоимости акций. Чтобы ясно и эффективно думать о долгосрочной стоимости, компаниям нужен другой индикатор — и мы представили такой индикатор в своей недавней статье в Strategic Management Journal. Он называется LIVA (Long-term Investor Value Appropriation, «Долгосрочное распределение стоимости для инвесторов»).

Идея LIVA очень простая: сложить для рассматриваемой компании чистую дисконтированную стоимость всех инвестиций за долгий период времени. Важный вывод нашего анализа: это можно сделать на основе открытой биржевой информации. На основе исторических данных о цене акций LIVA позволяет вычислить полученный компанией долгосрочный — положительный или отрицательный — результат в создании стоимости для всей базы акционеров.

Чтобы оценить возможности индикатора LIVA, рассмотрим пример Apple. Представим, что вам повезло купить 100 акций Apple в 1999 году. Если бы вы реинвестировали все дивиденды и продали акции через 20 лет, ваш среднегодовой доход составил бы 27% — намного выше среднерыночного показателя 6%. Это хороший, но не выдающийся результат. По совокупному доходу акционеров (TSR) Apple занимает 3175 место среди всех компаний мира за этот период: может показаться, что успех Apple не был слишком уж выдающимся. Такой же вывод можно сделать из недавнего рейтинга «Лидеры по созданию стоимости» (Value Creators Rankings), который ежегодно публикуется Boston Consulting Group и который основан на TSR за пять лет. В нем Apple занимает 34 место.

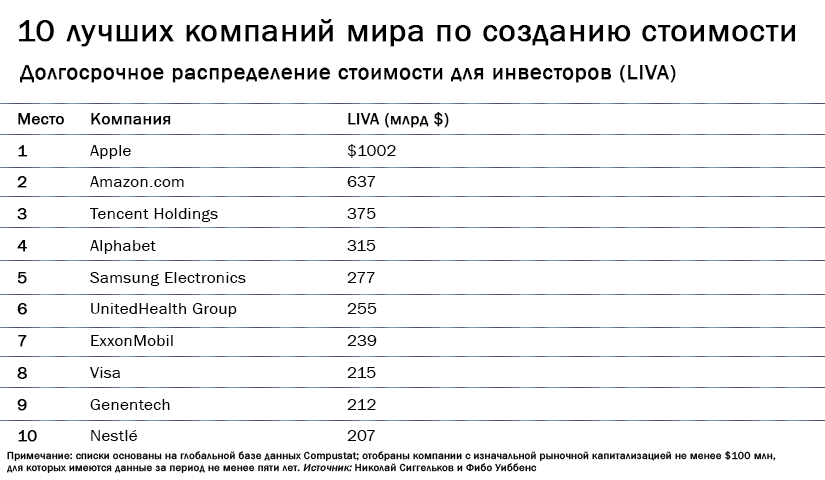

На самом деле TSR измеряет не создание стоимости в долгосрочной перспективе для всей акционерной базы за данный период времени, а только прибыль для тех, кто держал определенное количество акций в течение всего этого периода. А LIVA учитывает, что собственный капитал компании тоже может постепенно меняться, — и в этом свете результаты Apple выглядят совсем иначе. Если бы вы купили всю компанию в 1999 году по ее тогдашней рыночной цене, учли все суммы, полученные в виде дивидендов и в результате обратных выкупов акций, и продали бы ее через 20 лет по сильно выросшей цене, то заработали бы на триллион с лишним долларов больше, чем если бы вложили ту же сумму в индексный фонд. Иными словами, LIVA Apple за этот период превышает $1 трлн. Это очень впечатляющий результат, который делает Apple лучшей компанией мира в нашем рейтинге. Ее LIVA на 57% превышает результат Amazon, которая занимает второе место.

Эти рейтинги взяты из глобальной базы данных LIVA, которую мы составили, чтобы помочь менеджерам и исследователям определить самые эффективные и самые неэффективные компании каждой страны, региона и отрасли. База данных содержит результаты за последние 20 лет и включает более 45 тыс. компаний, изначальная рыночная капитализация которых составляла не менее $100 млн и для которых имеются данные за период не менее пяти лет. Она позволяет проанализировать создание стоимости на уровне отдельных компаний, отраслей и стран.

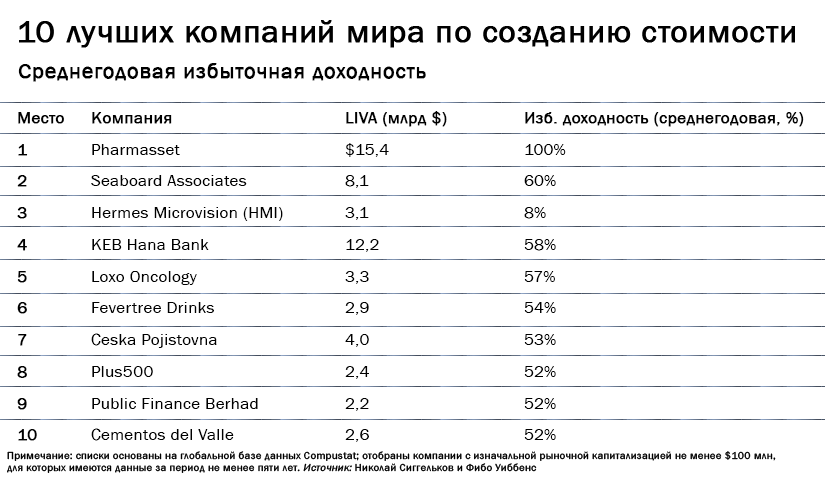

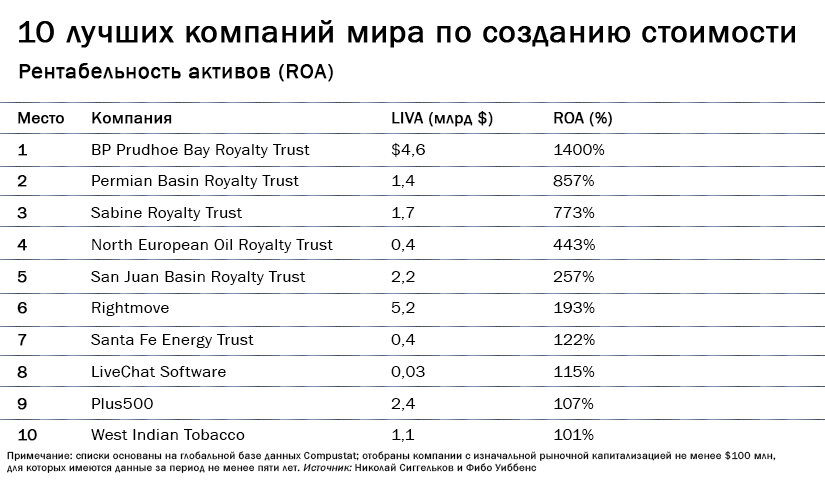

Чтобы понять, насколько LIVA показательнее традиционных индикаторов, достаточно посмотреть на 10 наиболее и наименее эффективных компаний по каждому из них.

Пять первых строчек в нашем списке LIVA занимают ИТ-компании, суммарный результат которых в создании стоимости для акционеров за последние 20 лет составляет более $2,6 трлн. Если вы посмотрите на лучшие компании по избыточной доходности, то увидите: несмотря на их успешность, они намного уступают в создании стоимости. Им удалось достичь такой высокой доходности только потому, что они начинали с более низкого уровня — в среднем их изначальная рыночная капитализация составляла $332 млн. Так, капитализация лучшей компании по среднегодовой избыточной доходности — Pharmasset — составляла $187 млн в 2007 году и выросла до $11,2 млрд к 2011-му, когда ее приобрела Gilead. (Мы не стали включать компании с рыночной капитализацией до $100 млн, но если бы включили, то, несомненно, могли бы найти компании с еще большей избыточной доходностью.)

Лучшие компании в списке ROA (рентабельности активов) тоже относительно небольшие, ведь очень высокие показатели ROA зачастую свидетельствуют не столько о высокой прибыли, сколько об очень низкой балансовой стоимости активов. Первое место по этому показателю занимает BP Prudhoe Bay Royalty Trust — компания, которая занимается распределением прибыли от прав роялти на нефть и газ, причем стоимость этих прав не учтена в бухгалтерском балансе. Таким образом, высокие результаты компании отражают не только хорошие экономические результаты, но и условности бухгалтерского учета.

Эти примеры показывают потенциальные преимущества LIVA при оценке долгосрочных результатов фирмы. В отличие от индикаторов, основанных на процентных отношениях (таких, как ROA), LIVA показывает абсолютные экономические результаты, поэтому не имеет уклона в пользу маленьких компании. А в отличие от индикаторов, основанных на бухгалтерской прибыли, LIVA оценивает не только саму прибыль, но и рост — и не зависит от бухгалтерских формальностей.

Если посмотреть на 10 лучших компаний по LIVA, то можно заключить, что технологическая отрасль — главный сегмент для создания стоимости. Но одно из основных преимуществ этого индикатора заключается в том, что он дает полезную информацию не только о лучших, но и о наименее результативных компаниях.

В списке наименее результативных тоже можно обнаружить несколько компаний технологического сектора: Lucent, MCI/WorldCom и AOL/TimeWarner за последние 20 лет потеряли в стоимости впечатляющую сумму. Общий результат компаний категории «Аппаратное обеспечение и оборудование» составил минус $2,2 трлн — хуже выступила только категория «Телекоммуникационные услуги». Только LIVA указывает на такое экстремальное распределение долгосрочных результатов в технологической отрасли — и, следовательно, ставит вопросы о причинах такого распределения. Согласно анализу LIVA, большинство технологических компаний только теряют деньги, а высокие результаты в создании стоимости для акционеров показывают только те, кто доминирует в своих сегментах вследствие сетевых эффектов.

Кроме того, LIVA позволяет более осмысленно рассуждать о банкротстве, чем такие индикаторы, как TSR и избыточная доходность, ведь при банкротстве (за исключением случаев, когда часть ликвидационной стоимости остается на долю акционеров) эти показатели всегда одинаковы: –100%.

LIVA показывает конкретный отрицательный стоимостной результат в каждом отдельном случае и, следовательно, может стать полезным индикатором при анализе падения компании. В связи с этим LIVA указывает еще на один поразительный факт: из 20 наименее эффективных компаний по LIVA, то есть компаний, больше других потерявших в стоимости, обанкротилась только одна. 42% отрицательного стоимостного результата за период с 1999 по 2018 год приходится на компании, которые к 2018-му продолжали работать, а еще 33% — на компании, которые были кем-то приобретены. У фирм, которые когда-то были успешны, зачастую бывает намного больше времени на уничтожение стоимости, чем у тех, которые обанкротились. Если уничтожение стоимости — это разновидность «краха», то выясняется, что большая часть «крахов» не приводит к закрытию компаний. Следовательно, показатель LIVA может оказаться полезным дополнительным индикатором при анализе банкротства и ликвидации компаний в регулярных исследованиях отраслевых жизненных циклов и отраслевой экологии.

Чтобы создать долгосрочную стоимость в будущем, менеджеры должны понимать, какие стратегии приводили к успеху в прошлом. LIVA показывает, какие компании из разных стран и отраслей достигли больше всего в создании стоимости, а у каких результат получился отрицательный. С помощью внутренних финансовых данных менеджеры смогут использовать LIVA для поиска самых успешных стратегий в собственных компаниях. Эта бесценная информация поможет им управлять своим бизнесом и, возможно, когда-нибудь тоже войти в топ-10 по LIVA.

Примечание редакции: Каждый рейтинг или индекс — лишь один способ анализа и сравнения компаний и регионов, основанный на конкретных данных и методологии. Мы в Harvard Business Review убеждены, что тщательно продуманный индекс способен предоставить важную информацию, но при этом остается лишь одним взглядом на картину в целом и может иметь недостатки. В каждом таком случае следует внимательно читать раздел, посвященный методике составления рейтинга.

Об авторах

Николай Сиггельков (Nikolaj Siggelkow) — преподаватель менеджмента и стратегии в Уортонской школе бизнеса, содиректор Института инновационного менеджмента. Соавтор (вместе с Кристианом Тервичем) книги «Connected Strategy» (Harvard Business Review Press, 2019).

Фибо Уиббенс (Phebo Wibbens) — доцент, преподаватель стратегии в INSEAD.