Назовем это идеальным штормом наоборот: бывает, что набор внешних обстоятельств в совокупности создает для бизнеса исключительно благоприятные

экономические условия. Последние 30 лет крупнейшие североамериканские и европейские транснациональные корпорации купались в успехе. Институциональная среда способствовала быстрому повышению их доходов и эффективности и породила самый продолжительный и мощный рост прибыльности корпораций за все послевоенные годы.

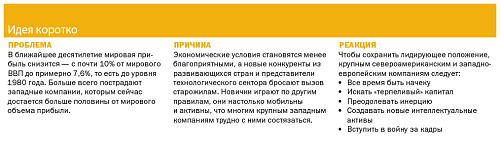

С 1980 по 2013 год совокупная операционная прибыль корпораций после уплаты налогов росла на 30% быстрее мирового ВВП. Сейчас она составляет примерно одну десятую от него (в 1980 году — 7,6%). Чистая прибыль корпораций росла более чем на 50% быстрее мирового ВВП; в 1980 году она равнялась 4,4% мирового ВВП, а в 2013 году — уже 7,6%. Сейчас на долю западных компаний приходится больше половины мирового объема прибыли. Североамериканские фирмы за последние тридцать лет увеличили свою маржинальность на 65%; их прибыль после уплаты налогов, выраженная в доле национального дохода, не достигала такого уровня, как сейчас, с 1929 года. (См. врезку «Прибыли стремительно растут».)

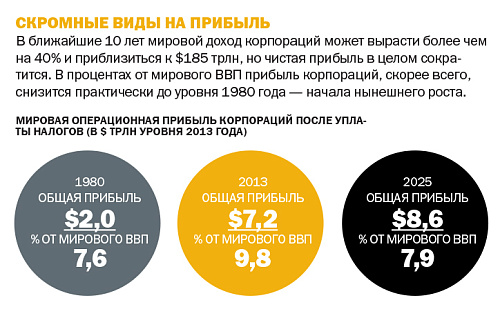

Замечательный период подходит к концу. Доходы и прибыли корпораций продолжат свой рост, но экономическая конъюнктура в целом осложнится. Новые конкуренты уже объявили войну западным старожилам. Многие из них пришли с развивающихся рынков, но некоторые на удивление возникли прямо у них под носом: это и мощные, и мелкие ИТ-фирмы. Новые конкуренты играют по другим правилам, они настолько мобильны и активны, что состязаться с ними трудно. В этой среде эффективность компаний по темпам роста уже не обгонит мировую экономику. По нашим прогнозам, в ближайшее десятилетие операционная прибыль, хоть и продолжит свой рост в абсолютных цифрах, снизится до 7,4% от мирового ВВП, то есть до уровня начала своего стремительного роста. Иными словами, баснословные барыши последних 30 лет исчезнут.

Ниже мы объясним, какие изменения происходят в мировой экономике и конкурентной среде, и расскажем о том, как сегодняшние руководители могут быть одновременно и завтрашними. А чтобы разобраться в ситуации, рассмотрим, какие факторы обусловливали успех до сих пор.

Почему прибыли росли

Начало стремительного роста прибыли совпало с волной децентрализации и приватизации, охватившей весь мир. Она зародилась в западных странах и распространилась по свету: в начале 1990-х ею занялись Индия, Китай, Бразилия и другие. Частный бизнес проник в те направления, где ранее господствовало государство: автомобилестроение, добыча сырья и электроника, инфраструктурные отрасли — телекоммуникации, транспорт и коммунальное хозяйство. В 1980 году сфера инфраструктуры, во многом регулируемая государствами, оценивалась в $1 трлн, а к 2013 году уже в более $10 трлн. Две трети этой суммы доступны частному капиталу. (Все показатели дохода и прибыли за 1980, 2013 и 2025 годы — в долларах США 2013 года.)

В тот же период в развивающихся странах происходил скачок урбанизации и индустриализации, в результате чего в мире стало больше потребителей (к этому классу относят людей, располагающих доходом более $10 в день).

В 1980 году их численность составляла примерно миллиард, а сейчас — около трех миллиардов. Западные компании получили новые рынки, и глобальные инвестиции в инфраструктуру, предприятия и жилой фонд пустились в рост. Только в Китае они выросли с 29% от ВВП в 1980 году до 47%, или $4,3 трлн в 2013-м. Многие азиатские страны вели амбициозные проекты капитального строительства, возводя заводы по переработке нефти, электростанции, сталелитейные и цементные заводы. С 1990 года мировые инвестиции в основной капитал почти утроились, причем львиная доля этого роста пришлась на долю частного бизнеса. Что до западных международных компаний, то такие инвестиции с лихвой скомпенсировали им падение капиталовложений в родных странах. Всего публичные компании развитых стран с 2000 года вложили в расширение (в основном, в развивающихся странах) почти $4,5 трлн.

Международные компании Запада сполна воспользовались конъюнктурой и оказались в наибольшем выигрыше. Хотя на долю японских и корейских компаний в 2013 году пришлось почти 10% мирового дохода, их прибыли росли не так быстро, как у западных конкурентов, которые доминировали в самых прибыльных и передовых отраслях, таких как фармакология, СМИ, финансы и ИТ. Им досталось примерно 22% мировых доходов, но 41% мировой прибыли.

Сильная позиция транснациональных корпораций развитых стран объясняется тремя преимуществами.

Масштаб. Есть отрасли (к ним относятся и некоторые «интеллектуальные»), где чем крупнее компания, тем выше ее прибыльность.

В общем объеме прибыли, заработанной в 2013 году всеми такими фирмами, 80% пришлось на долю 10% публичных компаний. В Северной Америке публичные компании с годовым объемом продаж более $10 млрд в 2013 году отхватили 70% мировой прибыли (в 1990 году этот показатель составлял 55%). Преимущество было у развитых стран — родины крупнейших корпораций, некоторые из которых сравнимы с государствами. Доходы Walmart сопоставимы с ВВП Ботсваны, а штат сотрудников по численности превышает население Латвии и Словении. Доходы Exxon Mobil равны ВВП Боливии. Рыночная капитализация Apple на начало 2015 года составляла около $750 млрд — примерно столько же стоил весь российский фондовый рынок.

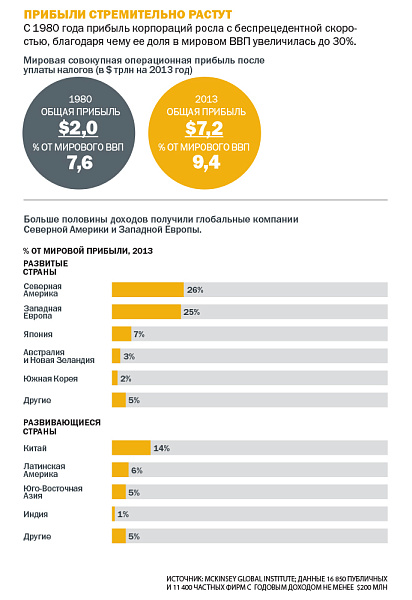

Выход на мировой рынок. Крупные компании Запада активно вели экспансию, отхватывая себе немалую долю от прироста мирового дохода, обусловленного развитием экономики Китая, других азиатских стран и Латинской Америки. В 1980 году лишь 21% дохода корпораций приходился на развивающиеся страны; к 2013 году этот показатель практически удвоился и составил 41%. (См. врезку «Смещение центра тяжести».) Крупные западные корпорации из национальных стали глобальными. Скажем, GE в 1980 году за пределами США заработала $4,8 млрд, а к 2014 году — уже $80 млрд, то есть больше половины своего дохода. То же происходило и с другими фирмами. К 2010 году компании из списка S&P 500 почти половину своих доходов получали за пределами США.

Снижение издержек. Транснациональные корпорации развитых стран пользовались беспрецедентными возможностями для сокращения затрат. Главными источниками экономии были уменьшение расходов на заработную плату и повышение производительности труда и капитала. Наступила эра дешевой автоматизации. С 1990 года разрыв между стоимостью промышленных роботов и стоимостью рабочей силы уменьшился в развитых странах на 50%. С 1980 года мировой рынок труда вырос на 1,2 млрд человек — в основном за счет формирующихся рынков: их связь с остальным миром стала теснее благодаря цепочкам поставок и миграции. Снижение налоговых ставок и дешевый кредит дали общий прирост чистой прибыли примерно в 15%. С 1980 года в ряде стран, включая Австралию, Германию и Великобританию, ставки налога на прибыль компаний уменьшились ни много ни мало вполовину (их максимальные значения достигали 45—60%). В то же время упала стоимость кредита. В 1982 году ставка доходности по казначейским билетам США составляла 15%, а сейчас примерно 2%. Для американских фирм соотношение расходов на выплаты банкам и доходов снизилось на целый процентный пункт. Аналогичные процессы происходили в Западной Европе и Японии, где базовая процентная ставка тоже близка к нулю.

Что же изменилось сейчас?

Росту некуда больше расти, а издержкам — снижаться

Разгоняемая двумя силами: расширением рынка труда и повышением его производительности — мировая экономика с 1980 года росла со скоростью примерно 3,5% в год. Для сравнения: до Второй мировой войны в течение 100 лет рост ВВП в среднем составлял менее 2%. Однако по мере того, как население развитых стран и Китая стареет, рост численности рабочей силы замедляется, а в некоторых регионах даже останавливается. В следующие 50 лет рост ВВП снизится до 2,1% в мире в целом и до 1,9% — в развитых странах.

Кроме того, те благоприятные факторы снижения издержек, которыми успели воспользоваться западные транснациональные корпорации, в целом выработали свой ресурс. Процентные ставки во многих странах настолько низки, что издержкам на выплаты банкам просто некуда дальше снижаться, и не исключено, что они начнут расти. По-видимому, закончилась и тридцатилетняя эпопея со снижением налогов. Схемы налоговой инверсии, офшоризации бизнеса и трансфертного ценообразования уже послужили поводом для политических разборок в нескольких странах с бюджетным дефицитом.

В Китае и других развивающихся странах повышается зарплата, и если раньше можно было заработать на разнице в оплате труда, то теперь придется вступать в борьбу за кадры высококвалифицированных управленцев и грамотных инженеров. Требуется гораздо больше профессионалов, особенно в области науки, техники и вычислений. В Китае, который был когда-то главным поставщиком новых работников, демографические проблемы, вызванные старением населения и снижением рождаемости, могут привести к дальнейшему повышению стоимости рабочей силы. А в большинстве других развивающихся стран до сих пор нет качественной системы образования в сельских районах и поэтому нет настоящего кадрового пула.

На Западе старение персонала тоже становится серьезной проблемой. Треть тех, кто сейчас трудится в развитых странах, в ближайшие десять лет выйдет на пенсию и унесет с собой ценные навыки и опыт. В таких странах, как Германия, Япония и Корея, почти половина работников в ближайшее десятилетие достигнет возраста 55 лет. Чтобы заменить их молодежью, надо менять иммиграционную политику, а это чревато своими осложнениями.

Сейчас перед талантливыми людьми из развивающихся стран открываются новые возможности. Если прежде они связывали свое будущее с глобальными корпорациями Запада, то сейчас ситуация меняется. Компании Китая, Индии, Бразилии и других развивающихся стран сами становятся международными, сокращая разрыв в оплате труда и возможностях для профессионального роста. В них трудятся молодые, грамотные и очень мотивированные люди, готовые работать больше, чем их западные коллеги. Поглощая зарубежные фирмы, они экспортируют эту свою модель.

Сейчас мировая война за кадры приобретает ожесточенный характер. В недавнем опросе McKinsey из 1500 топ-менеджеров глобальных компаний менее трети заявили, что у их руководителей большой опыт работы за рубежом, но две трети считают, что в ближайшие пять лет такой опыт будет играть решающую роль при подборе кандидатур на высшие должности.

Правила игры конкурентов из развивающихся стран

Сейчас транснациональных корпораций вдвое больше, чем было в 1990 году, — по самым скромным подсчетам 85 тысяч. И хотя две трети из них держат свои штаб-квартиры в развитых странах, соотношение сил быстро меняется. В 1990 году всего 5% компаний из списка Fortune Global 500 были основаны в развивающихся странах. А к 2013 году их число достигло 26%. К 2025 году, по нашим оценкам, будет уже 45%.

Эти новые конкуренты и на внутренних, и на внешних рынках растут в два с лишним раза быстрее, чем компании развитых стран, разрушая их гегемонию. Их показатели прибыли и эффективности неровные, но самые успешные из них по размеру сравнялись или превзошли конкурентов из США и Европы. Например, три крупнейших (по прибыли) в мире производителя бытовой техники — китайские Gree Electric Appliances, Midea Group и Quingdao Haier: вместе они получают $60 000 млрд доходов и $4,5 млрд прибыли. Три крупнейших в мире банка тоже китайские: Industrial and Commercial Bank of China, China Construction Bank и Agricultural Bank of China. У индийской телекоммуникационной фирмы Bharti Airtel в разных странах почти 310 млн абонентов — это больше, чем население Франции, Великобритании и Испании вместе взятых.

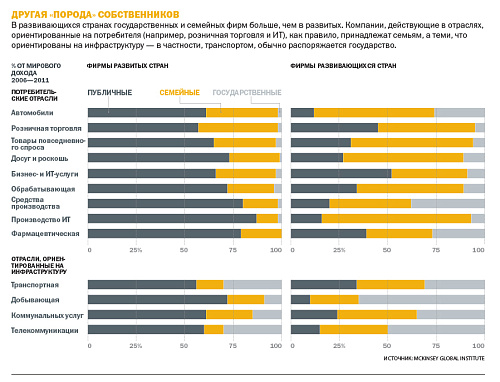

Росту этих игроков способствуют их модели собственности. Распыленное владение акциями, наличие совета директоров и оборот ценных бумаг на бирже — реалии жизни крупнейших публичных компаний США и Европы — заставляют их фокусироваться на краткосрочной прибыли и контроле затрат. В развивающихся же странах много государственных или семейных фирм, и у них, соответственно, другие принципы и другая тактика ведения деятельности. (См. врезку «Другая “порода” собственников».) Многие из этих новых игроков мыслят долгосрочной перспективой, основное внимание уделяют не квартальной прибыли, а росту доходов от реализации и инвестициям. Для них рост может быть важнее максимизации доходов на инвестированный капитал. Скажем, у китайских фирм темпы роста последнего десятилетия в четыре-пять раз выше, чем у западных компаний, особенно в капиталоемких отраслях промышленности — таких, как сталелитейная и химическая.

Рост происходит за счет слияний и поглощений. В 2013 году китайские фирмы заключили 198 международных сделок на сумму $59 млрд: по стоимости это треть всех их поглощений за год. За последние четыре года доля китайских фирм в сумме всех сделок M&A почти на 30% превысила их долю в мировом доходе. Но Китай не один такой. Есть, например, индийская Sun Pharmaceutical Industries, которая с 1990-х годов покупала одну фирму за другой и стала одним из крупнейших в мире производителей дженериков. Tata Group (штаб-квартира в Мумбаи) только в Великобритании принадлежат 19 компаний, где работает более 50 тыс. человек. Для британцев она — один из крупнейших в частном секторе работодателей. Бразильская JBS, поглотив ряд фирм, включая американские Swift & Company и Pilgrim’s Pride, стала крупнейшим в мире производителем мяса.

Поражает, когда такой масштаб не отражается на темпах и маневренности. Несколько компаний-гигантов развивающихся стран ухитрились остаться бережливыми. У некоторых конкурентов-новичков и даже у производителей товаров длительного пользования эффективность капитала и оборачиваемость активов выше, чем у западных старожилов.

К примеру, у основанной в конце 1960-х годов Hyundai средний размер предприятия больше, а устаревших заводов меньше, чем у таких старых компаний, как Volkswagen и Toyota, — и она производит больше автомобилей в пересчете на одного работника.

Некоторые из новых игроков быстро реагируют на рынок, перекомпоновывая технологии и предельно сокращая издержки. Другие хорошо пользуются новыми возможностями роста или осваивают новые рынки благодаря своим низким издержкам и продукции «без наворотов». Скажем, южноафриканская компания MTN и кенийская Safaricom предоставляют мобильные финансовые услуги миллионам клиентов, у которых нет ни счета в банке, ни кредитных карточек, ни ИНН. Индонезийская Indofood успешно продает в Африке свой продукт — лапшу Indomie и стала популярнейшим брендом на гигантском нигерийском рынке.

Новые игроки явно начинают брать верх. В 1990 году на долю китайских компаний приходилось всего 4% мирового производства алюминия, а предельные издержки в отрасли (в долларах США по курсу 2014 года) равнялись $2500 на тонну. К 2014 году китайские металлурги представляли уже 52% мирового производства, сумев вытеснить с рынка более половины западных производителей, работавших в 1990-х годах, и снизить средние предельные издержки по отрасли до менее $1900 на тонну.

Было бы ошибкой думать о компаниях развивающихся стран как о монолитной группе. Они отражают деловой климат, структуру рынка, корпоративную культуру и наследие своих родных стран. Не разобравшись в их особенностях, нельзя понять, как эти фирмы конкурируют.

Мы обнаружили несколько четких региональных паттернов. Скажем, азиатские компании особенно активно расширялись за счет зарубежных рынков, а латиноамериканские по большей части сосредоточены на внутренних. Отраслевая структура в Китае мало чем отличается от японской и корейской. Во всех этих странах сложилась практика стимулирования роста посредством солидных инвестиций, и кстати, в них находятся четыре из пяти самых прибыльных в мире предприятий черной металлургии. У фирм из этих стран даже средняя прибыльность практически одинакова; по большинству отраслей у Китая тот же показатель (3—4%), что и у его соседей, в то время как у западных компаний средняя прибыльность — 8%.

Интернет угроз

Еще один источник конкуренции для старожилов западных рынков создали ИТ. За последние тридцать лет совокупный доход этого сектора вырос с $600 млрд до более $6 трлн, вызвав к жизни новое поколение фирм, некоторые из которых быстро достигли небывалого масштаба по доходу, активам, числу клиентов и прибыли. Обширные платформы и сети достигли широчайшего охвата. Каждую минуту на YouTube загружается 300 часов видео. В ноябре 2014-го на электронных рынках Alibaba всего за сутки прошли сделки на общую сумму $9 млрд. Общее число пользователей Facebook* сейчас равно населению Китая.

У гигантских цифровых платформ очень низкие предельные издержки на хранение, транспортировку и воспроизведение данных. Это позволяет быстро наращивать контакты и добавлять приложения. Есть много примеров, подтверждающих способность этих фирм подрывать самые разные отрасли — от рекламной до транспортной — благодаря своей структуре издержек, данным и алгоритмам.

Значительная часть их ценности, как правило, достается потребителям, которые почти или совсем ничего не платят за те же услуги, что традиционные компании предоставляют за деньги. Skype, например, только за 2013 год сэкономила потребителям всего мира около $37 млрд. Традиционные посредники несут потери, а некоторые совсем уходят из бизнеса, поскольку не могут конкурировать с низкими ценами, широким выбором и новым уровнем комфорта, доступным благодаря интернету. Сколько книжных магазинов закрылось из-за Amazon, а магазинов видео — из-за Netflix, сколько турагентств ушло в небытие с появлением Expedia! Интересно, что у ИТ-фирм есть общие черты с новыми гигантами из развивающихся стран. И те, и те могут беспощадно конкурировать; и у тех, и у тех, как правило, жестко контролируемые структуры собственности, что обеспечивает им приспособляемость и, как следствие, долгую жизнь. Многие ИТ-фирмы принадлежат своим основателям или венчурным капиталистам, для которых доля рынка и масштаб важнее прибыли. Amazon, Twitter, Spotify, Pinterest — все они входят в постоянно пополняющийся список компаний, которые держат курс на увеличение дохода или своих пользовательских сетей, даже если долгое время терпят убытки. Иногда эта установка и влияние основателей сохраняются и после того, как компания станет публичной. Из зарегистрированных на бирже NASDAQ софтверных и интернет-компаний, у тех, что контролируются основателями, выручка растет на 60% быстрее, а прибыльность и доходы на инвестиции — на 35—40% ниже, чем у тех, где структура собственности распылена.

Вторгаясь на какой-нибудь рынок, технологические компании, как правило, застают тамошних старожилов врасплох. Китайские гиганты электронной торговли Alibaba, Tencent и JD.com внедрились на рынок финансовых услуг, в том числе кредитование малого бизнеса, потребительское кредитование и взаимные фонды инвестиций. Они умеют так использовать данные о своих кредиторах и клиентах, что эффективность займов у них выше, чем в среднем по финансовой отрасли. Бразильская телекоммуникационная компания Oi объединилась с британской аналитической фирмой Cignifi, чтобы создать рейтинг кредитоспособности на основе того, как клиенты пользуются мобильными телефонами. Благодаря своему рейтингу Oi обслуживает людей, не имеющих банковских счетов, с помощью sms-кредитования.

Но опасность представляют не только ИТ-гиганты, но и предприятия, которые существуют благодаря им. Тьма мелких поставщиков конкурирует с гораздо более крупными компаниями на мировых платформах электронной торговли, типа Amazon, Alibaba, британская G-Cloud и Airbnb. Pebble, стартап, разрабатывающий «умные часы», всего за месяц собрала на краудфандинговой платформе Kickstarter $20 млн (эта платформа 37% средств привлекает за пределами США). Мелкие и средние китайские предприятия продают продукцию B2B зарубежным покупателям на сайтах, где зарегистрировались миллионы компаний-покупателей. На платформе Etsy, торгующей поделками ручной работы, в 2014 году было куплено товаров на $2 млрд, причем более трети — за пределами США. После того, как в 2013 году британское правительство запустило G-Cloud, мелкие компании получили возможность конкурировать за госзаказы на «облачные» ИТ-услуги с крупными традиционными игроками и захватили половину этого рынка, в то время как в прочих отраслях «мелким» достается лишь 10% общего объема госзаказа.

Концентрация новых игроков, которые создают новые платформы, представляет для некоторых отраслей реальную угрозу. Например, Airbnb, позволяющая заработать на краткосрочной сдаче домов и квартир, стала соперником обычных гостиниц. $340 млрд мировых гостиничных активов меркнут рядом с суммарной стоимостью жилой недвижимости — $17 трлн, которая сейчас может работать на прибыль. Другие ИТ-фирмы, пользуясь тем же принципом, работают с такими активами, как автомобили, велосипеды, учебники и игрушки.

Перспективы

По нашим прогнозам, технология и глобализация будут и дальше изменять отрасли. Кроме того, откроются новые возможности. На развивающихся рынках потребление будет расти по-прежнему быстро. С 1990-го по 2010 год класс потребителей вырос на 1,2 млрд человек. Ожидается, что к 2025 году к ним присоединятся еще 1,8 млрд и объем мирового потребления почти удвоится и составит $64 трлн.

По нашим оценкам, за ближайшие 10 лет мировой доход может вырасти почти на 40% — до $185 трлн. Больше 50% этого прироста придется на развивающиеся страны, и почти две трети их доли обеспечат капиталоемкие сектора экономики. Прирост будет поменьше, чем в прошлом десятилетии, — с учетом, в частности, прогнозов относительно снижения темпов роста в Китае, — но, тем не менее, ближайшее будущее сулит новые доходы.

Но вот с прибылями картина не столь радужная. В выигрыше окажутся потребители и некоторые категории работников — особенно в развивающихся странах, а также инженеры и «айтишники» — на этих специалистов будет высокий спрос. Как мы видели, у многих компаний чистая прибыль ограничена. Индустрия гостеприимства, транспортная отрасль, здравоохранение — везде цены в последние годы снижались из-за появления новых конкурентов, которые строят свою работу на ИТ. Не исключено, что скоро эффект распространится на страховую и коммунальную отрасли. И еще: сильно рискуют компании сферы услуг, нуждающиеся в крупных инвестициях в оборудование, и те, кто играет роль посредника в цепочке создания стоимости. Крупные фирмы развивающихся стран, действующие в менее открытых капиталоемких отраслях (добывающая, телекоммуникационная и транспортная), пока что более-менее защищены, но ситуация меняется — отчасти из-за дальнейшего ослабления государственного контроля. Прибыли не только сокращаются, но и становятся менее предсказуемыми. С 2000 года средний уровень волатильности прибыли на инвестированный капитал почти на 60% выше того, что был зафиксирован с 1965-го по 1980 год.

Хотя в абсолютных цифрах прибыли корпораций, скорее всего, будут расти и дальше, они могут снизиться с 9,8% мирового ВВП и 5,6% дохода до, соответственно, 7,9% и 4,7%. (См. врезку «Скромные виды на прибыль».) Рост прибыли тормозят сразу несколько факторов. Во-первых, поскольку развивающиеся страны и их местные игроки (особенно китайские фирмы) составляют большую часть корпоративной вселенной, они могут снизить общую прибыльность, сократив в ближайшие десять лет доходы корпораций на $800—900 млрд. Во-вторых, влияет технологический прорыв — дополнительная выгода для потребителя может уменьшить прибыль еще на $600, если не на $700 млрд. А еще $800 млрд может откусить от прибыли рост зарплат.

По нашим прогнозам, мировой фонд посленалоговой прибыли к 2025 году может составить около $8,6 трлн. А влияние вышеперечисленных факторов может быть усилено, если вслед за снижением экономического роста в Китае доходы фирм в капиталоемких секторах станут расти медленнее, чем в последние десять лет, а значит, фактор роста уже не поможет этим фирмам сгладить эффект снижения маржинальности.

Теперь крупным западным старожилам рынка, у которых последние тридцать лет дела шли так хорошо, надо стоять начеку и быть готовыми к неожиданностям. Доля прибыли, которая доставалась фирмам развитых стран, может к 2025 году уменьшиться с сегодняшних 68% до примерно 62%. Это все-таки больше прогнозируемой доли развитых стран в мировом ВВП — 50%, но мы, возможно, недооцениваем масштаб предстоящего сокращения. Если компании Китая, Индии и других развивающихся стран проникнут в «наукоемкие» отрасли посредством поглощений, органического роста либо активных действий ИТ-компаний, они быстро захватят бóльшую долю в пуле прибыли.

Ответный удар

Перед крупными компаниями США и Европы стоит задача сохранить и даже расширить свое лидерство в условиях более жесткой и более разнообразной конкуренции и в менее благоприятной экономической обстановке. На наш взгляд, на описанные выше тенденции можно реагировать несколькими способами.

Будьте начеку. Скажем честно: последние 30 лет многие руководители крупных западных корпораций по сторонам не глядели. Даже среди тех, кто мог бы перечислить своих потенциальных конкурентов из развивающихся стран, ИТ-сектора и бизнеса меньшего масштаба, вряд ли кто-то скажет, во что им обойдется отставание в маневренности от этих соперников, и приведет примеры удавшихся атак таких фирм на крупные корпорации. Новые противники играют по правилам, принятым в их странах, поэтому стоит в них разобраться — они же не поленились вникнуть в достоинства, недостатки и условия работы западных компаний. Следующие 10 лет 50% роста мирового ВВП и много новых компаний придется на небольшие города в развивающихся странах, какие-нибудь Кочи или Кумаси — западный топ-менеджер едва ли сумеет отыскать их на карте. Пока же даже самые что ни на есть международные фирмы продолжают ориентироваться преимущественно на свои внутренние рынки, где они зарабатывают примерно половину своего дохода. Это влияет на то, как фирма создает новую продукцию, какую систему снабжения выстраивает и какую инвестиционную стратегию выбирает. Но современному топ-менеджеру не обойтись «кое-каким» представлением о развивающихся рынках или даже о китайском и индийском рынках.

Ищите «терпеливый» капитал. Как мы видели, фирмы развивающихся стран и некоторые технологические компании отличаются дальновидностью. Они годами собирают и культивируют свою долю рынка, жертвуя краткосрочной прибылью. Некоторые транснациональные корпорации Запада о таком только мечтают. Вот что показал опрос более 1000 членов советов директоров и руководителей высшего звена: 63% респондентов считают, что после кризиса 2008 года требования к краткосрочным финансовым показателям возросли, хотя, по мнению 86% опрошенных, если принимать решения, ориентируясь на долгосрочную перспективу, показатели доходности, инновационности и прочие вырастут. Крупные публичные компании будут и впредь зависеть от настроений рынка акций, но у гендиректоров и советов директоров есть возможность выстраивать долгосрочные стратегии, найдя союзников в лице инвесторов, ориентированных на перспективу.

Решительно перестраивайтесь. В наше время технологического подрыва компании должны уметь подрывать себя сами — не дожидаясь, пока это сделают другие. Не надо бояться, что новый проект или канал сбыта уничтожит прежние. У многих компаний есть проблемы со старыми активами — в некоторых разрыв производительности между наиболее и наименее эффективными предприятиями достигает 40%, так что надо будет активнее преодолевать свою стратегическую инерцию. Изучив распределение капитальных затрат между производственными подразделениями более 1600 фирм с 1990-го по 2005 год, McKinsey пришла к выводу, что каждый год распределение инвестиций тесно (более чем на 90%) коррелировало с предыдущим годом. (Опыт подсказывает нам, что корреляция между ежегодными решениями о распределении других ресурсов, например кадров, еще выше.) Между тем, у фирм, которые сумели перераспределить капитал в ответ на изменение условий, показатели темпов роста и дохода акционеров были существенно выше. В целях борьбы с инерцией некоторые компании придерживаются правила «сбора урожая»: каждый год какая-то доля активов выставляется на продажу, если только нет веского аргумента в пользу их сохранения. Другие компании сформировали группы «внутреннего подрыва», которые обязаны придумывать планы изменения основного направления деятельности.

Создавайте новые интеллектуальные активы. С учетом прибыльности «наукоемких» предприятий интеллектуальный капитал следует рассматривать как главный актив. Половина самых дорогих в мире брендов относится к «наукоемким» секторам — и ценность их растет. Такие активы, как данные, алгоритмы и ПО, тоже повышаются в цене, причем внутри этих категорий есть более, а есть и менее ценные наработки. Скажем, данные о поведении покупателей и о том, как они принимают решения, в стратегическом отношении могут быть важнее данных о сделках с клиентом и о местонахождении клиента. Некоторые фирмы создают свои интеллектуальные активы, организуя сообщества пользователей, поставщиков и изобретателей. Самые показательные примеры — несметное множество разработчиков приложений у Apple и разработчиков Android у Google. И чем больше такое сообщество придумывает и изобретает, тем выше лояльность разработчиков по отношению к бренду или платформе. Есть экосистемы, которые «вращаются» вокруг платформ социальных сетей, и они относятся не только к миру ИТ. Например, фармакологическая компания AstraZeneca создала платформу открытых инноваций для работы с университетами, некоммерческими организациями и другими партнерами на всех этапах разработки новых лекарственных препаратов.

Вступайте в войну за кадры. Уже сейчас транснациональные корпорации озабочены поиском и пестованием амбициозных, упорных и способных работать на международном уровне менеджеров и технических специалистов, и эта задача станет еще более актуальной. Многие компании привыкли рассматривать свои отделы управления персоналом как службы, обязанные следить за соблюдением требований, заниматься делопроизводством и обеспечивать поддержку. Но в ситуации, когда все острее становится кадровый дефицит в «наукоемких» отраслях, управление человеческим капиталом надо переводить в разряд главных стратегических приоритетов. Компаниям надо пересматривать оргструктуры, подходы к гибкости рабочих мест, должностные обязанности — с учетом того, что времена меняются. Сейчас в HR начинают превалировать алгоритмические методы управления, и это дает компаниям возможность улучшить свои практики привлечения новых кадров, отбора, адаптации, оплаты труда, вовлечения, удержания и подготовки руководителей. Если активно интегрировать эти системы и стратегически ими пользоваться, доход и эффективность можно повысить на несколько процентов (вплоть до 9%), а издержки на управление персоналом снизить на 7%, — такие данные приводятся в недавнем докладе McKinsey Global Institute. Но онлайновые платформы еще и дают сотрудникам больше свободы, а конкурентам — больше возможностей переманивания лучших. Чтобы победить в войне за кадры, компании надо создать привлекательные условия труда и постоянно заботиться о репутации хорошего работодателя. Можно, в частности, повысить долю владения акциями среди сотрудников, чтобы общая отдача повысилась.

Тридцать лет дела международных компаний Европы и США шли исключительно хорошо, и у них достаточно шансов для того, чтобы и дальше удерживать высокую планку. По-прежнему по всему миру открываются новые рыночные возможности, поскольку в развивающихся странах продолжаются процессы урбанизации и индустриализации. Мировой класс потребителей будет пополняться и активнее тратить деньги. Компании сумеют поставить себе на службу новые технологии и с их помощью повышать эффективность и разрабатывать новые товары и услуги. Но для того, чтобы сохранить или повысить прибыльность, им предстоит встряхнуться. Конкуренция будет безжалостной и менее предсказуемой, а экономическая среда — гораздо менее благоприятной, чем прежде. Бдительность, маневренность и оптимизм всегда считались отличительными чертами успешной компании. В ближайшие десять лет это будет верно вдвойне: ожидается встречный ветер, и идеальному климату — нашей противоположности идеального шторма — приходит конец.