В современном бизнес-сообществе не стихают разговоры о резких изменениях и созидательных разрушениях: власть на рынке захватывают техгиганты, число единорогов (стартапов стоимостью $1 млрд) растет, средний срок пребывания фирм «старой экономики» в списке S&P 500 сокращается, а опыт солидных компаний никогда еще не ценился так мало, как сейчас. Перед крупным бизнесом стоит мрачный выбор: догонять конкурентов или умереть.

Но давайте взглянем на картину в целом. Нельзя отрицать, что техгиганты находятся в стадии экспоненциального роста, и все мы знаем поучительные истории о знаменитых жертвах цифрового переворота (таких, как Nokia, Kodak и Blockbuster). Однако за последние три десятилетия многие крупные секторы экономики все же остались на плаву — их не захватили более развитые в технологическом плане конкуренты, способные обслуживать клиентов эффективнее и с меньшими затратами. Кроме того, большая часть известных фирм успешно работает в современном цифровом мире.

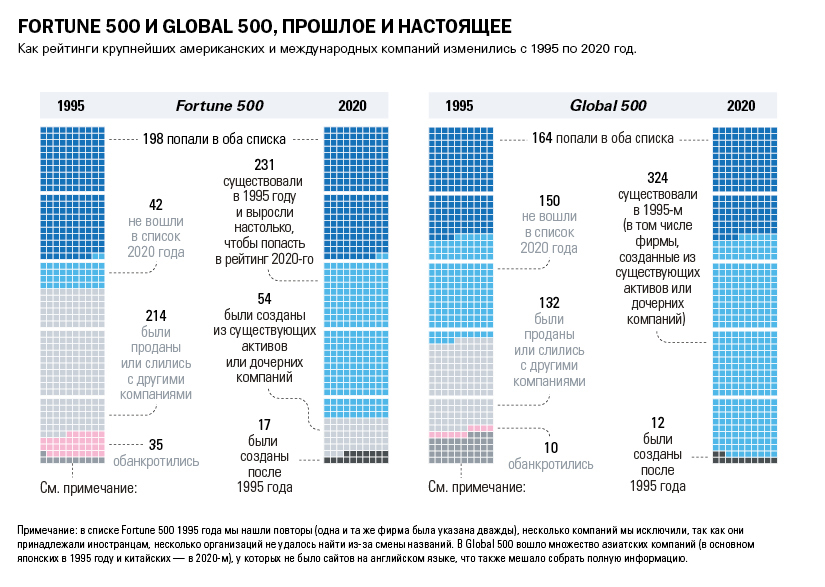

Давайте обсудим некоторые факты. Интернет-революция началась в середине 1990-х — довольно давно, чтобы ветры перемен пронеслись по всей экономике. Итак, сколько компаний из сегодняшнего рейтинга Fortune 500 еще не существовало в 1995 году? 17. Остальные 483 в той или иной форме уже присутствовали на рынке. Если мы посмотрим на рейтинг Global 500, картина будет аналогичной.

ИДЕЯ КОРОТКО

Миф

Многие полагают, что цифровой переворот уничтожит большую часть компаний «старой экономики» и что техгиганты и стартапы-«единороги» в итоге захватят весь мир.

Реальность

Эта гипотеза не подтверждается, если посмотреть на то, как изменились рейтинги Fortune 500 и Global 500 с появлением интернета. Только 17 компаний из Fortune 500 2020 года не существовали в 1995-м. Подобная картина наблюдается во всем мире.

Уроки

Трансформация отрасли идет очень медленно, и солидные компании могут ответить на цифровой переворот четырьмя способами: выждать время, нанести ответный удар конкурентам, удвоить существующие активы или диверсифицировать бизнес.

Конечно, прорывные технологии влияют на рынок, но их значение сильно преувеличено, и тому виной три мифа: каждому сектору грозит опасность, скорость трансформации с каждым днем увеличивается, и солидные фирмы плохо приспосабливаются к новым условиям. Но факты заставляют прийти к иным выводам.

Я пишу эту статью, поставив перед собой две цели. Во-первых, мне хотелось бы помочь бизнесменам понять прошлое, чтобы затем они могли лучше подготовиться к будущему. Например, многие наблюдатели говорят, что мы стоим на пороге полномасштабного разрушения таких отраслей, как финансы, страхование и образование. Но мои исследования показывают, что люди еще в 1990-х предсказывали подобное развитие событий — и прогнозы оказались ошибочными. Если мы поймем, почему эти отрасли до сих пор на плаву, то сможем точнее определить, как будут развиваться события через несколько лет. Во-вторых, я стремлюсь помочь руководителям действовать эффективно. Многие утверждают, что справиться с техгигантом, совершающим цифровой переворот, можно, лишь победив в его же собственной игре, — например, создав новый бизнес в отдельном подразделении. Но я обнаружил еще по крайней мере три обоснованных стратегии, которые компания может выбрать, взвесив все за и против. Продуманные решения и планомерные действия в ответ на угрозы конкурентов позволят организациям не только выживать, но и процветать.

РЕАЛЬНОСТЬ

Давайте вернемся к спискам Fortune 500 и Global 500 1995 года и сравним их с рейтингами 2020-го.

В 2020 году в Fortune 500 по-прежнему присутствовали 198 компаний, которые были в нем еще в 1995-м. 256 фирм выбыли из рейтинга, потому что слились с другими корпорациями и частными инвестиционными компаниями, или были проданы, или так уменьшились в размерах, что уже не соответствовали требованиям рейтинга. Только 35 организаций из списка 1995 года обанкротились. Кроме того, в рейтинге 2020-го — 231 фирма. Эти компании уже существовали в 1995-м, затем выросли и попали в рейтинг. Еще 54 — дочерние фирмы, появившиеся в результате дробления или реструктуризации ранее существовавших предприятий. Таким образом, лишь 17 компаний — в том числе Facebook* (теперь — Meta*), Google (сейчас — Alphabet), Tesla, Netflix и Uber появились после 1995-го.

164 компании из тех, которые значились в Global 500 в 1995 году, попали в него и в 2020-м. Десять канули в Лету, 150 покинули рейтинг, а 132 были проданы или слились с другими фирмами. В списке 2020 года всего 12 новых компаний; 324 фирмы впервые попали в список, но они либо существовали в 1995-м, либо сформировались из организаций, которые уже присутствовали в тот момент на рынке (см. рисунок «Fortune 500 и Global 500, прошлое и настоящее»). Здесь большие изменения связаны с геополитикой: число японских фирм в Global 500 в 2020-м уменьшилось на 95, по сравнению с рейтингом 1995 года, а число китайских компаний увеличилось на 116.

Вывод: масштабы созидательного разрушения не так внушительны, как предполагалось в предыдущих исследованиях, — более того, они гораздо меньше, чем кажется многим людям.

Данные, которыми я делюсь в ходе анализа, часто вызывают негативную реакцию. Отчасти это обусловлено ограниченностью выборки: в обоих рейтингах нет профессиональных партнерских организаций, частных и венчурных фирм, и исследование охватывает только 25-летний период. Такая критика справедлива, но она не влияет на результат. Если вам нужны веские доказательства того, как меняются модели потребления, списки Fortune 500 и Global 500 станут для вас хорошей отправной точкой.

Более серьезная проблема заключается в том, что эти рейтинги основаны на выручке от продаж, а не на рыночной стоимости или прибыльности. Я не использовал рыночную стоимость, потому что цена акций просто отражает мнение инвесторов относительно потенциала роста компании — и в данный момент инвесторы очень оптимистично оценивают будущее техгигантов. При этом, если посмотреть на прибыльность фирм, которые остались в списке Fortune 500, станет ясно, что, несмотря на эпизодические примеры сокращения маржи из-за цифрового переворота в некоторых отраслях, многие компании сегодня зарабатывают больше, чем раньше.

Давайте распределим фирмы по пяти категориям и посмотрим на рост и прибыльность в каждой из них (см. рисунок «Доходы и прибыль фирм, которые покинули рейтинг Fortune 500 или оставались в нем»). «Столпы» — это компании, которые попали в оба списка. «Выбывшие» присутствовали в списке 1995 года, но были проданы, либо объединились с другой компанией, либо перестали расти. «Растущие» — фирмы из списка 2020 года, которые в том или ином виде уже существовали в 1995-м. «Обреченные» — компании из списка 1995 года, которые обанкротились. «Новички» — фирмы (в основном цифровые) из списка 2020-го, созданные после 1995 года.

Новые компании, разумеется, растут стремительно, но более поразителен продолжающийся рост «столпов». Даже «выбывшие», которые в какой-то момент покинули список Fortune 500, до сих пор растут.

Если мы посмотрим на показатели прибыльности, то увидим похожую картину: «новички» двигались от нулевой к очень высокой прибыли, а «столпы» наращивали прибыль год за годом (если не считать 2008-й, когда произошел глобальный финансовый кризис). Даже «выбывшие» оставались прибыльными (за исключением 2008 года). Только 35 «обреченных» последовательно, год за годом, терпели убытки.

Анализ списка Fortune 500 по секторам показывает, что значительные изменения произошли только в секторе ТМТ (технологии, медиа, телекоммуникации) и в ритейле (включая рестораны и отели). 5 из 52 фирм ТМТ в списке 1995 года обанкротились, и 10 из 62 организаций ТМТ из списка 2020-го не существовали в 1995-м. В ритейле 19 из 67 фирм в списке 1995 года обанкротились, и 3 из 74 компаний в списке 2020-го были новыми. Другие секторы — энергетический, сырьевой, химический; промышленность, автомобиле- и авиастроение; потребительские товары; здравоохранение и фармацевтика; транспорт и путешествия; финансовые услуги и страхование — обладали высоким уровнем инерции и выглядели стабильными.

Давайте еще раз вспомним мифы, о которых я упоминал выше: каждому сектору грозит опасность, цифровой переворот наращивает скорость, и солидные фирмы не способны адаптироваться. Факты не подтверждают ни один из них. Изменения затронули ТМТ и розницу и почти не коснулись производства промышленной техники и потребительских товаров. Цифровой переворот длится долго. Банковское обслуживание частных клиентов, страхование, образование, аудит и консалтинг считались уязвимыми секторами еще в 1990-х, и хотя в большей части из них сейчас происходят перемены, «старая гвардия» по-прежнему занимает ведущие позиции. Некоторые крупные компании действительно столкнулись с трудностями за последние десятилетия, но, по данным исследований, их опыт не отражает глобальных тенденций. Как я уже отмечал, большая часть существующих фирм довольно успешно перешли в цифровую эпоху. Прошу прощения у Лу Герстнера из IBM за то, что краду его мысль. Но как эти слоны научились танцевать?

СТРАТЕГИИ АДАПТАЦИИ

Когда компании сталкиваются с чем-то новым, подрывающим основы основ, им инстинктивно хочется вышибить клин клином: создать конкурирующее цифровое подразделение, построить инкубатор или акселератор или самим провести трансформацию. «Фирмы, выбирающие наступательную стратегию в условиях цифрового переворота в отрасли, повышают свои шансы на победу», — утверждает исследование McKinsey.

Но это только один способ решить проблему. Проведите простой «анализ пяти сил», то есть факторов, показывающих, как новые технологии влияют на вашу отрасль, и вы, скорее всего, увидите, что в некоторых областях они снижают входные барьеры, стимулируют новичков и повышают покупательную способность клиентов, особенно на B2C-рынках. Даже студенты, изучающие бизнес-дисциплины, знают, что лучше всего оказать сопротивление неведомым силам — например, укрепляя входные барьеры, увеличивая собственную рыночную позицию и используя свои преимущества. Иногда для этого нужно принимать ответные меры, но в других случаях полезнее косвенное воздействие или оборона. Порой стоит сфокусировать внимание на тех рынках, где вы уже работаете, либо поискать новые. Если мы изучим стратегии фирм из списков Fortune 500 и Global 500, которые успешно преодолели 25 лет цифровых изменений, то мы увидим четыре подхода.

Дать отпор. Стандартная реакция на компанию, совершающую цифровой переворот в отрасли, — это попытка обыграть соперника на его же поле. Примерами могут служить запуск компанией British Airways аскетичного сервиса Go, который впоследствии был продан EasyJet; запуск газетой New York Times сайта NYTimes.com, а также выход автопроизводителей на рынок электрокаров. Известные бренды могут побороться с «разрушителями основ», формируя новые подразделения, покупая предприятия или создавая совместные проекты. Данная стратегия уместна, если инновация представляет экзистенциальную угрозу, однако такое случается нечасто. Кроме того, применить подобную стратегию довольно сложно: да, успешные примеры есть, однако известным фирмам редко получается обыграть «новичка» в его же игре. Microsoft, например, было сложно конкурировать с Google в том, что касается создания поисковых систем, а попытка GM запустить Maven, сервис совместной аренды автомобилей, чтобы соперничать с Uber, провалилась.

Удвоить усилия. В этом случае крупная фирма использует свои преимущества. Давайте посмотрим на стратегию Disney в 2000-х. Компания могла бы попытаться выйти на новый рынок стриминга, перспективы которого были не ясны, однако предпочла использовать свои сильные стороны в кинопроизводстве. Она купила Pixar и Marvel (а в 2012 году еще и Lucasfilm) и выпустила серию блокбастеров. Большая «библиотека» контента обеспечила Disney сильные позиции на переговорах с Netflix и позволила выбрать самое удобное время запуска своего стриминг-сервиса. Другой пример — Pfizer, которая решила не выходить на рынок биотехнологий в начале 2000-х, а вместо этого извлекла максимум пользы из маркетинга и дистрибуции, купив компании Warner-Lambert, Pharmacia и Wyeth. В подобных случаях такие активы, как известный бренд, долгосрочные отношения с клиентами и выход на рынки разных стран, создают для новичков барьеры, которые сложно преодолеть.

Выждать момент. Это оборонительная стратегия, в основе которой — слабость, а не сила. Компании, выбравшие такой путь, уступают территорию новичкам и тестируют различные тактики, чтобы выжить. Один из таких приемов, который можно часто увидеть в отраслях, переживающих упадок, — это консолидация в ходе слияний и приобретений. Например, в 2003 году объединились производители фотоаппаратов Konica и Minolta, столкнувшиеся с быстрым ростом цифрового рынка. А в сфере инфраструктуры мобильной связи Nokia Siemens Networks в 2016 году купила Alcatel-Lucent, чтобы предотвратить быстрый рост Huawei в области 4G. Еще одна тактика — обратиться за помощью к правительству и регуляторам, чтобы они создали дополнительные ограничения для новичков. Именно так поступили таксомоторные компании, когда на их рынках появился Uber, и многие банки сейчас сотрудничают с центральными банками и законодателями, пытаясь регулировать криптовалюту. Если посмотреть на данную стратегию через призму «пяти сил», становится ясно, что она помогает фирмам улучшить свое положение на рынке, снизить конкуренцию в отрасли и создать барьеры для новичков.

Диверсифицировать бизнес. В этом случае крупная фирма просто переключается на новые возможности. Примером может служить канадская Thomson Corporation, которая в 1990-х продала свои газеты и вложила средства в информационные сервисы путем слияния с Reuters. Еще один пример — Fujifilm, некогда крупнейший конкурент Kodak, а теперь фирма, успешно действующая в сферах здравоохранения, обработки изображений и производства химикатов. Это примеры, когда организации выбирают «реальные варианты», применяя уже имеющиеся навыки и мощности (Thomson — в сфере информационных сервисов, Fuji — в сфере химикатов) на новых рынках.

Какой из этих подходов следует выбрать вашей компании? Все зависит от обстоятельств. Например, недавнее исследование Джеймса Бессена, Эриха Денка, Джувона Кима и Чезаре Риги показало, что если у вас есть активы, которые по-прежнему ценятся на рынке, вы, скорее всего, добьетесь успеха, удвоив усилия в уже существующей сфере. Если новые цифровые технологии представляют для вас угрозу, которую вы не в состоянии отразить, то умнее всего было бы уйти в другие, более безопасные сферы. У каждого подхода есть свои плюсы и минусы (см. врезку «Четыре способа борьбы с цифровым переворотом»).

Можно ли использовать все стратегии одновременно? В какой-то степени это имеет смысл. Когда появляется передовая технология или на рынок выходит новый конкурент, необходимо понять контекст, проанализировать все данные и обдумать возможные шаги. Например, JPMorgan отреагировала на криптовалюту так: публично ее критикуя, она тем временем присоединилась к консорциуму банков, чтобы ее исследовать, а затем вложила в нее средства. Другой пример — отношение Fiat Chrysler к электрическим и автономным транспортным средствам: корпорация создала партнерства с новичками Aurora и Waymo, сформировала консорциум с BMW, Intel и Mobileye, одновременно проводя переговоры о полномасштабном слиянии с французской PSA. Подыскать запасные варианты и подстраховаться в условиях неопределенности — разумно.

Но рано или поздно вам придется выбрать четкий план действий. Иначе будет сложнее избежать катастрофы. Достаточно вспомнить, что произошло с Kodak. Когда цифровая фотография стала экономически обоснованной, компания могла выждать, укрепить свои позиции в угасающем, но все еще прибыльном фото- и кинобизнесе (и десять следующих лет платить дивиденды акционерам), или полностью уйти в цифровые изображения — или, как Fuji, отправиться на поиски новых рыночных ниш. Вместо этого руководство пробовало все понемногу, и в результате потребители были сбиты с толку, а компанию ждала преждевременная смерть.

Интересный пример — WHSmith, британская сеть магазинов, торгующих книгами и канцелярскими товарами. В начале 2000-х она столкнулась с той же угрозой, что и другие традиционные бренды: многие ее клиенты стали покупать товары через интернет. Она могла бы попытаться создать онлайн-бизнес и тщательно изучила эту возможность, но решила укрепить свои позиции в офлайн-ритейле. Разделив бизнесы, связанные с распространением газет и торговлей, она сосредоточила внимание на таких оживленных точках продаж, как аэропорты и железнодорожные станции, и стала продавать клиентам шоколадные батончики и воду в бутылках. В результате ее прибыль увеличивалась в течение 10 лет, даже при уменьшении валовой выручки, и это продолжалось до 2020-го, когда из-за пандемии COVID-19 наступил спад.

Обратите внимание, что вне зависимости от того, какой вариант вы выберете, вам следует «подружиться» с цифровыми технологиями, чтобы повысить операционную эффективность. Например, у международной компании-производителя энергии Enel есть подразделение Enel X, экспериментирующее с новыми бизнес-моделями (такими, как регулирование потребления и зарядка электромобилей), которые, возможно, обладают огромным потенциалом роста, но в данный момент приносят компании менее 2% от общей суммы доходов. Остальные подразделения сосредоточены на том, чтобы оптимизировать уже существующий бизнес и обеспечить качественное обслуживание 72 млн клиентов. Однако «за кадром» компания проводит цифровую трансформацию, внедряет новые технологии на заводах и в дистрибуторских сетях, а также перестраивает инфраструктуру и внутренние процессы.

Каждый из этих подходов несет совершенно разную информацию всем стейкхолдерам, и убедить их в необходимости «выжидать момент» особенно сложно. (Гендиректор, скорее всего, не задержится на своем посту, если заявит акционерам: «Мы видим, что появилась новая технология, но как на нее реагировать, не знаем, так что мы сосредоточим усилия на уменьшающемся рынке, на котором мы работали всегда».) Поэтому даже если вы выбрали этот путь, ваша компания, возможно, также должна показать, что она сопротивляется и удваивает усилия. Так, многие банки сейчас постоянно говорят о своих инкубаторах для стартапов и венчурных проектов, но на деле снижают расходы, распродают самые пострадавшие направления бизнеса и лоббируют регуляторов, чтобы не дать финансово-техническим компаниям выйти на рынок.

ВЫБОР ПУТИ

Уроки, которые лидеры должны извлечь из этого анализа, просты.

Не делайте выводов на основе единичных и резонансных примеров. Все знают, что стало с Kodak и Blockbuster, но они исключения из правил. В сфере технологий, СМИ и ритейла произошла трансформация, но остальные крупные секторы были затронуты намного меньше — благодаря входным барьерам, в том числе высокой стоимости «переключения», экономии за счет масштабов производства, налаженных отношений с партнерами и особенностей законодательства. Важно понимать не только логику прорывных инноваций, но и основы структуры индустрии и принципы конкурентного преимущества.

Помните — здравый смысл побеждает паранойю. Да, покойный Энди Гроув говорил когда-то, что выживают только параноики: так он заставлял всех быть начеку и следить, не появилась ли очередная угроза. Но, к сожалению, в 2000-х это не помогло Intel заметить экспоненциальный рост процессоров для смартфонов. Навязчивая мысль о цифровом прорыве может навлечь на вас беду: если вы переживаете только о том, как бы не опоздать с внедрением инноваций, то, возможно, игнорируете другую опасность, связанную с поспешными действиями. Примеров тому множество: Eli Lilly списала почти $300 млн после того, как впервые занялась биотехнологиями, купив в 1986 году Hybritech. В конце 1990-х GM создала электромобиль EV1, но остановила его производство в начале 2000-х, потратив около $1 млрд. BP одной из первых занялась возобновляемой энергией, но в 2011 году закрыла свой бизнес, связанный с альтернативными источниками энергии. И еще было провальное слияние Time Warner c AOL, приведшее к убытку в $54 млрд. Держите в уме два варианта: тот, в случае которого ваш бизнес пострадает, и тот, когда ничего страшного не случится. Это поможет принять решение.

Последствия внедрения новых технологий растягиваются даже не на годы — на десятилетия, и в конце концов оказывается, что прорывные инновации (так же, как фирмы, их внедрившие) сосуществуют вместе с другими, давно зарекомендовавшими себя аналогами. Онлайн-версии газет появились 25 лет назад, но бумажные издания никуда не делись. Биотехнологии считались прорывными еще в 1980-х, но только в 2010-х компании придумали препараты, которые стали бестселлерами. Не бросайтесь вперед, а играйте вдолгую: будьте начеку, разрабатывайте разные сценарии, действуйте на опережение и ищите стратегию, которая лучше всего соответствует потребностям и способностям вашей компании.