Каждый год публичная компания выпускает отчет о вознаграждениях топ-менеджеров, где объясняет, как пришла к этим суммам. Отчет — часть информационного письма к акционерам, голосующим по вопросу вознаграждений. В зависимости от страны голосование носит обязательный или рекомендательный характер.

Более чем в 95% случаев акционеры поддерживают рекомендации по выплатам. Но наше исследование показывает, что стоит подходить к ним более критически. Комитет по вознаграждениям часто представляет показатели деятельности компании слишком сложно или расплывчато. Иногда, например, акцент делается на результатах основной деятельности или на продолжающихся операциях. Результат — завышенные показатели, рассчитанные на нестандартной основе и оправдывающие более чем щедрые выплаты.

Комитет по вознаграждениям должен подробнее обосновывать решения, а инвесторам следует разработать стандарты и внедрить эффективные методы формирования компенсационных пакетов и отчетности. Это поможет наладить конструктивный диалог с компанией. Сегодня он особенно необходим: общество беспокоит растущий разрыв между вознаграждением гендиректора и зарплатой средних работников, а акционеры требуют, чтобы крупные компенсации были оправданы эффективным управлением.

Идея коротко

Проблема

Более чем в 95% случаев акционеры поддерживают рекомендации по выплатам топ-менеджерам, предложенные комитетом по вознаграждениям. При этом комитет часто представляет показатели деятельности компании намеренно сложно или расплывчато, чтобы оправдать слишком щедрые выплаты.

Причины

Зачастую комитет исключает ряд расходов и издержек, аргументируя это тем, что они не влияют на операционную прибыль, или создает вводящую в заблуждение картину деятельности, учитывая результаты не по GAAP и выбирая для сравнения неподходящие компании. Большинство акционеров не в состоянии оценить все нестандартные критерии, которые использует комитет.

Решение

Комитет по вознаграждениям должен подробнее обосновывать в отчете принятые решения. Инвесторам, со своей стороны, следует внедрить наиболее эффективные методы формирования компенсационных пакетов

и отчетности.

Мы рассмотрим самые распространенные недостатки отчетов, формируемых комитетами по вознаграждениям: применение разных стандартов бухучета и выбор неподходящих компаний для сравнения. Мы также предложим способы улучшить подход к формированию компенсационных пакетов. Начнем с примера.

Чрезмерная щедрость

Как правило, комитет по вознаграждениям определяет критерии, по которым рассчитывает годовые денежные бонусы и долгосрочное премирование. Обычно это две самые крупные части компенсационного пакета. Но даже в самых открытых компаниях эти критерии редко детализируются.

Рассмотрим отчет комитета одной известной компании Fortune 500 (диаграмму на основе его данных см. выше). В нем на 15 страницах объясняется, из чего и на основании чего складывается годовое вознаграждение гендиректора в $24 млн. Но увы — как и в большинстве подобных отчетов, здесь недостаточно информации, чтобы сделать вывод об обоснованности компенсационного пакета. И мы копнули глубже.

Денежный бонус. 40% бонуса комитет привязал к плану по доходам, а 20% — к целевым показателям по продуктовой линейке. В отчете приводятся конкретные цифры плана по доходам и ориентиры для продуктовой линейки.

Однако от акционеров ускользает обоснование еще 40% бонуса: доход на акцию (ДНА), рассчитанный не по GAAP. Компании часто учитывают финансовые результаты не по GAAP, объясняя, что эти стандарты не позволяют объективно оценить результативность.

Остановимся на этом подробнее. Из отчета следует, что цель гендиректора на 2015 год — ДНА не по GAAP в размере $3,40. В общих чертах указаны расходные статьи GAAP, которые не учитывались при вычислении этого показателя. По заключению комитета, ДНА не по GAAP за 2015 год составил $3,59 (скорректирован до $3,56 с поправкой на колебания валютного курса). Судя по этим цифрам, глава компании перевыполнил план на 16 центов за акцию.

При этом в отчете не отражена существенная разница в прибыли по GAAP и прибыли, рассчитанной по другим стандартам. Вместо этого — скромная ссылка на ежегодный отчет в комиссию по ценным бумагам (форма 10-K). Из него следует, что эта разница составляет почти $7,5 млрд, то есть более 100% прибыли по GAAP за 2015 год. Иными словами, если рассчитывать прибыль по GAAP, ДНА составит $1,56 (ср. с $3,56, указанными комитетом).

Откуда такая разница? Из отчета 10-K следует, что в основном она объясняется исключением расходов на приобретение и продажу активов в 2015 году и ранее. Возможно, это помогло комитету сконцентрироваться на текущей деятельности, но читатель не может оценить, превысили ли преимущества от этих сделок те огромные издержки, которые были с ними связаны.

Кроме того, в прибыли не по GAAP не учтены издержки в размере $680 млн на урегулирование судебной тяжбы, которая началась, когда нынешний гендиректор занимал пост главного юрисконсульта компании. В отчете не различаются издержки на судопроизводство, вызванные решениями, принятыми нынешним главой, и теми решениями, за которые он не отвечал.

Долгосрочные стимулы. Комитет по вознаграждениям на 50% привязал премирование гендиректора акциями и опционами к «скорректированному операционному денежному потоку». Этот термин не разъясняется в письме к акционерам за 2015 год. Нам удалось найти лишь определение в отчете 10-K:

«Скорректированный операционный денежный поток» означает доход компании не по GAAP после уплаты налогов (приходящийся на компанию) за вычетом изменений чистого оборотного капитала (чистый оборотный капитал включает «Расчеты с покупателями и заказчиками» и «Товарно-материальные запасы», — включая «Расчеты с покупателями и заказчиками» и «Товарно-материальные запасы», включенные в «Прочие активы», — за вычетом «Счетов к оплате») плюс начисление износа и амортизационные отчисления, рассчитываемые не по GAAP, за каждый календарный год периода, за который исчисляется вознаграждение».

Нам не удалось найти ни одного количественного показателя скорректированного операционного денежного потока в письме или отчете 10-K. Так что акционеру было бы крайне непросто разобраться, что скрывает это определение.

Оставшиеся 50% долгосрочного поощрения привязаны к показателю совокупного дохода акционеров (СДА) за три предшествующих года. СДА отражает повышение или снижение цены акции и дивиденды. В отчете приводится сравнение СДА в годовом исчислении с аналогичным показателем 11 других крупных международных компаний.

Сравнение показывает, что СДА компании в годовом исчислении составил 10,6%, — ниже, чем у девяти компаний из группы (их показатели колебались в пределах от 12,4 до 32,2%). Хотя, согласно отчету, СДА компании в годовом исчислении находился на 10-й позиции в группе из 12 сопоставимых компаний, комитет назначил гендиректору 80% базовой выплаты по этому показателю. Единственное объяснение — таблица, показывающая, что комитет устанавливает выплату в объеме 80%, если СДА находится на 10-й, 11-й или 12-й позиции в группе.

Почему глава компании получает внушительное вознаграждение за столь скромный результат? Выплату 80% бонуса за СДА в нижнем квартиле группы едва ли можно считать вознаграждением за результат. По нашему мнению, если СДА компании попадает в нижнюю половину группы, гендиректор должен получить менее половины базовой выплаты.

Какая компенсация была бы адекватной в данном случае? Для оценки мы применили модель, описанную Джоном Кором, Уэйном Гуаем и Дэвидом Ларкером в статье «The Power of the Pen and Executive Compensation», опубликованной в Journal of Financial Economics в 2008 году. Хотя обычно компании и консультанты не используют регрессионные модели, эта модель признана наиболее объективной для расчета вознаграждения. В ее основе — такие показатели, как СДА, выручка, прибыль по GAAP, срок пребывания гендиректора в должности, отношение рыночной цены акции к ее первоначальной стоимости. По расчетам, вознаграждение гендиректора в данном случае должно было составить около $12 млн — половину того, что он получил.

Помните о GAAP

Компания в нашем примере — далеко не единственная, кто серьезно «подправил» прибыль по GAAP. В 2015 году 36 компаний S&P 500 объявили о коррекции размера прибыли более чем вдвое по сравнению с GAAP, а еще 57 компаний провели коррекцию вверх на 50—100%.

В целом почти две трети компаний S&P 500 указали в отчетности скорректированную прибыль, превышающую показатели по GAAP. И в большинстве случаев при серьезной разнице в показателях комитет по вознаграждениям опирался на результаты не по GAAP. В этих компаниях показатель скорректированной прибыли или скорректированного операционного денежного потока определял минимум 40% годового денежного бонуса или долгосрочного вознаграждения в форме акций (или того и другого).

Несомненно, зачастую корректировка результатов GAAP оправдана. Однако детальный анализ показывает, что в большинстве случаев комитет по вознаграждениям слишком торопится исключить отдельные статьи или исключает их неправомерно. Рассмотрим наиболее часто исключаемые статьи расходов по GAAP.

Внешние события. Комитет по вознаграждениям часто исключает статьи расходов, связанные с неконтролируемыми событиями. Обычно это разумно: пример — колебания курса валют. Комитет справедливо не учитывает этот фактор и сравнивает доход с доходом за прошлый год без учета курсовых колебаний. При этом комитет должен быть беспристрастным и исключать также те изменения курса валют, которые выгодны компании. В 2015 году комитеты по вознаграждениям многих энергетических компаний не учитывали убытки, возникшие в результате резкого падения цен на нефть. Но мало кто из них исключал неожиданную прибыль из-за высоких цен на нефть в предыдущие годы.

Непредвиденные или единовременные расходы. Обычно комитет по вознаграждениям не учитывает единовременные расходы, связанные с исключительными обстоятельствами (как, например, реструктуризация после поглощения). Однако он закрывает глаза и на разовые убытки из-за неэффективных или ошибочных управленческих решений (закрытие производства по соображениям безопасности или выплаты по решению суда за предоставление неверных сведений). Фактически менеджмент волен решать, какие расходы считать непредвиденными или разовыми. И нередко эти убытки оказываются не такими уж единовременными.

Налоги и проценты. Иногда комитет исключает проценты по займу и налоги при расчете прибыли не по GAAP. Обоснование: это законодательно закрепленные обязательства, а не операционные расходы. Однако заемные средства в основном вкладываются в развитие производства. Более того, эффективное управление финансами и налогами — ответственность финдиректора и других топ-менеджеров.

Безналичные расходы. В ряде случаев комитет по вознаграждениям не включает в расчет износ и амортизацию основных активов на основании того, что это не операционные расходы. Но этот довод несостоятелен: эти расходы представляют собой экономический износ помещений и оборудования, которые задействованы в генерировании операционного дохода. Иногда комитет не учитывает износ и амортизацию, так как это выплачиваемые суммы. Но по сути эти статьи определяют реальные будущие вложения в ремонт или замену активов.

Премирование акциями и опционами. Самая спорная практика — исключение издержек на премирование акциями с ограниченным обращением и опционами. После нескольких лет дискуссий Совет по стандартам финансового учета США постановил, что эти издержки должны учитываться при расчете чистого дохода по GAAP. Так что несоблюдение этого правила бухучета со стороны комитета неправомерно. Влияние этих издержек может быть значительным.

Наглядный пример — история в LinkedIn. По прогнозу, приведенному в пресс-релизе, скорректированная прибыль компании за 2015 календарный год должна была составить $950 млн. Из приложенной таблицы следовало, что чистый доход по GAAP составит минус $240 млн. Большая часть разницы возникла из-за исключения из расчета $630 млн в виде опционов и акций в качестве бонусов топ-менеджеров. Комитет одной рукой дает опционы топ-менеджменту, а другой — исключает их из расчетов вознаграждения гендиректора. Законно ли это?

Из-за размытости результатов не по GAAP акционеры не могут представить в цифрах, о какой корректировке GAAP идет речь, имея на руках лишь данные отчетов комитета. Как правило, комитет приводит общее описание корректировки без указания разницы в цифрах между результатами по GAAP и по другим стандартам, отсылая читателя к отчету 10-K — объемному документу, который не так просто осилить.

СДА познается в сравнении

Чрезмерная щедрость при скромных результатах деятельности компании Fortune 500 по относительному СДА — не редкость. В разные годы вознаграждение гендиректора действительно выше при высоком СДА и ниже при низком, но непропорциональность налицо: если результаты компании лучше средних по группе, ее глава получает много, но если они недотягивают до среднего значения, «штраф» незначителен.

Проблема заключается в выборе компаний для сравнения. Обычно комитет по вознаграждениям сравнивает СДА и размер компенсационного пакета топ-менеджмента с аналогичными показателями сопоставимых компаний. Чтобы сопоставление было адекватным, в группу должны входить компании из той же отрасли с близким уровнем дохода и рыночной капитализацией. Необъективность при формировании группы лишает сравнение смысла.

К сожалению, многие компании включают в группу гораздо более крупные организации — чтобы завысить планку при сравнении компенсационных пакетов. В 2010 году исследователи IRRC Institute обнаружили, что у компаний S&P 500 с высоким вознаграждением генеральных относительно компаний аналогичного размера в сформированную ими группу для сравнения входили компании на 25% крупнее их по объему дохода и на 45% — по рыночной капитализации. Анализ писем акционерам за 2015 год компаний Russell 3000 показал, что чаще всего в качестве сопоставимых они выбирали 13 крупных производственных компаний, таких как 3M и Honeywell. При этом большинство компаний Russell 3000 не занимается производством и имеет куда более скромные размеры.

Пример — компания, занимающаяся канцелярскими товарами. В конце 2015 года она объявила о годовой выручке в $13 млрд и рыночной капитализации в $2,6 млрд. Но у 20 компаний, выбранных комитетом по вознаграждениям в качестве сопоставимых, рыночная капитализация была гораздо выше, а у восьми из них она превышала $10 млрд. У 13 компаний была более высокая выручка. Более того, несколько крупных фирм работали совсем в других областях.

Чтобы снизить необъективность при формировании группы сравнения, мы рекомендуем комитету по вознаграждениям выбирать сопоставимые компании до начала периода, в котором измеряется СДА, а не в конце, как это часто происходит. До начала периода комитет не будет знать СДА или объем вознаграждения главы любой из сопоставимых компаний. Помимо этого, Комиссия по ценным бумагам и биржам США должна ввести требование, чтобы отчет комитета содержал информацию о рыночной капитализации и выручке, а также коды по отраслям всех компаний из группы сравнения.

Отметим, что Комиссия по ценным бумагам и биржам уже предприняла попытку подчеркнуть взаимосвязь между размером компенсации гендиректора и СДА. С 2015 года по ее решению отчет комитета должен включать график с кривой СДА за предшествующие пять лет и кривой компенсации гендиректора за тот же период. Такой график может оказаться полезен, так как стандартный период увеличится с трех до пяти лет, но он по-прежнему будет отражать только результативность компании. По нашему мнению, в отчет необходимо включить и таблицу, содержащую СДА в годовом исчислении — как самой компании, так и сопоставимых организаций — за пять лет. Этот шаг помог бы комитету и акционерам соотнести вознаграждение в виде акций с относительным СДА.

В поисках конструктивного диалога

Управляющие крупными активами инвестора, как правило, опираются на подразделение, ответственное за рекомендации по голосованию. Но обычно оно бывает немногочисленным, а его сотрудники сильно загружены, так как должны проанализировать более 1000 доверенностей, которые могут получить за сезон голосований. В итоге сотрудники признают, что им не хватает времени и опыта для глубинного анализа сложных моментов, таких как результаты не по GAAP или состав группы сравнения. Поэтому большинство управляющих активами прибегают к услугам независимых консультантов для институциональных инвесторов, таких как Institutional Shareholder Services (ISS) и Glass Lewis (GL).

Но акционерам не стоит слепо следовать рекомендациям консультантов по голосованиям. Например, GL сверяет отчеты комитета по вознаграждениям с бухгалтерской отчетностью по GAAP. В редких случаях GL выражает обеспокоенность относительно корректировок, которые, по мнению консультантов, недостаточно обоснованы и ведут к завышению суммы вознаграждения, однако в случае с отчетом компании Fortune 500, который мы анализировали выше, консультантов GL ничто не насторожило.

ISS применяет относительный СДА в качестве главного «фильтра» при проверке отчетов по вознаграждениям, используя при этом собственную методологию для формирования групп с сопоставимыми компаниями. Если результат этой проверки дает повод для беспокойства, ISS поручает отдельному сотруднику провести тщательный анализ отчета. По заявлению ISS, в ходе проверки отчета компании из нашего примера у консультантов не возникло серьезных вопросов, хотя относительный СДА компании и попал в нижний квартиль группы, которую компания сформировала сама.

Подведем итог. Даже институциональные инвесторы, прибегающие к услугам консультантов по голосованиям, не имеют доступа к нужным данным или не обладают необходимым опытом, чтобы объективно оценить компенсационный пакет топ-менеджеров, который им предлагают утвердить. Таким образом, на комитет по вознаграждениям, у которого есть данные и опыт, должна возлагаться ответственность за подробное и детальное обоснование принятых им решений. Как отмечалось, главными шагами на пути к этому могут стать четкое разъяснение корректировок результатов по GAAP, предварительный выбор группы сопоставимых компаний по СДА, а также более строгая оценка результативности по СДА.

Но даже если комитет по вознаграждениям примет меры по улучшению отчетов, это не освободит институциональных инвесторов от необходимости установить стандарты и контролировать их соблюдение. Инвесторам следует не полагаться на консультантов по голосованиям, а взять ситуацию под свой контроль. Оптимальный способ — поддержать создание ассоциации по формированию долгосрочной корпоративной ценности через вовлечение акционеров в принятие решений по вопросу компенсационных пакетов. Она может быть организована в рамках действующей ассоциации — например, FCLT (Focusing Capital on the Long Term) Global.

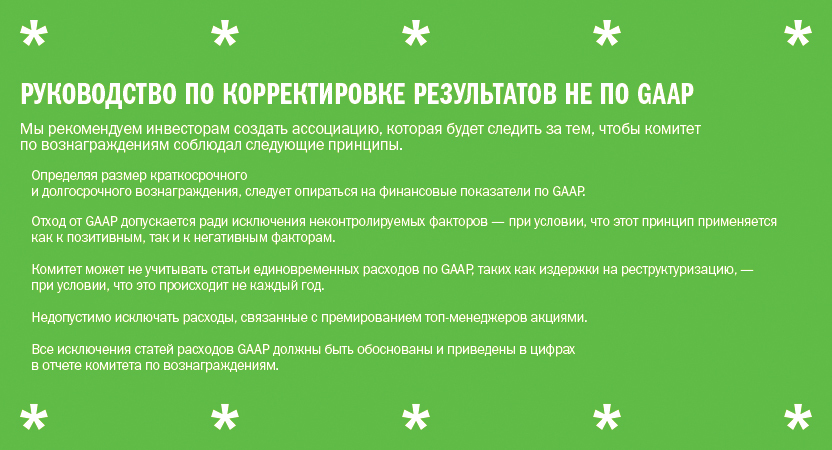

Новая ассоциация могла бы разработать и продвигать рекомендательный набор наиболее эффективных методов для комитетов по вознаграждениям, включая базовое руководство по применению финансовых показателей не по GAAP. (См. врезку «Руководство по корректировке результатов не по GAAP».) В каждой компании комитет мог бы следовать данным методам — или убедительно обосновать отказ от них. Этот подход напоминает модель, действующую в Великобритании, где регуляторы часто утверждают правила (например, ограничение срока пребывания в должности независимых директоров), но позволяют компании отклониться от них, если она объяснит свою позицию акционерам.

Чтобы повысить вовлеченность, за несколько недель до ежегодного собрания акционеров можно проводить открытую телеконференцию, во время которой члены комитета по вознаграждениям объяснят, где и почему отошли от методов, рекомендованных ассоциацией, и ответят на вопросы акционеров. Нередко предварительные обсуждения с крупными акционерами, проведенные до голосования, побуждали некоторые компании пересмотреть планы по выплате вознаграждений и предотвратили подачу голосов против по ряду вопросов. (Одна из компаний, за которыми мы наблюдали, после такой телеконференции отказалась от намерения заплатить налоги за гендиректора.)

По мере того как все больше стран требуют обязательного голосования акционеров по выплатам топ-менеджерам, отчеты комитета по вознаграждениям будут играть все более важную роль в укреплении взаимоотношений между советом директоров компании и ее акционерами. При правильной подготовке эти отчеты помогут осветить перед акционерами цели компании и ее критерии успеха. В более широком смысле прозрачные объяснения того, как части вознаграждения связаны с показателями деятельности организации, помогли бы бизнес-сообществу лучше реагировать на беспокойство со стороны общества в отношении слишком щедрого вознаграждения генеральных.