Мы делаем ошибки, когда принимаем решения. Все это, конечно, знают. А если бы вдруг и не знали, то в последние годы данные экспериментов, говорящие о предрасположенности человека к совершению ошибок, хлынули потоком, и конца этому не видно. Новое направление исследований — изучение того, что называют эвристиками или когнитивными искажениями, хотя вам, возможно, более знакомо его ответвление, а именно поведенческая экономика, — стало в науке основным при изучении того, как люди принимают решения. Его приверженцы оказали большое влияние на бизнес, государственное управление и финансовые рынки. Их книги (важнейшие — «Predictably Irrational», «Thinking, Fast and Slow»и «Nudge») стали уже неотъемлемой частью массовой культуры.

И это хорошо. Это было чрезвычайно информативное и ценное направление. Без него наш мир и наше понимание процесса принятия решений были бы беднее.

Однако это не единственный разумный взгляд на проблему. Даже если не выходить за пределы строгой науки, то в ней представлены три разные школы. Хотя сейчас главенствует теория эвристик и когнитивных ловушек, последние полвека эта школа взаимодействовала, а порой и воевала с двумя другими. Одна из них официально называется анализом решений, другая же более всего замечательна тем, что доказала: люди совсем не так глупы, как кажется.

Сторонники трех школ яростно спорили друг с другом. Последнее время страсти поутихли, но позиции ученых так и не сблизились. Английский писатель Дэвид Лодж объяснял воинственность людей науки тем, что от них мало что зависит. В данном случае все не так: принятие решений — важная проблема, а теоретики, которые занимаются этой дисциплиной, обладают вполне реальным влиянием.

В статье я излагаю краткую историю вопроса: как сформировались разные направления научной мысли и как они взаимодействовали с тех пор, как во время и после Второй мировой войны возник огромный интерес к проблеме. Моя задача — помочь читателям со знанием дела воспринимать чужие советы и самим пореже совершать досадные ошибки.

Рационалистическая революция

Во время Второй мировой войны чрезвычайно важную для действий союзников роль сыграли статистики и другие специалисты, профессионально оценивающие вероятности: математики, физики, экономисты. Они применяли аналитические методы дисциплины, известной как исследование операций, для самых разных целей: чтобы подсказывать заводам, как выпускать качественную продукцию, чтобы прокладывать кораблям более безопасные морские пути, рассчитывать, на сколько частей разлетится взорвавшийся зенитный снаряд, и взламывать немецкие шифры.

После войны все ждали, что этот логический, статистический принцип преобразует и другие виды деятельности. Благодаря ему, например, появилась знаменитая доктрина «взаимно гарантированного уничтожения» в результате ядерной войны. Или научная дисциплина «анализ решений», который в простейшем своем виде сводится 1) к формулированию проблемы, 2) к перечислению возможных способов действий и 3) к систематической оценке каждого способа. В истории были прецеденты: в 1770-х Бенджамин Франклин предложил принимать решения с помощью метода «моральной, или благоразумной, алгебры»: для этого, учил он, надо «разделить лист бумаги линией на две половины и вписать в одну колонку плюсы, а в другую — минусы», затем сравнить варианты и выбрать лучший. Но к 1950-м стало очевидным, что необходим стандартный принцип оценки вариантов для неопределенного будущего.

Математик Джон фон Нейман, придумавший термин «взаимное гарантированное уничтожение», ускорил начало исследований в области принятия решений, сформулировав теорию ожидаемой полезности. Как говорилось в первой главе его эпохальной книги «Теория игр и экономическое поведение» (1944), написанной вместе с экономистом Оскаром Моргенштерном, ожидаемая полезность — это результат «смешения» воображаемых событий и вероятности их наступления. Умножьте возможность результата на доходы, которые поступят, и получите число — ожидаемую полезность, на которое будете ориентироваться, принимая решения.

Конечно, далеко не всегда бывает так просто. Фон Нейман взял за основу игру в покер, а там потенциальный выигрыш легко рассчитать. Но жизнь сложнее игры в покер, и часто заранее спрогнозировать выигрыш трудно. Кроме того, существует проблема вероятностей: если вы не уверены, то как вы можете знать, что будет?

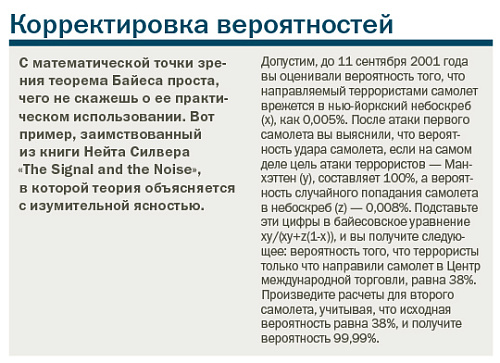

Самым правильным ответом на этот вопрос оказался такой: единственно правильного ответа не существует — каждому приходится действовать на свой страх и риск, но есть один правильный способ переоценивать вероятность по мере поступления новой информации. Это то, что потом назвали байесовской статистикой, а на самом деле разрабатывалось начиная с 1930-х чередой ученых, возрождавших и развивавших основательно подзабытые идеи по большей части не английского священника Томаса Байеса, а французского гения математика Пьера Лапласа. Чтобы не перегружать рассказ деталями, назову только одного из этой плеяды: математик и статистик Леонард Сэвидж. В своей книге «The Foundations of Statistics» (1954 год) он объяснил, как и следуя каким правилам надо корректировать свое представление о вероятности при поступлении новой информации.

Одним из первых плодов этого направления научной мысли, сохранившего свою привлекательность до наших дней, — стала теория выбора инвестиционного портфеля, предложенная в 1952 году учеником Сэвиджа, студентом Чикагского университета Гарри Марковицем: он советовал финансовым аналитикам оценивать и предполагаемый доход на акцию, и вероятность ошибки этой оценки. За «вклад в теорию формирования цены финансовых активов» Марковиц получил в 1990 году Нобелевскую премию.

Анализ решений как новая дисциплина формируется с 1957 года: именно тогда в Гарвардский университет приехал математик Говард Райффа, который стал работать в его школе бизнеса и на факультете статистики. Вскоре он уже преподавал статистику студентам бизнес-школы вместе с Робертом Шлайфером, специалистом по античности, человеком любознательным и быстро осваивающим новые знания, который в послевоенные годы преподавал в Гарвардской школе бизнеса самые разные предметы. Коллеги пришли к выводу, что от традиционного набора статистических инструментов вроде регрессионного анализа или методов выявления статистической значимости будущим руководителям организаций пользы не так уж много, и перешли на байесовский метод. И скоро дисциплина, которую они преподавали, по своей сути стала ближе не к статистике, а к анализу решений. Придуманный Райффой метод построения дерева решений, с помощью которого студенты рассчитывали предполагаемую ценность вероятных действий, стал основой учебного курса Гарвардской и других бизнес-школ.

Но собственно термин «анализ решений» принадлежит Рональду Говарду, инженеру по электрооборудованию из Массачусетского технологического института и специалисту по статистическому контролю процессов. В МТИ он познакомился с некоторыми из корифеев исследований операций военного времени, а с Райффой их пути пересеклись в Кембридже. Говард провел 1964—1965 учебный год в Стэнфордском университете, и там руководители подразделения атомной энергетики General Electric (тогда его штаб-квартира находилась в Сан-Хосе), которое проектировало атомную электростанцию, предложили ему на практике применить новую теорию принятия решений. Говард соединил теорию ожидаемой полезности и байесовскую статистику с компьютерным моделированием и получил то, что затем окрестил анализом решений. Его последователи называют этот метод «анализом решений Западного побережья», чтобы не путать его с методом Райффы. В прошлом году, по случаю 50-летия этого направления науки, Говарда и Райффу чествовали как двух его создателей.

Реванш иррациональности

Почти сразу после того, как фон Нейман и Моргенштерн сформулировали теорию ожидаемой полезности, экономисты начали применять ее — не только как модель рационального поведения, но и как описание того, каким образом люди в жизни принимают решения. Предполагалось, что «человек экономический» — существо рациональное. Поскольку рациональность теперь понималась, кроме всего прочего, и как умение корректно оценивать вероятность того или иного исхода, «человек экономический» должен был уметь и это тоже. Для считающих такое предположение оторванным от жизни Сэвидж и экономист Милтон Фридман нашли в 1948 году доходчивую аналогию: опытный бильярдист не знает математических формул, которые описывают направление ударов, загоняющих шары в лузы, но «делает удары так, как будто знает их».

Как ни удивительно, после этого экономисты взяли паузу более чем на 30 лет. Не то чтобы они думали, будто люди идеально просчитывают вероятности, просто они полагали, что на свободных рынках будет, как правило, преобладать рациональное поведение.

Вопрос о том, правда ли, что люди принимают решения так, как описали фон Нейман и Сэвидж, оставили на откуп психологам. Первым взялся ответить на него Уард Эдвардс, который узнал об ожидаемой полезности и байесовском методе в Гарварде от своего преподавателя статистики. В 1954 году он опубликовал в психологическом журнале эпохальную статью «The Theory of Decision Making». Коллеги не сразу оценили ее: Эдвардса уволили с его первой должности в Университете Джонса Хопкинса за то, что он слишком увлекся проблемой принятия решений. После недолгого пребывания в научно-исследовательском центре подготовки личного состава ВВС он попал в Мичиганский университет, в котором тогда активно развивалась математическая психология. Вскоре он переманил к себе Сэвиджа и начал готовить эксперименты, чтобы проверить, насколько аксиома Сэвиджа соответствует реальной способности людей оценивать вероятности.

Типичный эксперимент Эдвардса выглядел примерно так. Добровольцам показывали два мешка с фишками для покера: в одном 700 красных фишек и 300 голубых, в другом — наоборот. Испытуемые вынимали несколько фишек из первого попавшегося мешка, а затем оценивали вероятность того, каких — голубых или красных фишек — они взяли больше.

Допустим, у вас восемь красных фишек и четыре голубых. Какова вероятность того, что в мешке, из которого вы брали, преобладали красные? Большинство испытуемых утверждало, что около 70—80%. Согласно же теореме Байеса — 97%. Тем не менее диапазон оценки вероятностей, которые давали испытуемые, был отчетливым, и отвечавшие «шли верной дорогой». Поэтому в 1968 году Эдвардс сделал вывод, что люди представляют собой «консервативные информационные процессоры», не совсем рациональные, согласно правилам анализа решений, но для большинства задач вполне пригодные.

В 1969 году Дэниел Канеман из Еврейского университета Иерусалима пригласил Амоса Тверски, коллегу Эдвардса по Мичиганскому университету, выступить перед студентами последнего курса на семинаре по практическому применению результатов психологических исследований. Тверски рассказал об экспериментах Эдвардса. Канеман, которого тогда мало интересовали такого рода исследования, решил, что Эдвардс слишком великодушно оценивает способность людей обрабатывать информацию, и убедил Тверски взяться за общий проект. Начали они на конференции Общества математической психологии с блиц-

опроса коллег, а затем, ставя эксперимент за экспериментом, заключили, что люди оценивают вероятности и принимают решения не так, как советовали аналитики решений.

«Делая прогнозы и выводы в условиях неопределенности, люди, похоже, не рассчитывают вероятность того или иного исхода и не руководствуются статистической теорией прогнозирования, — написали ученые в 1973 году. — Они полагаются на ограниченное количество эвристик, которые иногда приводят их к разумным выводам, а иногда — к систематическим грубым ошибкам».

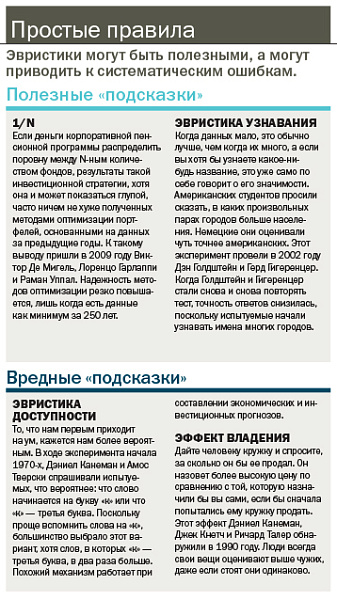

Эвристики — интуитивные, подсказанные опытом упрощения, помогающие быстро принимать решения. Канеман и Тверски не считали, что им вовсе нельзя доверять, но сосредоточились в своей работе только на эвристиках, из-за которых люди совершают ошибки. С годами ученые и их последователи набрали целый список таких эвристик: там и эвристика доступности, и эффект владения, и многое другое.

Своими блистательными исследованиями Канеман и Тверски заложили основу нового научного направления. Они не только привлекли на свою сторону целую армию психологов, но и произвели сильное впечатление на молодого экономиста Ричарда Талера: благодаря ему и другим экономистам они получили такое влияние в экономической науке, какого не было ни у одного «чужака» со времен фон Неймана. Канеман в 2002 году получил Нобелевскую премию по экономике (Тверски скончался в 1996-м и не смог разделить с ним победу) «за применение психологической методики в экономической науке, особенно — при исследовании формирования суждений и принятия решений в условиях неопределенности», а их выводы насчет эвристик и психологических особенностей человеческого восприятия, действий и суждений экономического характера, то есть связанных с деньгами, стали известны как поведенческая экономика. Изучение того, как именно люди нарушают правила рационального поведения, — до сих пор золотая жила для представителей самых разных областей науки.

Но с практическими выводами — как принимать правильные решения — далеко не все ясно. Первое поколение аналитиков решений, в их рядах Говард Райффа и Уард Эдвардс, признавало описанные Канеманом и Тверски психологические ловушки, но полагало, что им отводится чрезмерная роль, из-за чего складывается весьма нелестное представление о человеке как о «когнитивном калеке». С этим соглашались даже некоторые исследователи эвристик и когнитивных искажений. «История про психологические ловушки столь увлекательна, что совершенно затмила историю про эвристики», — говорит Барух Фисхоф, бывший ассистент Канемана и Тверски, который долго преподавал в Университете Карнеги — Меллона. А сам Канеман в книге «Думай медленно… Решай быстро» писал так: «Я всегда вздрагиваю, когда нашу с Амосом работу хвалят за то, что она показала иррациональность решений людей. На самом деле наши исследования показали лишь, что модель рационалистического агента не совсем точно описывает людей». И вот уже новая когорта исследователей решений взялась разбираться в том, так ли уж иррациональны подсказанные опытом интуитивные ответы, которые первыми нам предлагает наш мозг.

Когда эвристики помогают

Это была не такая уж новая идея. Герберт Саймон, изначально политолог, а потом социолог широкого профиля (в 1978 году он получил Нобелевскую премию по экономике «за новаторские исследования процесса принятия решений в экономических организациях»), еще в 1950-х начал использовать термин «эвристика» в положительном смысле. У людей, принимающих решения, утверждал он, редко есть время или способности, чтобы осмыслить информацию и выбрать оптимальный вариант по рецепту аналитиков решений, поэтому они «довольствуются» кратчайшим путем и останавливаются на первом же удовлетворительном плане действий, не продолжая поисков лучшего.

Считается, что саймоновская «ограниченная рациональность», как он ее называл, стала предтечей теории Канемана и Тверски, но она была нацелена совсем на другое. Если Канеман и Тверски показали, как люди отходят от рациональной модели принятия решений, то Саймон сомневался в том, что «рациональная» модель — то, что надо. С 1980-х в спор начали вступать и другие ученые.

Самым заядлым спорщиком был и остается Герд Гигеренцер, немецкий профессор психологии, который написал диссертацию и по статистике. В начале 1980-х он проработал год в Центре междисциплинарных исследований, расположенном в немецком Билефельде, и там вместе с группой философов и историков изучал зарождение и развитие теории вероятностей с XVII и до конца XIX века. Этот год оказался для него судьбоносным. Одним из его итогов стал коллективный труд «The Empire of Chance» (фамилия Гигеренцера стояла первой, потому что соавторы, а их было шесть человек, согласно духу своих исследований тянули жребий). Но вот и другой итог: Гигеренцер пришел к выводу, что байесовский подход к вероятностям, который так нравился аналитикам решений, не то что неправильный, но лишь один из многих.

Как сейчас говорит Гигеренцер, когда он взялся изучать труды Канемана и Тверски, он делал это «не так, как большинство». Прежде всего, у него вызывали сомнения некоторые результаты. Если чуть иначе сформулировать вопрос, то иной раз удается рассеять явные когнитивные помехи. Например, Гигеренцер и несколько его соавторов выяснили, что врачи и пациенты гораздо чаще точно оценивают риск заболевания, если статистика представлена не в процентах, а как простая частотность — например, 10 случаев из 1000.

Но на этом Гигеренцер не остановился. Весь учебный 1989—1990 год, когда он работал в Центре углубленного изучения поведенческих наук Стэнфорда, он выступал с лекциями и в самом Стэнфорде (который стал научным «домом» Тверски), и в Беркли (где тогда преподавал Канеман) и яростно критиковал программу исследований эвристик и когнитивных искажений. По мнению Гигеренцера, работы Канемана, Тверски и их последователей лишь зафиксировали факт несоблюдения модели байесовского анализа решений, которая сама по себе была неправильной, или в лучшем случае неполной. Канеман, по словам Гигеренцера, сначала охотно спорил со своим оппонентом, но потом устал от его нападок. Впоследствии дискуссия в виде череды статей переместилась на страницы журнала. И прочитав весь этот обмен публикациями, трудно не разделить с Канеманом его ощущения усталости.

Однако не только Гигеренцер утверждал, что не стоит поспешно отметать эвристики, интуицию, скоропалительные выводы и т. д. — все, что помогает людям принимать решения, и думать, будто основанный на оценке вероятностей вердикт аналитиков решений всегда будет точнее. Отчасти эту точку зрения разделяет и сам Канеман. Он рассчитывал найти более подходящего оппонента в лице Гари Клайна, философа, психолога, руководителя консалтинговой фирмы и специалиста по принятию решений. Клайн, один из героев книги Малкольма Гладуэлла «Озарение. Сила мгновенных решений» изучал, как работают медсестры отделений интенсивной терапии, пожарные, военные, пилоты и другие люди, которым по роду деятельности приходится принимать решения в чрезвычайных ситуациях. Клайн пришел к выводу, что в ответственный момент никто не сравнивает разнообразные варианты, прибегая к логике и системе: в реальной жизни на это нет времени. На деле медсестры и пожарные оценивают ситуацию почти мгновенно и действуют, опираясь на опыт, интуицию и своего рода внутреннее моделирование. И, с точки зрения Клайна, это в целом куда более естественно, чем взвешивать варианты по модели аналитиков решений. Они с Канеманом вместе изучали, когда полезно слушать внутренний голос. Их общий вывод Клайн формулирует так: «Интуиция оттачивается в предсказуемых ситуациях, которые расширяют наш опыт».

Действительно ли только в таких ситуациях эвристики берут верх над анализом решений? Гигеренцер считает, что нет, и опыт нескольких минувших лет, особенно мировой финансовый кризис, похоже, подтверждает его правоту. Гигеренцер утверждает, что при высоком уровне неопределенности «упрощение — залог жизнеспособности. Тут уже не до оптимизации». Иными словами, если вероятности, которые вы закладываете в модель принятия решений, ненадежны, самый простой способ — самый надежный. Один из своих любимых примеров на эту тему Гигеренцер позаимствовал у Гарри Марковица, автора современной теории портфеля активов — «кузины» метода анализа решений. Марковиц однажды обмолвился, что, выбирая фонды для своего пенсионного счета, просто разделил деньги поровну между несколькими: отчисление в каждый составляло 1/N. Как показали последующие исследования, эта так называемая эвристика 1/N — не так уж и плоха.

Нынешнее положение дел

Сейчас в науке и общественном сознании выводы Канемана и Тверски об эвристиках и когнитивных искажениях пользуются наибольшей популярностью. Помимо того, что у их теории много очевидных достоинств, она позволяет получать новые интересные экспериментальные результаты, а это хорошо для молодых преподавателей, которые хотели бы осесть в университетах. Ну и об этом любят писать журналисты.

Анализ решений тоже не ушел со сцены. С 1997 года в Гарвардской школе бизнеса он уже не относится к обязательным предметам; это произошло отчасти потому, что многие студенты уже и так знают его основные методы, такие как дерево решений. В нескольких университетах — Южной Калифорнии, Дьюка, Техасском международном и Стэнфордском, в котором преподает Рональд Говард, — он остался, и там его считают перспективным научным направлением. Анализ решений занял прочное место в нефтяной, газовой, фармацевтической промышленности: руководителям компаний этих отраслей часто приходится принимать решения об инвестировании на годы вперед на основании более или менее надежных данных. Самый последовательный приверженец этого метода — Chevron: у корпорации 250 штатных аналитиков решений. Некоторыми аспектами анализа решений снова заинтересовались ученые, работающие в области компьютерных наук, и другие специалисты по количественным методам. Нейт Силвер, предсказавший на прошедших президентских выборах победу Барака Обамы во всех 50 штатах США, применял как раз байесовские методы.

Противники идеи рационализма и оптимизации при выборе решений сильно рассредоточены: у них нет единого центра. Герд Гигеренцер возглавляет большую группу ученых в берлинском Институте развития человека имени Макса Планка. Гари Клайн и его союзники — не столько из научных кругов, сколько промышленных и правительственных — регулярно проводят конференции по «естественному процессу принятия решений» (naturalistic decision making). На них обсуждается, как представители экстремальных профессий, например военные или хирурги, принимают решения в критически сложных жизненных ситуациях. Ученые, которые занимаются проблемой решений, но не принадлежат к числу последователей анализа решений, входят по большей части в междисциплинарное Общество исследователей в области оценки вариантов и принятия решений, а в нем заправляют сторонники теории эвристик и когнитивных искажений. «У нас все еще слишком часто разделяют “мы” и “они”. “Мы” — это последователи Канемана и Тверски, а остальные — Герд и люди, которые с ним работали, — говорит Дэн Голдштейн, бывший ученик Гигеренцера, ныне сотрудник Microsoft Research. — По-прежнему девять десятых — это сторонники Канемана и Тверски». Однако Голдштейна, куда более дипломатичного, чем его учитель, прочат в президенты Общества (там предстоят перевыборы).

Что касается практического применения научного знания, то точек соприкосновения между двумя направлениями явно больше, чем в области теоретических исследований. Главный учебник для бизнес-школ «Judgment in Managerial Decision Making», написанный Максом Базерманом из Гарварда (автор его более поздних изданий — Дон Мур из Калифорнийского университета в Беркли), рассказывает в основном об эвристиках и когнитивных искажениях, но посвящен он аналитику решений Говарду Райффе и заканчивается списком рекомендаций, в котором первым пунктом стоит: «Применяйте методы анализа решений». Ничего странного тут нет. Весь научный проект Канемана и Тверски исходил из того, что анализ решений — лучший метод. Но, когда их последователи пытаются исправлять ошибки, совершаемые людьми при принятии решений, они, как правило, сами невольно оперируют эвристиками.

Один из общеизвестных результатов изучения эвристик и психологических ловушек — программа финансовых сбережений для сотрудников фирм и организаций «Отложи больше денег на завтра», разработанная Ричардом Талером и Шломо Бенарци в 2003 году. Суть ее в следующем: людям предлагают автоматически и на фиксированную сумму увеличивать взносы в пенсионный фонд каждый раз, когда они получают прибавку к зарплате. Взносы повышаются автоматически, если только сотрудник не подаст заявление об отказе. Благодаря нововведению людям не нужно думать о том, сколько им стоило бы откладывать к пенсии: трудные размышления и подсчеты заменяются эвристикой. Программа уже привела к значительному росту сбережений. Недавно в Доминиканской республике провели полевой эксперимент с участием мелких предпринимателей. Он показал, что если научить людей простой эвристике — не надо смешивать деньги для бизнеса и для жизни и перекладывать деньги из одной «кучки» в другую можно не чаще раза в месяц, — то эффект от этого ощутимее, чем от обычного финансового образования. «Главное — знать, в каких реальных ситуациях эти эвристики полезны и в каких — бесполезны и даже вредны, но это и есть самая главная проблема, — говорит экономист из Массачусетского технологического института и участник исследования Антуанетта Шоар. — Во всяком случае, насколько я знаю, мы еще не можем точно определить “радиус действия” эвристик».

Это недавно стало темой большого научного проекта Гигеренцера и его союзников: Гигеренцер называет его изучением «экологической рациональности», то есть «рациональности, которая определяется тем, насколько она соответствует реальности». В ситуациях с высоким уровнем неопределенности, когда велико количество потенциальных альтернатив или мал объем выборки, эвристики, по утверждению ученых, обычно эффективнее, чем методы принятия решений с аналитическим уклоном. Этот вывод может и не завоевать популярности, но, похоже, все больше ученых склоняется к тому, что оптимальный процесс принятия решений подразумевает одновременное использование и рациональных моделей, и эвристик.

События продолжают развиваться. Открытия нейробиологии вполне могут изменить представления о принятии решений, поскольку ученые начинают лучше понимать, как делает выбор мозг, хотя подобные исследования только начинаются. Люди все чаще передают решения компьютерам, способности к обработке информации которых, в отличие от способностей людей, безграничны и не подвержены когнитивным искажениям. Но первопроходцами в изучении искусственного интеллекта были и Джон фон Нейман, и Герберт Саймон, и в этой области много всего намешано: и методов анализа решений первого, и эвристик второго. И наука пока определенно не говорит, какой подход лучше.

Как правильно принимать решения

Так как же принимать решения? На этот вопрос есть несколько простых ответов. Для масштабных, дорогостоящих проектов и при наличии вполне надежной информации — если надо понять, строить ли нефтеперерабатывающий завод, поступать ли в дорогую магистратуру, делать ли предлагаемую врачами операцию, — методы анализа решений бесценны. Они пригодятся также на переговорах и когда нужно принять коллективное решение. По словам тех, кто много лет пользуется инструментами анализа решений, они по привычке применяют их, даже когда надо реагировать мгновенно. Гарвардский экономист Ричард Зекхаузер, взвешивая, сколько денег заплатить паркомату на Гарвард-сквер, быстро рисует себе в уме дерево решений. «Это иногда раздражает, — говорит он, — но навык оттачивается».

У пожарного, который вбегает в горящий дом, нет времени, даже чтобы очень быстро представить себе схему решений, но, если он опытен, интуиция, как правило, подсказывает ему, что делать. Есть много других профессий, в которых важна интуиция, если, конечно, она отточена многолетней практикой: чтобы действительно наработать профессиональное чутье, нужно как минимум 10 тысяч часов целенаправленной практики, согласно знаменитому выводу психолога Андерса Эрикссона. Профессии, к которым это правило больше всего применимо, отличаются стабильностью. Что будет с теннисным мячом, скрипкой или даже огнем — все это не может вдруг измениться так, чтобы опыт оказался бесполезным.

Менеджмент к числу таких профессий не относится. Руководитель имеет дело с ситуациями двух типов: повторяющихся, и в этом случае знание, подсказанное опытом, неоценимо, и новых, когда это знание ничем не помогает. Например, риски и потенциальные прибыли одних проектов рассчитать можно, но если речь идет о подрывных инновациях, то расчеты, скорее, лишь заведут в тупик. Профессии управленца, пожалуй, больше других требуются комплексные стратегии принятия решений.

Привлекательность исследований эвристик и когнитивных искажений заключается отчасти в том, что метод этот хотя и не говорит, какое именно решение принимать, охраняет от заведомо ошибочного образа мыслей. Если вы знаете об эффекте владения, то, вероятно, не станете отстаивать хиреющий бизнес, вместо того чтобы вкладывать деньги в новый, в котором вам, возможно, больше повезет.

Тем не менее чрезмерная уверенность в правильности собственного мнения или в шансах на успех, а именно эту ошибку чаще других совершают при принятии решения, характерна для многих сильных руководителей. В сериале «Звездный путь» мистер Спок невероятно долго перечислял, почему все будет хорошо, и капитан Кирк смело трогался с места, рука об руку со Споком. В новейших отраслях бизнеса грамотное принятие решений вполне может слегка напоминать эту идиллию.