Руководителям фирм обычно советуют действовать при инвестировании в новый быстрорастущий бизнес, руководствуясь теми же принципами, что и венчурные капиталисты: венчурные инвесторы, говорят консультанты, изучают долгосрочную перспективу, имеют высокий уровень толерантности к риску и проводят финансирование поэтапно, чтобы минимизировать риски.

Все это, конечно, правильно. Однако проведя пять лет между нашей консалтинговой фирмой, которая работает с крупными корпорациями, и нашим же отделом венчурного капитала, который занимается посевными инвестициями в стартапы, я пришел к выводу, что существует и фундаментальное отличие между этими двумя видами инвестиций, которые руководители компаний должны принять во внимание, если они планируют создавать динамичные новые предприятия, способные перешагнуть за границы их нынешних бизнес-моделей.

Мировоззренческий водораздел проходит здесь: когда венчурные капиталисты вкладываются в стартап на ранней стадии его существования, они понимают вероятность провала, но компании финансируют новые идеи только в уверенности, что эти вложения окупятся. Этот подход лишь с виду кажется благоразумным: на самом деле он гарантирует корпорациям недостаточную отдачу от вложений.

Почему так?

Конечно, венчурные капиталисты также не станут вкладываться в сомнительный бизнес. Но они понимают, что любое начинание рискованно, а потому, если уж решаются инвестировать деньги, то высматривают инициативы с высоким потенциалом, чтобы крупным выигрышем компенсировать неизбежные потери. Они также умеют быстро выяснять, насколько вероятен такой выигрыш. Иными словами, венчурный капиталист не спрашивает: «Уверен ли я, что эти вложения принесут прибыль?», но: «Сколько я могу себе позволить потерять на этой конкретной инвестиции?»

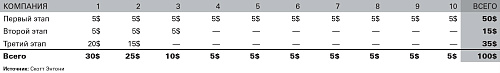

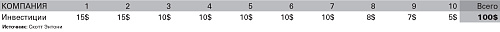

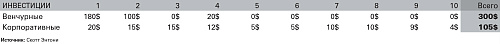

Венчурный капиталист распределяет $100 между десятью компаниями примерно следующим образом:

Сначала каждая фирма получает по пять долларов. Семь из них сразу провалятся и больше ничего не получат. Три во втором раунде получат еще по пять долларов, две закрепятся — и на их долю придется в итоге 60% общего финансирования.

Корпоративные же инвесторы каждую новаторскую идею рассматривают отдельно; те идеи, по которым приведенный денежный поток окажется положительным, получат финансирование — остальные же не получат ничего. И весьма перспективные идеи не пробиваются сквозь этот фильтр, отбирающий лишь заведомых победителей, потому что далеко не всегда удается выстроить подробный и надежный финансовый прогноз для многообещающей, но пока еще только проклюнувшейся идеи. В итоге корпоративный инвестор распределяет свои средства следующим образом:

С виду разумное, надежное портфолио. Но окупятся ли такие вложения? Результаты будут, скорее всего, следующими:

Каждая корпоративная инвестиция дает какую-то отдачу. Пять дают прибыль, две вышли в ноль, три понесли убытки, но не катастрофические.

Принцип ставить только на победителей имеет два скрытых изъяна. Во-первых, как видно из приведенной выше таблицы, даже у осторожного корпоративного инвестора не каждая ставка выигрывает — а при этом не остается допуска для покрытия неизбежных убытков. Конечно, корпорации терпят неудачу реже, чем венчурные капиталисты (точная статистика по успехам и провалам инноваций отсутствует, но большинство руководителей компаний в отчетах указывают, что даже вложения в родственный бизнес как минимум в одном случае из трех проваливаются). А чем дальше фирма выходит за привычные ей границы, тем ниже падают шансы на успех.

Во-вторых, что происходит, когда в портфолио попадает многообещающая идея? Поскольку венчурный капиталист вкладывает деньги постепенно, он может удвоить свои ставки на проекты с высоким потенциалом отдачи, но инвестор, который требует выигрыша от каждой ставки, распределяет все деньги по небольшим проектам, ни один из которых не обернется джек-потом.

Вывод ясен: если вы вкладываетесь в новые перспективные проекты, которые позволят вашей компании вырасти, и хотите при этом вести себя как венчурный капиталист, для начала смиритесь с мыслью, что любая инвестиция может не окупиться. Имеет смысл перестроить и систему отчетности: результаты команд, занимающихся различными проектами, оценивать не по тому, как скоро они начнут приносить прибыль, но по тому, как скоро они смогут давать жизненно важную информацию (показатели доходности, заинтересованности клиентов, технологических возможностей, соответствия юридическим нормам той или иной сферы деятельности), по которым можно судить о вероятности существенного коммерческого результата в перспективе. И отрицательный ответ цените столь же высоко, как положительный: такое исследование на ранней стадии работы позволит вам быстро перекинуть финансирование от бесперспективных проектов к вероятным победителям.

Вот тогда вы и в самом деле будете инвестировать в рост.

Читайте по теме: