В теории, сделав рискованные вложения, компания создает ценность для акционеров и других заинтересованных сторон. И эти инвестиции, пусть и крупные, но не непосильные для компании, будут в целом выгодны, даже если какие-то из них привели к потерям. Если неудачных инвестиций будет много, это тоже не станет провалом, при условии что доход от остальных компенсирует потери — как чаще всего и бывает. Такой подход к инвестированию вытекает из теории оптимального портфеля, изложенной еще в 1950-е годы в работе нобелевского лауреата Гарри Марковица.

На практике, однако, в крупных корпорациях руководители неохотно дают зеленый свет рискованным предложениям и проектам. Действительно новаторскими идеями жертвуют в пользу незначительных улучшений, сокращения издержек и «безопасных» инвестиций. Этот паттерн ученые заметили уже давно. Например, в ставшей классикой статье HBR профессор Университета Сиракуз Ральф Сволм представил результаты исследования отношения к риску, в котором участвовала сотня руководителей, и сделал вывод, что типичный топ-менеджер — «отнюдь не тот любитель риска, каким его рисуют СМИ. Сейчас люди, принимающие решения в бизнесе, боятся делать ставки на то, что сулит неплохой выигрыш в будущем». Наше исследование подтверждает этот вывод.

В статье мы рассматриваем феномен полного неприятия и избегания рисков и показываем, как корпорации усугубляют эту проблему своей системой мотивации и практиками принятия решений. Мы анализируем, сколько возможностей компании упускают из боязни рисковать, и предлагаем способы уменьшить их склонность к выбору инвестиционных проектов с наименьшим риском.

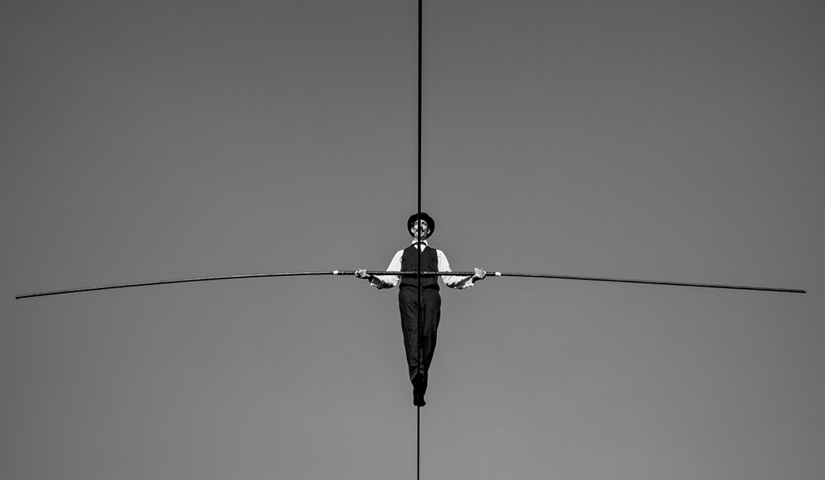

Психология неприятия риска

Экономистам и психологам давно известно, что люди, принимая решения, придают больше значения возможным финансовым потерям, чем потенциальным доходам того же размера. В 1979 году один из авторов этой статьи Даниэль Канеман и Амос Тверски вывели эту идею на передовую теории менеджмента. (В 2002 году Канеман получил за эту теорию Нобелевскую премию по экономике; его соавтора уже не было в живых.) Десятки последующих эмпирических исследований и экспериментов подтвердили, что неприятие риска остается доминирующим, и охарактеризовали его основные черты.

К примеру, в ходе масштабного исследования компании McKinsey 2012 года двое из нас (Коллер и Ловалло) поставили 1,5 тыс. управленцам следующую задачу: «Перед вами предложение инвестировать $100 млн. Есть вероятность, что через три года это вложение принесет вам $400 млн. Также есть вероятность, что вы потеряете все вложенное в первый же год. При какой максимальной вероятности потери вложенных денег вы все же пошли бы на такую инвестицию?»

Руководитель с нейтральным восприятием рисков, скорее всего, дал бы согласие при раскладе с 75-процентной вероятностью потери и 25-процентной вероятностью дохода: четверть от $400 млн составляет $100 млн, что равно первоначальному вложению, так что 25-процентный шанс выигрыша дает нам нейтральное, то есть равное нулю значение ожидаемого выигрыша или потери. Однако большинство опрошенных руководителей проявили крайнее неприятие рисков и соглашались рискнуть только при 18-процентной вероятности потери, то есть в разы ниже нейтральных 75%. Лишь 9% опрошенных были готовы сделать инвестицию, если шанс ее провала составлял 40 и более процентов.

Более того, размер суммы инвестиций влиял на уровень неприятия риска не сильно: когда изначальную сумму уменьшили до $10 млн (что ведет к получению $40 млн), руководители проявили такую же степень осторожности. В среднем, если вероятность потери составляла более 19%, они уже не согласились бы инвестировать, и вновь лишь 9% были готовы к более чем 40-процентной вероятности потери. Нам кажется странным, что на размер предполагаемой инвестиции управленцы обращали столь мало внимания: относительно небольшая инвестиция в принципе не может поставить под угрозу будущее компании, а значит, руководители могут идти на бóльший риск.

Почему же менеджерам в крупных компаниях с развитой иерархией настолько свойственно неприятие риска? Сволм счел, что, скорее всего, желание руководителей идти на риск резко снижает система поощрений и процедуры контроля. Это мнение подтвердили опрошенные им менеджеры, которые признались: избегание риска, может быть, и вредит компании, зато оно полезно для их карьеры. Мы согласны с выводами Сволма. Работу гендиректора оценивают по итогам нескольких лет в компании, а вот управленцы уровнем пониже рискуют карьерой на каждом шаге, даже если последствия их решений несущественны для корпорации в целом.

Подумаем, как в большинстве случаев организован процесс решений об инвестициях. Группа людей, у которой возникло предложение, подготавливает бизнес-кейс и представляет его комитету по оценке проектов, состоящему из ключевых руководителей своего подразделения. Они объясняют, как проект соотносится со стратегией компании, и демонстрируют финансовые модели, показывающие, какую ценность заинтересованным сторонам принесет его реализация. Комитет принимает решение исходя из того, насколько реалистичными ему представляются финансовые модели и допущения, на которых они построены.

Понятно, что этому комитету, скорее всего, приходится оценивать совсем немного инвестиционных предложений. Что будет, если он даст дорогу проектам с высокими рисками? Всегда есть шанс, что за конкретный период лишь малая доля таких решений, а может, и ни одно не приведет к успеху. Тогда на руководителей, утвердивших эти инвестиции, ляжет ответственность за потери — пострадает их репутация, а может, их даже уволят. Получается, что при любых инвестициях, кроме самых крупных, последствия неудачного решения куда плачевнее для отдельных управленцев, чем для фирмы в целом.

Раз это так, то следует ожидать, что руководители высшего звена будут более открыты к инвестициям в небольшие проекты, чем управленцы рангом ниже. И это похоже на правду. Недавно в ходе эксперимента нобелевский лауреат Ричард Талер спросил у 22 главных редакторов журналов, принадлежащих крупному издательскому дому, согласились бы они на инвестицию, которая с вероятностью 50/50 принесла бы головной компании $2 млн в случае успеха или потерю $1 млн в случае неудачи. Лишь трое из них ответили утвердительно, а остальные отказались. А вот гендиректор издательства «предпочел бы, чтобы все согласились»: у него было более широкое видение, и он понимал, что если сложить все 20 инвестиций, то уровень риска намного снизится.

Упущенная выгода

Согласно экономической теории, компаниям следует поддерживать нейтральное отношение к рискам — кроме случаев, когда неудачная инвестиция может привести к кризису или банкротству, поскольку инвесторы могут диверсифицировать риски, вкладываясь в несколько компаний. Нейтральность к риску в чистом виде не встречается в реальности даже у глав компаний, которые, как и все мы, не хотят потерять работу из-за одного неудачного вложения. Но если инвестиция не угрожает жизнеспособности фирмы, то главы компаний (как выяснил Талер) склонны более или менее нейтрально относиться к рискам — не только потому, что рассматривают инвестицию в масштабе всех ресурсов компании, но и благодаря пониманию, что диверсифицированный инвестиционный портфель суммарно несет в себе меньший риск, чем в среднем инвестиции в отдельные проекты.

К сожалению, как уже было сказано, компании систематически упускают вполне реальные инвестиционные выгоды из-за неприятия рисков управленцами. Представим, что каждая из 20 производственных линий вашей компании получит возможность инвестировать $10 млн с 50-процентной вероятностью получить $30 млн и 50-процентной вероятностью потерять те же $10 млн. Ожидаемая доходность каждой инвестиции составляет $5 млн — по формуле (валовой доход $30 млн × 50%) + (валовый убыток $0 × 50%) минус начальная инвестиция $10 млн. Несмотря на положительную ожидаемую выгоду, среднестатистический глава подразделения, скорее всего, откажется от инвестиции из страха перед риском потерять $10 млн.

В масштабах всей компании это ощутимое упущение. Если типы рисков при всех инвестициях не коррелируют друг с другом, простая математика с использованием стандартных таблиц вероятности мгновенно покажет вам, что вероятность того, что компания в целом потерпит хоть какой-то финансовый убыток, не превышает 6%. Зато вероятность получить более $100 млн (после вычета $200 млн) составит 41%, а не менее $40 млн — 75%, покажут таблицы.

И это не просто теория. Одна технологическая компания, которую мы консультировали, оценила совокупность всех своих проектов и сопряженных с ними рисков. Первым делом, используя стандартное отклонение ожидаемой доходности, управленцы проанализировали доходы и риски каждого инвестиционного предложения. Затем они объединили проекты в портфели, выявив комбинации, дающие наилучшее соотношение риска и прибыли. Руководили отметили, что ожидаемая прибыльность портфеля была больше, чем по большинству проектов из категории низкого риска, а риск по портфелю в целом — меньше, чем по большинству отдельных проектов, обещавших доходность на том же уровне, что от всего портфеля. Используя стратегию инвестиционного портфеля, вы скорее одобрите проекты с высоким риском и высокой доходностью, которые иначе бы отвергли, и откажетесь от проектов с низким риском и низкой доходностью, на которые в ином случае согласились бы.

Так сколько же денег упускают компании из-за неприятия рисков управленцами? Предположим, что правильный уровень риска для компании — это тот, на который готов пойти ее генеральный директор. Разность между выгодой, создаваемой решениями, которые бы одобрил гендиректор, и теми, что в действительности принимают менеджеры, — своего рода скрытый налог для компании. Мы называем его налогом на неприятие риска, или ННР. Компании могут легко определить свой ННР, опросив управленцев и сравнив отношение к риску своего лидера и управленцев разного уровня, как это сделал Талер.

Работая с одной успешной компанией, мы оценили ее инвестиции за год и подсчитали, что ННР составил 32%. Давайте вдумаемся в это: попросту избавившись от «налога на осторожность», который она сама для себя создала, фирма могла бы улучшить результаты почти на треть. И это не потребовало бы ни развития перспективных направлений, ни продажи подразделений, ни отставок руководства — достаточно было принимать инвестиционные решения на уровне рисков, приемлемом для гендиректора, а не управленцев рангом ниже.

Создание совокупной системы инвестиций

Как же надо изменить практики и стимулы, чтобы менеджеры стали менее осторожными в своих решениях об инвестициях? Проще говоря, как добиться, чтобы они не отталкивались от того, к каким личным (или локальным) последствиям приведет инвестиционный проигрыш?

Объедините рискованные решения в группы. Первый шаг — установить такую процедуру, при которой довольно много проектов оцениваются одновременно на основе их совокупной доходности и рисков. В идеале компании стоит внедрить модель оптимизации портфеля, способную учесть и корреляции между рисками отдельных инвестпроектов — как это сделала технологическая компания, о которой мы говорили выше. При таком подходе можно сформировать портфель с наименьшим риском, исходя из общего уровня предполагаемой доходности и риска при доступных инвестиционных возможностях.

Можно поступить проще: составить рейтинг инвестиционных предложений по ожидаемой чистой приведенной стоимости (NPV) или по какому-либо схожему показателю, например, PV/I (приведенная стоимость, деленная на инвестиции). PV/I — распространенный способ измерения доходности, который знают многие руководители функций. Как это будет работать? Представим, что в компании пять подразделений и у каждого есть 10 проектов, нуждающихся во вложениях, то есть всего 50 проектов. Каждое подразделение предлагает свои 10 проектов с тщательной оценкой рисков и описанием возможных исходов. Затем руководство оценивает предложения по всей компании по убыванию ожидаемой доходности, пока без учета рисков. Проекты, сулящие наивысший доход, принимают и движутся вниз по списку, суммируя требуемые ими инвестиции. Как только будет достигнута максимальная сумма, которую компания может себе позволить потратить, оставшиеся в списке проекты получают отказ, независимо от того, какое подразделение их предложило.

После этого руководство компании оценивает общий уровень риска для прошедших отбор проектов. Если степень корреляции этих проектов не слишком высока, общий риск по портфелю будет ниже, чем в случае, если риски являются общими почти для всех проектов. При совпадении рисков по ряду проектов общий уровень риска для портфеля увеличивается, и тогда руководство может заменить их на непрошедшие отбор проекты из списка, если их риски носят иной характер.

Такой способ отбора может привести к неравномерному распределению: одно подразделение получит средства на восемь проектов, в то время как другому дадут зеленый свет только на два. Эти цифры тоже о чем-то говорят: если подразделение регулярно не находит своих проектов в списке одобренных, это может значить, что либо оно не на месте в этой компании, либо ему надо сузить стратегию и сосредоточиться на получении прибыли, а не на росте за счет новых проектов.

Оценку проектов следует делать чем чаще, тем лучше, в зависимости от срока их реализации, но не реже, чем раз в год. Одна компания принимает большинство инвестиционных решений в строго определенные недели года, и таким образом ее портфель равномерно и периодически подвергается пересмотру. Если необходимы решения по проектам вне стандартного цикла, можно будет подсчитать, как принятие этих проектов повлияет на портфель в целом.

Можно возразить, что оценка и оптимизация инвестиций раз в год — свидетельство отсутствия гибкости и что такая практика не позволяет управленцам оперативно реагировать на новые возможности или новую информацию. Порой это так, но компании находят выход: некоторые имеют резервный фонд для инвестиций в непредвиденные проекты. Другие практикуют поэтапную проверку: если обстоятельства меняются или на промежуточных точках проект не отвечает ранее прописанным требованиям, средства, выделенные на него в ходе годовой оценки, оперативно перераспределяют.

Крупные компании с оборотом в миллиарды долларов, имеющие более 50 проектов, разбросанных по разнородным подразделениям, могут легко изменить подход. Предположим, что у компании 25 подразделений и большинство ее проектов относительно невелики. В таком случае можно распределять средства не по проектам, а по подразделениям: каждое из них будет запрашивать несколько траншей на инвестиционные проекты с разными задачами. Например, одно подразделение запросит транш в $200 млн просто на поддержание деятельности, другой транш в $150 млн на поддержание доли рынка, а третий, скажем $150 млн, на разработку новых продуктов и услуг либо на улучшение работы с клиентами. Каждый транш проходит оценку доходности и рисков. Все запросы попадают в единый для всей компании рейтинг, после чего какие-то подразделения получат все три транша, другие — по два, или по одному, или вообще ничего.

Для каких-то фирм самым полезным будет гибридный подход, при котором средства выделяются как на проекты подразделений, так и на критически важные стратегические задачи (особенно важно включать в это новые «оборонительные» или «наступательные» стратегические проекты, для которых оправдана повышенная осторожность). Стратегические проекты, вне связи с конкретным подразделением, будут включены в общий рейтинг наряду с прочими запросами подразделений. При таком подходе важнейшие проекты не ускользнут от внимания руководства, и их финансирование будет рассматриваться в контексте всей организации. Разницу между обычными и стратегическими проектами определяет финансовый директор по согласованию с генеральным: он вычисляет предельную сумму, при которой нейтральное отношение к риску все еще оправдано. Проекты, инвестиции в которые превышают эту величину, будут считаться стратегическими.

Конечно, простой группировки проектов недостаточно, чтобы полностью исключить неприятие рисков. Принять разумное решение на корпоративном уровне невозможно без качественной информации от подразделений о перспективах и рисках всех потенциальных инвестиций. Очень важно единое понимание типов рисков: оно нужно для того, чтобы руководство смогло минимизировать корреляцию рисков между отдельными проектами внутри портфеля.

Открыто говорите о рисках. Наш опыт показал, что лишь немногие проектные группы обнародуют проведенные ими оценки рисков. Как правило, представляя проект руководству, они озвучивают несколько прогнозов движения средств и могут включить в презентацию более или менее удачные исходы, а совсем неблагоприятные не показывают, подгоняя уровень доходности в целом к базовому сценарию. Их задача — продать проект руководству, а слишком подробное обсуждение рисков может его напугать. В одной компании, которую мы консультировали, группа сотрудников провела оценку рисков по методу Монте-Карло для целого массива проектов, создав видимость, что открыто обсуждает вопрос рисков. Но когда мы внимательно взглянули на данные, то увидели, что в каждом из случаев вероятность получить отрицательную чистую приведенную стоимость равнялась нулю.

Для лучшего понимания рисков мы рекомендуем рассматривать четыре-пять возможных сценариев. Также лучше отказаться от привычки описывать базовый сценарий вкупе с явно выигрышными и явно проигрышными исходами: в этом случае базовый сценарий может показаться самым очевидным или вероятным выбором, а другим сценариям не уделят достаточно внимания. Полезно рассматривать четное число сценариев: это уменьшает шансы, что средний вариант будет воспринят как наиболее очевидный.

Первый шаг в оценке рисков — это оценка общей вероятности каждого исхода. Управленцы часто этого избегают, потому что им кажется, что любое приписывание вероятностей неточно или субъективно. Но даже субъективное представление о вероятности лучше, чем никакого. С опытом оценка будет даваться руководителям легче. Полезно попросить оценить вероятности нескольких руководителей, особенно тех, кто не является открытым сторонником оцениваемого проекта: их работа меньше зависит от решения вопроса, они объективнее и, возможно, накопили больше опыта. Когда оценок несколько, диапазон вариантов обычно содержит больше крайних величин, что может стать поводом для полезной дискуссии. И конечно, нельзя возлагать выбор самой правильной оценки на ответственного за проект — это прямой путь к провалу.

В одной крупной компании, где планирование ведется с большим горизонтом, отдел по принятию решений разрабатывал прогнозы для руководителей подразделений, чьи зарплаты частично зависели от величины капитала, вложенного ими в проекты. И что вы думаете? В отдел постоянно поступали «рекомендации» от руководителей подразделений, имевших последнее слово при подготовке прогнозов, пересмотреть прогнозы в лучшую сторону, после чего большее число проектов получали одобрение сверху. Эта ситуация типична.

Следующий шаг — открыто озвучить критические факторы риска, которые влияют на исход событий. Если отдел планирует инвестировать, к примеру, в цех с новейшей технологией, ему нужно учитывать риски, связанные с ценой продукции, экологией, технологией, курсом валют и особенно риски, связанные с осуществлением проекта. Последние требуют особого упоминания, поскольку большинство компаний не закладывают в оценку рисков моменты, связанные с человеческим фактором: недоработки менеджеров, ответственных за реализацию, — например, задержки в принятии решений и несоблюдение сроков в результате. Безусловно, ход выполнения можно контролировать, и кто-то будет за него отвечать — поэтому-то многие компании и не выделяют это отдельно как фактор риска. Но ни одна организация не защищена от человеческих ошибок, и их вероятность надо учитывать. Если не сделать этого в самом начале, то в случае неудачи на исполнителей могут возложить бóльшую долю вины, чем это оправданно.

Когда риски описаны заранее и весь коллектив согласился с их описанием, руководству легче определить причины провала проекта (как и его успеха). Станет понятно, удачным или неудачным было решение об инвестиции независимо от ее исхода, и впоследствии будет легче идти на некоторые риски. Важно применять санкции к сотрудникам только за неудачное решение, а не за неудачный исход. Путаница между этими вещами — одна из главных причин, по которым руководители испытывают неприязнь к рискам, что приводит нас к следующему пункту.

Уменьшите человеческий фактор. Заключительный шаг к снижению неприятия рисков — уменьшить личный риск сотрудников, предлагающих нестандартные проекты. Самый простой путь — это награждать людей, чьи проекты были одобрены высшим руководством, независимо от их исхода. Более предпочтительный и изящный подход — отделить решение о запуске проекта от его исполнения.

При таком подходе, если новый завод не принесет достаточного дохода из-за того, что спрос оказался ниже, чем ожидалось, то причиной неудачи будет считаться само решение построить завод. Если же завод окажется убыточным потому, что руководитель проекта допустил ошибки при строительстве, которые привели к дополнительным издержкам, то причина неудачи как раз в исполнении.

Отделив решение от исполнения, вы можете распределить ответственность между разными людьми и назначать поощрения соответственно этому. Ответственность за решения должна быть возложена на топ-менеджеров или членов инвестиционного комитета, которые заинтересованы в том, чтобы увеличить ценность портфеля, но не слишком беспокоятся по поводу рисков каждого отдельного проекта. Ответственность за риски при исполнении, такие как средства и время, потраченные на строительство и ввод завода в эксплуатацию, может быть возложена на руководителя проекта, который в целом контролирует риски, связанные с его работой.

Мы считаем, что при обзоре принятых решений полезно рассматривать более продолжительные периоды времени. Обычно у руководителя подразделения в отдельно взятый год слишком мало проектов, чтобы дать точную или хотя бы справедливую оценку его решениям. Один инвестиционный банк объявляет ответственным за проекты высшее руководство, и тогда в ведении топ-менеджеров оказывается сразу много проектов в год. Бонус топ-менеджера при таком подходе колеблется от года к году в зависимости от того, насколько успешен его портфель проектов. Бонусы руководителя рангом ниже, напротив, зависят от работы множества групп, в которых он участвует, и рассчитываются исходя из трехлетнего периода. Более широкие временные рамки позволяют успехам перекрыть неудачи, так что санкции, налагаемые на руководителей, оказываются менее суровыми.

Признание неизбежности ошибок, а иногда и празднование провалов способствуют созданию культуры риска. Так, изготовитель современных материалов компания W.L.Gore вручает приз «Меткий стрелок» управленцам, которые «убивают» проекты других отделов, выявляя потенциальные препятствия, о которых не подумала группа разработчиков. Вдобавок эта группа отчитывается затем о том, чему научил сотрудников этот опыт и как они могли бы раньше принять решение зарубить проект.

Наконец, здравомыслящие компании воспринимают «вскрытие» неудачных проектов как важную часть системы управления. Одна компания проанализировала свои приобретения и пришла к выводу, что многие стратегические решения были разумными, но руководителям, которым поручили интегрировать приобретенные компании и осуществить задуманные стратегии, зачастую не выделяли ресурсов, необходимых для успеха. «Вскрытия» также помогают компаниям избежать наказания сотрудников, которые выполнили работу хорошо — пусть даже внешние обстоятельства сложились не так, как надеялась компания.

Управленцы в состоянии разобраться с тем, как на решение об инвестициях влияют они сами. Но результаты этих инвестиций в немалой степени зависят от других людей — конкурентов, регулятора, потребителей. На успех проекта влияют и факторы за пределами нашего контроля: стихийные бедствия, взлет цен на сырье, экономические циклы. Это значит, что в любой инвестиции присутствует элемент случайности, за который руководитель не может держать ответ. Поэтому компаниям следует переключиться с системы принятия решений, предполагающей оценку результата, на схему, поощряющую разумное вычисление вероятностей. Такой переход приведет к быстрому росту доходов: субъективные решения, касающиеся рисков, на разных уровнях иерархии не дают компании выручить немалые деньги, которые буквально лежат под ногами.

Об авторах

Дэн Ловалло (DAN LOVALLO) — профессор бизнес-стратегии в Школе бизнеса Сиднейского университета, старший консультант компании McKinsey & Company. Тим Коллер (TIM KOLLER) — партнер компании McKinsey в Стэмфорде, штат Коннектикут. Роберт Уланер (ROBERT UHLANER) — старший партнер компании McKinsey в Сан-Франциско. Даниэль Канеман (DANIEL KAHNEMAN) — заслуженный профессор психологии, а также заслуженный профессор психологии и общественной деятельности Принстонского университета.