читайте также

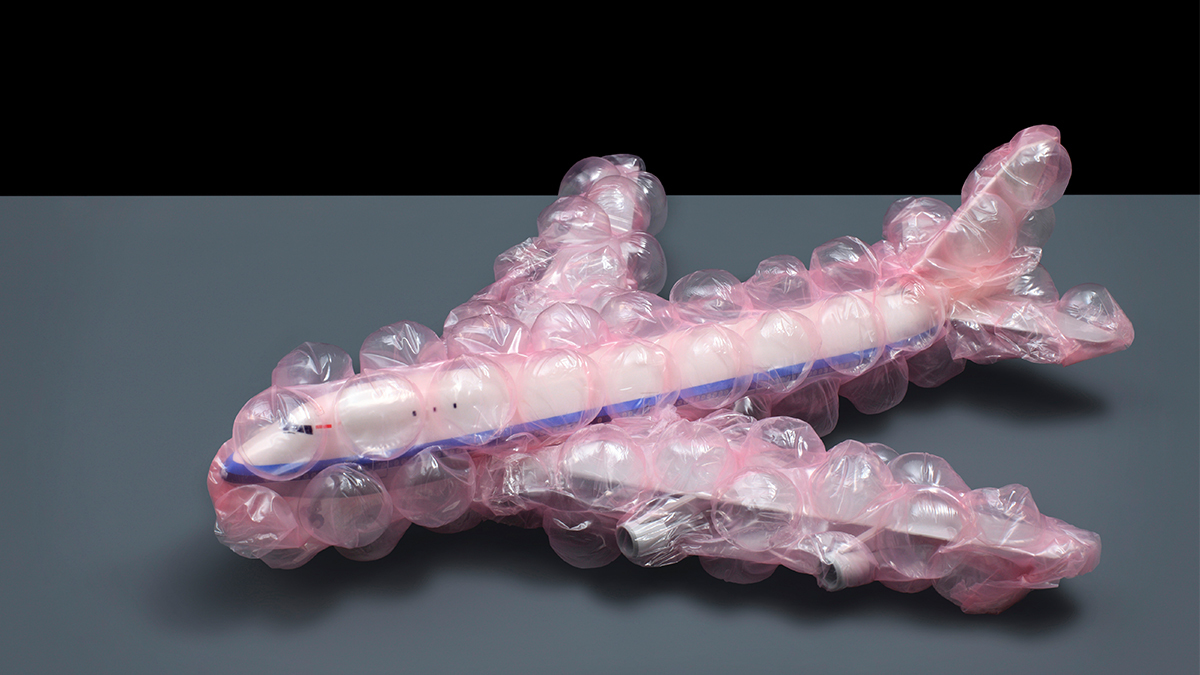

Каждая уважающая себя авиакомпания утверждает, что безопасность пассажиров для нее превыше всего. Однако в реальности авиакомпаниям приходится балансировать между часто противоречащими друг с другом задачами по поддержанию прибыльности и обеспечению безопасности. Рано или поздно неизбежно наступает момент, когда перед руководителем встает не вопрос «Какой максимальный уровень безопасности можно обеспечить?», а «Какой уровень безопасности мы можем себе позволить?». Непростой выбор — неотъемлемая часть бизнеса в отрасли, связанной с потенциально опасными технологиями.

В готовящейся к публикации статье в журнале Organization Science мы подробно описываем свое исследование, посвященное тому, как авиакомпании ищут компромиссы при разрешении сложных вопросов, и отдельно рассматриваем, как финансовые показатели влияют на внимание авиакомпаний к безопасности полетов. В начале исследования мы предположили, что наиболее успешные (то есть прибыльные) компании будут лидировать по показателю безопасности. Это представление также подтверждают предыдущие исследования. В ходе своей работы мы обращали особое внимание на то, как и когда авиакомпании принимали решение заменить тот или иной самолет. В результате мы обнаружили, что менее прибыльные авиакомпании с большей вероятностью будут инвестировать в новые самолеты после крушения одной из моделей, которая используется в их парке, — как, например, это произошло недавно с Boeing 737 Max 8 — даже если рейс, во время которого произошла поломка или чрезвычайное происшествие, выполнялся другой авиакомпанией.

Изменение состава парка, то есть замена старых моделей самолетов с не лучшей летной историей на более безопасные модели — один из шагов, которые руководство лучших компаний предпринимают для повышения уровня безопасности. Обычно это означает продажу старого самолета по сниженной цене и покупку нового за полную стоимость. С финансовой точки зрения, это убыточная транзакция.

Мы решили изучить тенденции, которые можно выявить при продаже и покупке самолетов. Для этого мы собрали данные о составе парков воздушных судов через сайт www.airfleets.net, где содержатся полные данные о пассажирских самолетах по всей отрасли. С помощью того же сайта мы получили доступ к статистическим данным по аварийности по всем авиакомпаниям мира. Мы решили ограничиться инцидентами, в результате которых самолет был признан не пригодным для полетов. Эта категория аварий (официальный термин «списание воздушного судна вследствие его разрушения или исчезновения») включает катастрофы и такие случаи, как значительное по своим последствиям возгорание электроприборов, посадка на воду и другие события, в результате которых ремонтировать судно либо бесполезно, либо слишком дорого. Мы также проанализировали то, что писали в прессе о каждой из моделей, представленных в выборке, так как предположили, что СМИ влияют на решения менеджмента по управлению парком самолетов. Авария, получившая широкую огласку, колоссально влияет на политику обеспечения безопасности.

Затем мы проследили связь между изменениями в составе парка авиакомпаний и их коммерческим успехом (однако перед этим нам пришлось исключить из исследования множество небольших компаний из развивающихся стран ввиду отсутствия достоверной информации об их финансовом состоянии).

Мы обнаружили, что авиакомпании с показателями безопасности выше среднего реагировали на увеличение количества аварий моделей своего парка и меняли его состав. Но этот эффект прослеживался сильнее у авиакомпаний с низким уровнем прибыльности. Предположим, что две авиакомпании начинают с одинаково высокого уровня обеспечения безопасности (выше среднего), но работают с разным уровнем прибыльности. Если в дальнейшем они испытают равноценное снижение рейтинга безопасности, то менее прибыльная авиакомпания увеличит продажи своих самолетов в среднем на 55%, в то время как авиакомпания с высокой прибыльностью увеличит продажи самолетов на 29%. Среди авиакомпаний с относительно высоким уровнем аварийности финансовая составляющая играет еще большую роль: не слишком прибыльные перевозчики быстро избавляются от проблемных самолетов, чтобы повысить уровень безопасности полетов, в то время как процветающие компании не слишком торопятся что-то менять в своем парке. Среди авиакомпаний с одинаково низким рейтингом безопасности полетов компании меньшей прибыльности на 50% чаще продают самолеты, чем более успешные игроки.

Неудивительно, что, по сообщениям СМИ, индонезийский Lion Air планирует отказаться от закупки самолетов 737 Max на сумму $22 млрд долларов в пользу самолетов Airbus после недавнего крушения самолета Ethiopia Air и трагедии непосредственно на их рейсе, случившейся в октябре прошлого года, когда самолет этой модели разбился (https://www.bbc.com/news/world-asia-46014463) через несколько минут после взлета, в результате чего погибли все пассажиры и члены экипажа.

Может показаться странным, что авиакомпании, испытывающие финансовые трудности, охотнее тратят средства на безопасность, но, на наш взгляд, эти решения связаны со стратегией выживания. Авиакомпании с высокой прибыльностью могут позволить себе оказаться в центре скандала, и их руководство это знает. Их менее успешные конкуренты и без того ходят по краю, поэтому всеми силами избегают общественного негодования, которое может быть вызвано аварией.

Стоит также отметить, что на решения о покупке и продаже самолетов в целях безопасности больше всего влияет частота несчастных случаев, однако резонанс в СМИ также имеет большое значение. Достаточно вспомнить хотя бы лавину негативных комментариев о Boeing 787 Dreamliner, появившихся после нескольких случаев возгорания батарей в 2013-14 годах. Несмотря на то, что самые опасные случаи возгорания произошли, когда самолеты стояли на взлетно-посадочной полосе без пассажиров на борту, тень подозрения и по сей день преследует Dreamliner. Мы обнаружили, что негативный отклик в медиа оказывает существенное влияние на решение о продаже и покупке самолетов, независимо от фактической потери воздушных судов вследствие их разрушения или исчезновения. Общественное восприятие безопасности и реальные показатели безопасности воздушных судов представляют собой два разных фактора, которые перевозчики считают необходимым учитывать, особенно в нелучшие с экономической точки зрения времена.

Значит ли это, что ведущие перевозчики не так безопасны, как их менее успешные конкуренты? Не совсем. Из предыдущих исследований, упомянутых ранее, мы знаем, что на самом деле существует прямая зависимость между прибыльностью авиакомпаний и уровнем обеспечения безопасности. Безопасность зависит не только от марки и модели самолетов в парке. Гораздо большее значение, по всей видимости, имеет то, как сотрудники авиакомпании ведут себя и в воздухе, и на земле. Ставить безопасность в приоритет значит задавать себе такие вопросы, как «Следуем ли мы передовым методам обеспечения безопасности?» и «Достаточно ли у экипажа времени для тщательной проверки судна перед взлетом?». Когда прибыль компании снижается, а зарплата сотрудников долго время остается на прежнем уровне, соблазн пойти по пути наименьшего сопротивления и сэкономить может свести на нет даже лучшие инициативы руководства. Независимо от того, сколько не внушающих доверия самолетов авиакомпания выведет из строя, безопасность по-прежнему будет оставаться проблемным участком, если руководство компании не разберется с текущими трудностями.

Результаты нашего исследования говорят о том, что выбор, который делают менеджеры в процессе поиска разумных компромиссов между безопасностью и прибыльностью, зависит в первую очередь от контекста. Когда ставки — как в финансовом, так и в человеческом плане — высоки, люди выбирают безопасность, а не прибыльность, и дорогостоящее выживание, а не низкозатратный риск.

Об авторах

Генрих Р. Греве (Henrich R. Greve) — профессор кафедры предпринимательства в INSEAD.

Виба Габа (Vibha Gaba) — доцент кафедры предпринимательства в INSEAD, исследующий организационное обучение, инновации и изменения.