читайте также

Руководителям платят большие деньги за то, что они принимают решения, зачастую непростые и очень серьезные. На них возлагают ответственность за последствия этих решений, что, разумеется, справедливо, хотя полностью исключить риски невозможно. Тем не менее есть инструменты, повышающие шансы на успех. Надо только научиться ими правильно пользоваться и выбирать нужный — в зависимости от конкретной ситуации.

Многие компании излишне полагаются на простые инструменты вроде анализа дисконтированного денежного потока или сценарного расчета — по роду деятельности мы постоянно сталкиваемся с этим. Поймите нас правильно: традиционные методы, которые мы с вами изучали в бизнес-школе, прекрасно работают, если рыночная ситуация стабильна, бизнес-модель четко очерчена, а надежные данные доступны. Но стоит вам попасть в незнакомую среду — если ваша отрасль быстро меняется, готовится запуск принципиально нового продукта или переход на новую бизнес-модель — и эти методы уже мало помогают, потому что все они завязаны на получении достоверных данных. Однако все руководители компаний, с которыми мы работали на протяжении последних 20 лет, признают, что решения все чаще приходится принимать в условиях, когда полной и достоверной информации нет.

Впрочем, это не значит, что для нынешней ситуации не выработано пригодных инструментов: в условиях высокой неопределенности принять верное решение помогут, например, кейсовый анализ, учет качественных показателей при различных сценариях или информационные биржи. Методов много, но руководителям трудно в них разобраться: понять, когда какой применяется и как их комбинировать между собой. Поэтому они по старинке пользуются одним и тем же «проверенным» методом. И хотя они делают это из самых лучших побуждений, результат зачастую плачевный.

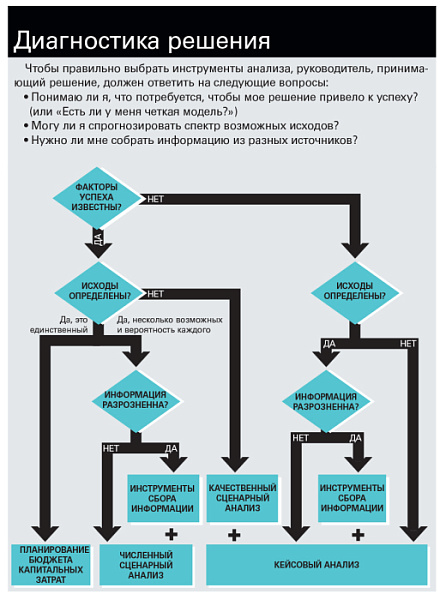

В первой части статьи мы объясним, как подобрать подходящий инструмент, ответив на три вопроса: насколько хорошо вы понимаете переменные, от которых зависит успех, насколько точно можете спрогнозировать все варианты развития событий и насколько разрозненны источники нужной вам информации. Мы ратуем за то, чтобы в условиях высокой неопределенности шире использовался кейсовый анализ (набор предыдущих схожих ситуаций) и метод качественного сценарного анализа.

Безусловно, наша модель несколько упрощает сложную реальность, но на то она и модель. Зато это позволяет нам показать важные закономерности. Во второй части статьи мы рассматриваем, какие факторы чаще всего мешают принятию правильных решений, и самые распространенные ошибки руководителей: (1) как правило, они недооценивают степень неопределенности, с которой столкнулись; (2) зачастую мешает существующая в компании процедура принятия решений; и наконец (3), они далеко не всегда понимают, когда наступил момент для решения, а когда стоит его отложить, пока не прояснится, чего они, собственно, добиваются.

Составляем профиль решения

Подбирая инструменты для конкретного случая, вы должны задать себе два главных вопроса: Знаем ли мы условия успеха? Нужно, чтобы ваша модель строилась на четких причинно-следственных связях, то есть на понимании того, какое сочетание основных факторов и экономических условий приведет к желаемому результату. Компании, которым приходится часто принимать однотипные решения, как правило, располагают такой моделью каузации. Взять, к примеру, торгово-розничную фирму, которая год за годом открывает магазины в своей стране или поочередно скупает торговые точки ближайшего конкурента.

Вот простой тест на эффективность вашей модели каузации: можете ли вы с уверенностью предложить набор утверждений «если — то» относительно принимаемого вами решения? («Если за счет новой технологии мы сможем снизить затраты на Х% и, сделав наш товар доступнее для потребителя, увеличить долю рынка на У%, то нам следует на нее перейти».) Еще необходима финансовая модель, чтобы проигрывать варианты сценария (в нашем примере — при разных величинах Х и У).

Однако для большинства стратегических решений у руководителя нет четкой модели каузации. Иногда он неплохо представляет себе, какие факторы критичны для успеха, однако полной картины все равно нет (так бывает, например, с разработкой нового продукта). Но порой невозможно даже четко поставить вопросы — например, когда ваш бизнес подрывает какая-то новая технология, разработанная совершенно в другой отрасли.

Спросите себя:

Понимаю ли я, какое сочетание главных факторов обеспечит требуемый результат?

Знаю ли я, какими должны быть те или иные показатели, чтобы обеспечить успех?

Есть ли у меня представление о том, как добиться успеха (фактически, точный рецепт)?

Можем ли предвидеть все возможные исходы событий? Чтобы выбрать правильный аналитический инструмент, нужно понять, знаете ли вы все варианты будущего развития событий. Иногда один-единственный результат можно спрогнозировать заранее, например, когда вы уже не раз принимали подобные решения. Чаще же мы можем обрисовать лишь некий диапазон возможных вариантов и просчитать вероятность каждого. Но даже это удается далеко не всегда.

Спросите себя:

Могу ли я предсказать возможные варианты развития событий для этого решения (как в целом, так и в зависимости от каждого из основных факторов)?

Могу ли просчитать вероятность каждого варианта?

Выбираем инструменты: пять контекстов

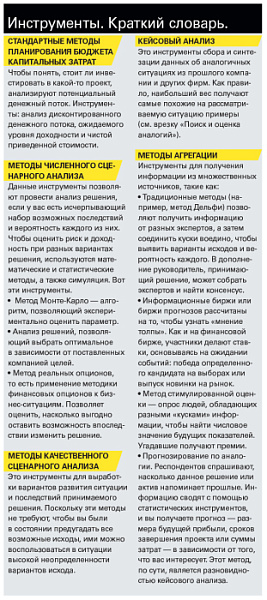

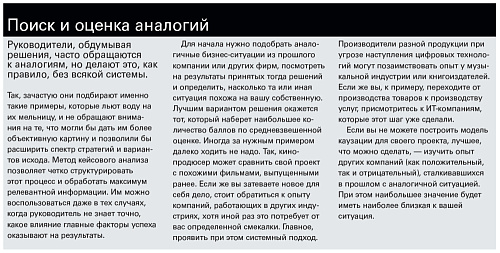

На диаграмме «Диагностика решения» видно, как, ответив на эти вопросы, выбрать инструменты, подходящие для вашего случая (во врезке «Инструменты. Краткий словарь» вы найдете краткое описание каждого из них). Иногда достаточно одного, иногда же требуется сразу несколько. Со многими из них вы наверняка хорошо знакомы. Однако тот инструмент, который мы рекомендуем больше всего, а именно кейсовый анализ, до сих пор недостаточно широко известен. Отчасти это объясняется тем, что его новая, более формализованная версия появилась не так давно, отчасти тем, что руководители часто недооценивают степень неопределенности, с которой имеют дело. Более подробно об этом можно прочитать во врезке «Поиск и оценка аналогий».

Чтобы проиллюстрировать нашу матрицу, разберем несколько ситуаций на примере сети ресторанов быстрого питания McDonald’s (для наглядности мы намеренно их упростили).

Ситуация 1: У вас выстроена модель и можно достаточно точно предсказать последствия решения. Представьте себе, что вы топ-менеджер McDonald’s и хотите понять, где лучше открыть новые заведения в США. Компания располагает всей нужной информацией, чтобы определить, насколько успешным будет ресторан в той или иной точке. Она знает, от каких факторов зависит успех: характеристики местного населения, посещаемость ресторанов в округе, наличие подходящей недвижимости и ее стоимость и расположение точек конкурентов и у нее есть соответствующие данные. Кроме того, у нее есть отлаженная система расчета прибыльности и затрат. Все это, вместе взятое, и составляет модель принятия решений. Руководителю остается только запустить эти данные в стандартную программу дисконтированного денежного потока, чтобы с высокой точностью определить, чего ожидать от новой точки, и принять решение, открывать ее в данном месте или нет.

Инструменты: Стандартное моделирование бюджета капитальных затрат, анализ дисконтированного денежного потока и вероятной прибыли.

Ситуация 2: Модель выстроена, но вы можете предсказать лишь часть вариантов и их вероятности. Представим теперь, что вам нужно решить, запускать ли в США новый вид сэндвича. В этом случае вы тоже сумеете рассчитать потенциальные затраты и прибыли и располагаете данными о составе населения, посещаемости ресторанов и т.д. (иными словами, модель имеется). Однако степень неопределенности результата запуска продукта весьма высока: неизвестно, каков будет спрос и как его появление повлияет на продажи сопутствующих товаров. И все же с помощью метода численного анализа множественных сценариев можно определить несколько наиболее вероятных вариантов развития событий. Если провести маркетинговые исследования в разных регионах США, можно выявить разные результаты запуска, а возможно, и рассчитать вероятность каждого варианта. Затем полученную информацию можно обобщить в виде диаграммы, где будет показана вероятность каждого из сценариев спроса на новый продукт и уровень доходов компании в каждом из случаев. Таким же способом можно рассчитать ожидаемую прибыль, дисперсию и целый ряд других финансовых показателей. Затем, прибегнув к стандартным методам анализа, вы сможете прийти к окончательному решению.

Как вариант, McDonald’s может провести пилотный запуск нового сэндвича в ограниченном числе регионов. Такие проекты позволяют собрать полезную информацию о потенциальном спросе и при этом не так рискованны, как полномасштабный запуск. По сути, это маркетинговое исследование, только в более дорогостоящем варианте. В этом случае вам пригодится метод оценки реальных опционов, который позволяет рассчитать преимущества пилотного проекта и затраты на него в условиях неопределенности.

Инструменты: Численные методы множественных сценариев, такие как симулятор Монте-Карло, анализ управленческих решений и оценка реальных опционов. Этот подход сочетает в себе статистические методы и традиционное моделирование бюджета капитальных затрат, применяемое в Ситуации 1. Руководитель может проиграть различные сценарии, используя данные о степени их вероятности и модели дисконтированного денежного потока, а затем воспользоваться методами анализа управленческих решений для расчета ожидаемой прибыли и т.д.

Ситуация 3: Вы понимаете модель, но совсем не можете спрогнозировать результаты. Давайте теперь представим себе, что McDonald’s впервые выходит на рынок какой-либо развивающейся страны.

Как и в предыдущих примерах, модель прибыльности ресторана вам известна, ведь источники затрат и доходов примерно те же — независимо от рынка. Однако на этот раз вы гораздо хуже представляете себе результаты, а прогнозировать их, используя маркетинговые исследования и статистический анализ, очень сложно. На новом рынке продукт компании малоизвестен, вы ничего не знаете о своих конкурентах, у вас нет на этом рынке надежных поставщиков, как в других странах, и вы не очень хорошо понимаете, как здесь набирать и обучать персонал. В такой ситуации McDonald’s подойдет метод качественного сценарного анализа. Можно просчитать варианты уровня доходности в зависимости от уровня будущей востребованности вашего предложения и реакции конкурентов. Со стороны поставок сценарии могут быть сфокусированы на неопределенности в цепочке поставщиков на развивающемся рынке и на действиях регуляторов. Эти факторы влияют на стоимость и надежность поставок. Сценарии дадут вам репрезентативную, хотя и не исчерпывающую картину, помогут оценить плюсы и минусы различных подходов и в итоге понять, сколько вы готовы инвестировать в данный рынок. Этот метод следует сочетать с кейсовым анализом аналогичных бизнес-ситуаций. Вы можете изучить данные о результатах выхода вашей собственной компании на рынки других развивающихся стран или посмотреть, насколько успешными были выходы других компаний отрасли на данный конкретный рынок.

Инструменты: Метод качественного сценарного анализа, дополненный методом кейсового анализа.

Ситуация 4: Вы не понимаете модель прибыльности, однако можете спрогнозировать возможные результаты. Представим себе, что McDonald’s собирается освоить новую сферу бизнеса с совершенно отличной бизнес-моделью, к примеру, начать консалтинговую практику по ресторанам быстрого питания. То, что это новая для компании сфера, еще не означает, что она не может получить информацию, нужную для прогнозирования возможных исходов своего решения. К примеру, она может поинтересоваться мнением тех, кто лучше разбирается в консалтинговом бизнесе, или аккумулировать информацию о результатах этого вида деятельности разных компаний. Информацию об эффективности работы предприятий отрасли получить несложно — и она как раз задаст вам спектр возможных исходов, а вот свою бизнес-модель конкуренты вряд ли опишут подробно (нередко эта информация составляет коммерческую тайну).

Инструменты: Метод кейсового анализа.

Ситуация 5: Вы не понимаете своей модели и не можете даже приблизительно спрогнозировать возможные результаты. Даже опытной компании-лидеру в давно существующей отрасли порой приходится принимать решения, когда информации недостаточно и степень неопределенности крайне высока. Когда McDonald’s вынуждена была задуматься о том, как реагировать на начавшуюся в США борьбу с лишним весом и бойкот закусочных, ей трудно было заранее просчитать, как отразится тот или иной ее шаг на будущем спросе. Рост обеспокоенности потребителей своим здоровьем может вынудить индустрию быстрого питания полностью пересмотреть правила игры, и тогда существующие модели принятия управленческих решений и накопленные за долгие годы знания о рынке окажутся совершенно бесполезными.

Без сомнения, сегодня McDonald’s не в состоянии с какой-либо точностью предвидеть судебные иски, результаты медицинских исследований, изменения в законодательстве и действия конкурентов, с которыми она может столкнуться в будущем. А ведь от этого будет зависеть, каков будет результат принимаемых ею решений. И в данном случае компании снова следует положиться на метод кейсового анализа. Базой для сравнения могут служить попытки других потребительских компаний изменить свое позиционирование в пользу более здорового и безопасного выбора на общем фоне «представляющей опасность для человека» отрасли или для того, чтобы с помощью лоббирования и пиара воздействовать на законотворчество, регуляторов и имидж компании. Для McDonald’s аналогией могут послужить фирмы, чей бизнес связан с азартными играми и табачными изделиями, торговлей оружием, газировкой и хлебобулочной продукцией.

Инструменты: Метод кейсового анализа.

Собираем и обобщаем информацию

Внимательный читатель мог заметить, что на приведенном нами дереве решений есть еще один тип инструментов, о котором мы до сих пор ничего не сказали. Мы специально хотим рассмотреть его отдельно, так как по большей части этими методами пользуются вне зависимости от того, как вы ответили на два исходных вопроса (есть ли у вас надежная модель и можете ли вы предсказать какой-то спектр результатов).

Информация, которая требуется руководителю для принятия стратегического решения, как правило, разрознена и привязана к конкретным условиям. К примеру, когда компания пытается оценить потенциальные выгоды от нового приобретения, вполне вероятно, что у разных экспертов, внутренних и внешних, есть разные фрагменты картины. Используя специальные инструменты, можно без особого труда собрать воедино эту разрозненную информацию и просчитать вероятности возможных вариантов развития событий. Есть инструменты, такие как метод Дельфи, известные уже давно и хорошо себя зарекомендовавшие, есть и совсем свежие подходы. Среди них — новая методика для сбора разрозненной информации: ее иногда называют «биржей прогнозов». Это не что иное, как краудсорсинг, или «мудрость толпы». Она поможет ответить на вопросы вроде: каким будет состояние экономики в будущем году или как новый продукт примут потребители. Впрочем, надо отметить два недостатка метода: во-первых, поскольку информационные биржи устроены точно так же, как финансовые, то есть участники «ставят» на тот или иной исход событий, требуется заранее задать варианты (как в Ситуациях 2 и 4); во-вторых, при использовании этого метода возможна нежелательная утечка информации, которую компания предпочла бы не разглашать (например, о размере ожидаемой прибыли нового лекарства).

Существуют две альтернативы этому методу, лишенные перечисленных выше недостатков. Первая — это так называемая «стимулированная оценка». Людей, обладающих различными фрагментами информации, просят предсказать результат принимаемого решения, и тот, чья оценка окажется наиболее близкой к действительности, получит какое-то вознаграждение, не обязательно денежное. Другой метод — это прогнозирование по аналогии: экспертов просят оценить, насколько какое-то решение или актив похожи на более ранние, то есть хорошо известные решения или активы. Обработав результаты простым статистическим методом, мы получим прогноз по прибыли, срокам выполнения проекта или затратам, в зависимости от того, что нас интересует. По сути это разновидность кейсового анализа.

Спросите себя:

Централизована или разрознена необходимая мне информация?

Если разрознена, есть ли у меня эксперты, которых я могу опросить, чтобы затем свести полученную информацию в единое целое?

Есть ли возможность, а также смысл использовать «краудсорсинг» для получения нужных сведений? Не появится ли в этом случае опасность утечки конфиденциальной информации?

Факторы, осложняющие процесс принятия решений

Все приведенные нами выше примеры были намеренно упрощены. На практике же в процессе принятия важных решений может возникать немало трудностей. Давайте рассмотрим некоторые из них.

Руководитель не знает, чего именно он не знает. Чтобы воспользоваться нашей системой выбора инструментов, руководитель должен достаточно точно оценивать степень неопределенности ситуации, в которой он оказался. С этим часто возникают проблемы, поскольку у руководителя, ответственного за решения, как и у любого человека, есть свои когнитивные ограничения и поведенческие стереотипы. Очень часто они излишне самоуверенны и, полагая, что обладают провидческим даром, упорно интерпретируют факты в пользу своей изначальной гипотезы. По сути они не знают, чего не знают.

В игру вступают когнитивные ловушки. В силу известной самоуверенности руководитель может пренебречь предлагаемыми нами инструментами диагностики и направить дело по ложному пути. Как показывает наш консалтинговый опыт, это можно преодолеть, если ввести в организации системный подход к принятию стратегических решений и сделать этот процесс прозрачным и открытым, чтобы коллеги могли высказывать свое мнение по поводу стоящего перед руководством решения. Для этого нередко требуется изменить не только организационные процедуры, но и корпоративную культуру.

К примеру, руководителю, полагающему, что он прекрасно разбирается в экономике предприятия, следует задать вопрос: какова вероятность того, что главные факторы как-то иначе влияют на результаты, чем прежде, и почему весь предыдущий опыт компании может оказаться неприменимым в нынешней ситуации? Тех же, кто полагает, что знает все возможные варианты развития событий и вероятность каждого из них, следует спросить, почему, по их мнению, невозможен какой-то иной исход? На чем основан расчет вероятностей? Ну и, наконец, у тех, кто полагает, что для принятия стратегического решения достаточно той информации, которая уже есть в компании, а то и вообще у узкого круга топ-менеджеров, хорошо бы спросить: «Если бы мы захотели создать ‘‘команду мечты’’, которая будет идеальным советчиком для принятия данного решения, кого, по вашему мнению, в нее следовало бы включить и почему?». Когда руководителю задают подобные вопросы, он волей-неволей начинает задумываться, прав ли он, рассчитывая на свою интуицию. Появляется больше шансов, что он все же обратится к таким инструментам, как сценарный или кейсовый анализ. Это особенно важно, если речь идет о стратегических вложениях в какую-то относительно новую отрасль или уникальный проект.

Помехой становятся организационные процессы. Когда речь идет о больших деньгах и серьезных полномочиях, в дело вступают политические и личные амбиции. Поэтому компания должна выработать обязательную для всех процедуру принятия решений. Вот только один пример. Нам довелось работать с ведущей ИТ-компанией, где группа аналитиков делала прогнозы, опираясь на один-единственный инструмент анализа вне зависимости от того, на какой стадии своего жизненного цикла находился продукт. Это было большой ошибкой. Когда мы изучили ситуацию, оказалось, что, во-первых, руководители подразделений требовали, чтобы прогнозы подавались в простейшей форме, так как разбираться в более сложных выкладках они не хотели или не умели. А во-вторых, подразделения не платили компании за использование капитала, инвестируемого в исследования и разработки, поэтому их начальники толкали аналитиков на то, чтобы те представляли завышенные цифры ожидаемых доходов. В результате их прогнозы давали крайне искаженную картину. Гораздо правильнее было бы подчинить аналитиков непосредственно руководителю финансовой службы компании, который лучше разбирается в финансовом моделировании и мог бы более объективно оценить потребности подразделений в инвестициях. Конечно, невозможно предусмотреть все возможные злоупотребления, однако введение разумных процедур способно изменить очень многое.

Руководитель полагается на один-

единственный инструмент анализа. На создание нашей модели нас подвигло, в частности, то, что мы постоянно видели, как руководители пользовались только стандартными инструментами бюджетирования.

В условиях большой неопределенности этого явно не достаточно. Часто нужно подкрепить один инструмент каким-то другим или воспользоваться комбинацией из нескольких методов. Представим себе, что руководителю голливудской студии нужно решить, запускать ли в производство фильм, рассчитанный на массовую аудиторию. Это очень серьезное решение, ведь сегодня средний бюджет фильма, который выходит на экраны 600 и более кинотеатров составляет $70 млн (нередко свыше $100 млн). При этом лишь 3—4 из каждой десятки фильмов приносят прибыль или хотя бы окупают затраты. Однако, как правило, руководители дают «зеленый свет» проекту, основываясь исключительно на интуиции, а для подтверждающего расчета используют простой регрессионный анализ. В недавнем исследовании двое из нас использовали метод прогнозирования по аналогии, чтобы оценить потенциальные кассовые сборы 19 выходивших на тот момент в прокат фильмов. Проведя интернет-опрос, где обычных зрителей попросили оценить степень схожести каждого из представленных фильмов с известным (по сюжету, составу актеров и т.п.). На основе полученных результатов и с учетом средневзвешенных данных о доходах от предыдущих фильмов был составлен прогноз будущих сборов. Эти расчеты оказались вдвое ближе к реальным результатам проката, чем сделанные на основе «экспертного мнения» руководителя студии и стандартного регрессионного анализа. Особенно точными оказались прогнозы по фильмам, собравшим наименьшие кассы. Применение «краудсорсинга» себя оправдало.

Даже в условиях относительно небольшой неопределенности полезно дополнить стандартные инструменты методом кейсового анализа, чтобы исключить элемент субъективности. К примеру, если ваш «на 100% верный» инвестиционный проект предположительно должен принести доселе небывалые прибыли, это может свидетельствовать скорее о том, что вы излишне полагаетесь на свое собственное мнение, чем о некой исключительности вашего проекта. Тщательный анализ аналогичных ситуаций в прошлом поможет раскрыть глаза и отделить прогноз от воображения.

Руководителю не приходит в голову, что принятие решения можно на время отложить. Иногда не менее важно определить момент принятия решения, чем то, каким именно оно должно быть. Если ситуация слишком неопределенная (например, вы имеете дело с быстро меняющейся отраслью или переходите на новую бизнес-модель), стоит воспользоваться инструментами совсем иного рода, а именно: прибегнуть к серии небольших экспериментов. К примеру, сегодня колледжи испытывают жесткую конкуренцию со стороны открытых онлайновых курсов (massive open online courses — MOOCs), и большинство руководителей учебных заведений не знают, должны ли они как-то на это реагировать, и если да, то когда и как именно. Вместо того чтобы с ходу делать большие и рискованные инвестиции в какие-либо нововведения, многие колледжи начинают с небольших экспериментов. (При этом они, конечно же, используют опыт решения аналогичных ситуаций в других индустриях, например, музыкальной.)

Что вы можете сделать уже завтра, чтобы повысить качество своих решений? Для начала расширьте набор аналитических инструментов, которыми пользуетесь. Как правило, мы чаще применяем более привычные инструменты и незаслуженно пренебрегаем более эффективными, но меньше знакомыми. Первым делом вы должны освоить такие инструменты, как численный сценарный анализ (например, симулятор Монте-Карло), методы анализа управленческих решений и метод оценки реальных опционов. Потренируйтесь в разработке различных сценариев. Следите за научной литературой по информационным биржам. Тщательно изучайте аналогии в прошлом — это поможет найти правильное решение в самых сложных и запутанных ситуациях. Мы, так или иначе, постоянно пользуемся аналогиями в нашей обычной жизни, когда нам нужно принять какое-то решение. Специалист в области когнитивной психологии Дуглас Хофстадтер вообще считает аналогии «дровами в печи нашего мышления». Однако всегда есть опасность поддаться собственным субъективным пристрастиям и стереотипам и сконцентрировать внимание лишь на тех примерах, которые поддерживают вашу собственную гипотезу. Избежать этого поможет последовательное применение методов кейсового анализа, вроде прогнозирования по аналогии.

И, наконец, возможно, самое важное: возьмите правило всегда взвешенно и обдуманно подходить к вопросу о том, как и когда вы будете принимать любое управленческое решение.