Дефицит респираторов N95 и других важнейших медицинских расходников в начале коронавирусного кризиса показал политикам и общественности степень зависимости США от продукции КНР. Агрессивная политика администрации Трампа в отношении восточного партнера пользовалась популярностью, несмотря на возможные негативные последствия. В первые 10 месяцев 2020 года фраза «размежеваться с Китаем» появлялась в прессе втрое чаще, чем за три предыдущих года вместе взятых.

Впрочем, большинство руководителей компаний ни с кем размежевываться не собираются — и понятно, почему. Один из них сказал нам прямо: «Мы 13 лет искали входы в Китай и не можем просто взять и уйти оттуда». Так считают многие: ни один из руководителей, с которыми мы встречались, не хочет, чтобы время, усилия и инвестиции, вложенные в развитие присутствия в Китае, пропали даром.

Администрация Байдена наверняка снизит градус конфронтации, и предприниматели надеются, что проблема рассосется. Если бы стремление к автономии от Поднебесной было просто странным вывертом американской политики, так бы и было. Но Китай уже более 15 лет — при администрациях Буша, Обамы и Трампа — следует стратегии снижения зависимости от иностранных технологий и ресурсов. В его планах придерживаться этого подхода еще 15 лет. «Размежевание» с Китаем будет значимым процессом ближайшего будущего, имеющим важные последствия для стратегий международных корпораций. Ниже мы поговорим о них подробнее.

Наши выводы опираются на десятилетия исследований и консультаций и более чем 120 визитов в КНР, в том числе для преподавания в ведущих вузах. Мы провели интервью с десятками госчиновников разных уровней (от национального до муниципального) и поговорили с более чем 200 топ-менеджерами западных компаний, живущими и работающими в Поднебесной. Нам удалось подробно проанализировать дюжину конкретных случаев и дать полезные советы многим компаниям о том, как эффективно конкурировать в Китае на разных уровнях цепочки создания ценности, учитывая не только особенности конкретных локальных соперников, но и общенациональную специфику.

КАКИМ КИТАЙ ВИДИТ БУДУЩЕЕ

Широко обсуждавшаяся взаимная пикировка по поводу пошлин в течение последних четырех лет укрепила в США мнение, будто «размежеваться» с восточным партнером — значит в основном снизить импорт, сохранить или вернуть домой рабочие места и гарантировать безопасность и защиту своей гражданской и военной инфраструктуры. С точки зрения китайцев, однако, происходящее представляет собой запланированный сдвиг от экономического роста к экономическому контролю (см. врезку «Стратегия размежевания»).

Действуя в этом направлении, они стремятся достичь трех ключевых целей: 1) устранить зависимость от иностранных государств и корпораций в сфере важнейших технологий и товаров; 2) облегчить доминирование на внутреннем рынке местных фирм; 3) использовать это доминирование в международной конкуренции. Эти цели часто называют принципом «двойного обращения»: первые две улучшат внутреннее товарно-денежное обращение, последняя — внешнее.

Последствия для иностранных предприятий будут серьезными. Например, сегодня Intel экспортирует в КНР микрочипы на миллиарды долларов: здешний рынок дает около половины мирового спроса. Стремление к импортозамещению уже вынудило Intel больше производить в Поднебесной, но если стране удастся выполнить свои планы по долям рынка, выручка Intel сократится за счет подъема локальных гигантов.

Как же китайское правительство и бизнес собираются достичь своих целей? Вероятно, с помощью трех базовых механизмов.

Приобретения и инвестиции. Запущенный в 2015 году план «Made in China 2025» указывает, что правительство Поднебесной «поддержит предприятия в слияниях, долевых и венчурных инвестициях за рубежом», чтобы снизить зависимость страны от иностранных технологий. В 2016 году стоимость приобретаемых китайцами американских фирм выросла на 376%, примерно до $55 млрд, заставив Комитет по иностранным инвестициям США и другие органы проверять сделки на соответствие принципам национальной безопасности. В 2017 году объем договоров упал до менее чем $9 млрд, в 2018-м — до примерно $3 млрд. Аналогичным образом, по информации компании Prequin, отслеживающей данные по прямым инвестициям, число венчурных сделок в США с участием хотя бы одного китайского инвестора в 2015 году взлетело по сравнению с 2014-м на 700% и достигло $8 млрд, далее продолжило рост и в 2018 году установило рекорд почти в $11 млрд. В итоге Америка приняла закон, позволяющий властям проверять инвестиции китайских венчурных фондов и требовать от последних раскрытия источников финансирования. После этого инвестиции упали почти вдвое.

Субсидии и финансирование. Наш анализ инициатив в рамках «Made in China 2025» указывает, что китайское правительство отложило в разные фонды более $500 млрд для поддержки местных разработок технологий и продуктов в сферах, где страна пока зависит от иностранных компаний. Стоит упомянуть, например, специальные строительные фонды ($270 млрд), фонд Shaanxi MIC2025 ($117 млрд), фонд Министерства промышленности и информатизации и Китайского банка развития ($45 млрд), фонд Gansu MIC2025 ($37 млрд), фонд поддержки разработки полупроводников ($31 млрд). В эти суммы не входят субсидированные займы и другие меры по поддержке местных передовых компаний. По нашим данным, долги госпредприятий скоро превысят сумму ВВП Китая.

Заимствования. Расследование торгпредства США показало, что «Китай использует ограничения на иностранную собственность: например, это касается требований к совместным предприятиям, лимитов иностранного капитала, а также различных процессов административных проверок и лицензирования, чтобы вынуждать американские компании передавать ему технологии». Государственная комиссия по мониторингу экономических вопросов и вопросов безопасности в отношениях между США и Китаем согласна с этими выводами: «В рамках китайской процедуры оформления лицензионных документов коммерческие фирмы должны предоставлять в госорганы Китая местного и центрального уровня подробную информацию о продуктах и процессах… что, как правило, не требуется на других рынках». В ряде случаев КНР переходит от передачи к прямой краже. В 2010 году компания American Superconductor (AMSC), ведущий поставщик ПО для управления ветровыми турбинами, выяснила, что ее китайский партнер Sinovel заплатила работавшему в австрийском отделе разработок сербскому инженеру Деяну Карабашевичу $1,7 млн за полный исходный код программ AMSC. И хотя правительство США подало в суд на Sinovel, двух ее китайских топ-менеджеров и Карабашевича и в 2018 году выиграло дело (инженер провел год в тюрьме), по оценкам AMSC, в 2020-м 20% используемых в КНР ветровых турбин продолжали применять ее ПО.

Понятно, что усилия Китая по контролю технологий и заимствованию ноу-хау вызывают подозрительность США и Европы, особенно в контексте замедления роста после финансового кризиса 2008 года и нынешней пандемии COVID-19. Хотя, как мы уже отметили, администрация Байдена наверняка смягчит риторику «размежевания», поведение китайской стороны вряд ли изменится. Работающие в КНР иностранные компании окажутся между молотом и наковальней. Их подход к решению проблемы будет зависеть от того, зачем они изначально пришли в страну.

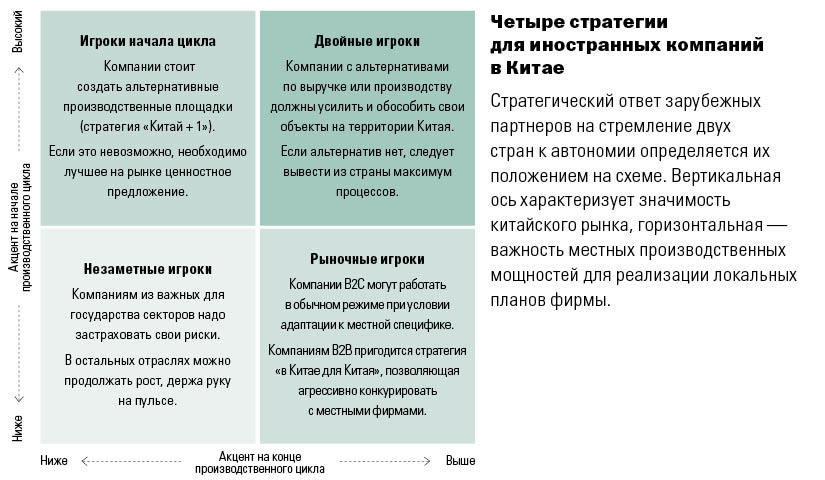

СТРАТЕГИИ НЕЗАВИСИМОГО БУДУЩЕГО

В Китае работает более миллиона иностранных компаний — их можно разделить на четыре категории, использовав два критерия: степень заинтересованности в процессах начала производственного цикла (сырье, компоненты, собственно производство) и его конца (дистрибуция, маркетинг и сбыт в Китае). Получившаяся таблица позволяет лучше представить трудности конкретной компании и оптимальный ответ на них (см. врезку «Четыре стратегии для иностранных компаний в Китае»).

Незаметные игроки. У таких компаний низкая заинтересованность и в начале, и в конце цикла. Одни находятся на ранней, экспериментальной стадии работы в КНР, другие «следуют за лидером» и не хотят остаться в стороне. Топ-менеджеры этой категории с трудом формулировали в разговоре с нами четкие и убедительные причины для своего скромного присутствия в КНР.

В этот квадрат попадает на удивление много американских фирм: согласно отчету Goldman Sachs 2020 года, компании из списка S&P 500 в среднем получали в Китае менее 2% общей выручки, и их деятельность, связанная с началом цикла, здесь часто была минимальной. Например, хотя International Paper извлекает более четверти дохода за пределами США, на КНР приходится менее 2%, к тому же бумажный гигант продал большую часть местных производственных мощностей.

Если такие мелкие игроки относятся к индустриям, перечисленным в «Made in China 2025», их шансы выжить в Китае невелики. Взять хотя бы производителя медицинских устройств Fresenius. Китайская доля его продаж довольно низкая, производство невелико, а продукция как раз подпадает под действие «Made in China 2025». Так что компания рискует уступить национальному лидеру Mindray, который вдвое превосходит ближайшего китайского конкурента и растет на родине быстрее любого глобального соперника — во многом благодаря тому, что правительственные директивы требуют от больниц увеличения доли отечественных устройств в закупках до 70%. Fresenius и другие малозаметные игроки, продукция которых входит в план «Made in China 2025», могли бы подстраховать свои ставки на Китай вложениями в другие рынки.

Для игроков, на которые не распространяется действие «Made in China 2025», последствия будут менее серьезными. Если они сохранят свой скромный масштаб продаж и производства в КНР, их среднесрочные перспективы будут зависеть от ценностного предложения и бизнес-модели, а не политики. В дальнейшем КНР наверняка распространит ту же стратегию и на другие сектора экономики, усилив давление на иностранные компании всех категорий. Скажем, французский производитель лыж для фристайла Black Crows продает в Китае совсем немного и почти ничего не производит. Лыжи не заботят государство, и вроде бы фирме ничто не угрожает — пока качество ее продукции выше качества китайской. Но поскольку местный консорциум во главе с Anta Sports в 2019 году приобрел Amer Sports (изготовителя лыж Armada, Atomic и Salomon), Black Crows стоит напрячься. Покупая технологии и бренды, китайские соперники могут добиться доминирования на внутреннем, а потом и внешнем рынке и выдавить с него прежних лидеров.

Некрупным игрокам трудно сохранять конкурентоспособность в Китае еще и потому, что их присутствие там незначительно не только в масштабе страны, но и в масштабе компании. То есть боссам представительств трудно привлечь внимание корпоративных топ-менеджеров и получить ресурсы, чтобы обойти локальных конкурентов. Так, китайские продажи Carrefour за последние 10 лет не превышали 5% от глобальных, и в 2019 году фирма продала 80% бизнеса в этой стране местному ритейлеру Suning. Другие крупные зарубежные компании, в том числе Etam, Tesco, Amazon, Forever 21 и Uber, не получили большой выручки в КНР и закрыли или продали свои мощности, уступив контроль над рынком местным конкурентам.

Игроки начала цикла. Флоридский производитель игрушек Basic Fun — типичный пример компании из этой категории. Он закупает в Китае почти все сырье (текстиль, пластик, дерево) и компоненты (аккумуляторы, малые электродвигатели), здесь же расположил почти 90% глобального производства, но извлекает всего 2% глобальной выручки: почти вся продукция вывозится в 60 с лишним стран мира.

За последние 20 лет КНР сумела привлечь рекордное количество игроков этой категории, обогнав в 2010 году Америку и выйдя на первое место по производству с высокой добавленной стоимостью: в 2018-м 28% всей мировой продукции приходилось на одно государство. В стремлении к доминированию Китай опирался не только на свой размер и обилие низкоквалифицированной рабочей силы: он активно инвестировал в образование, выявляя и обучая таланты. Если в 2000 году из вузов выпустился 1 млн китайцев, то в 2019-м — уже более 8 млн, причем степени по точным, естественным, инженерным и прикладным дисциплинам получили 5 млн — больше, чем в Индии, США, Японии, Германии, Франции, Италии, Великобритании и Канаде вместе взятых. Республика также обновляла физическую инфраструктуру, тратя на строительство шоссе, железных дорог и аэропортов больше, чем Штаты и Европа сообща.

Американские пошлины стали проблемой для игроков начала цикла. Если иностранные компании будут и дальше отправлять значительную часть произведенной в КНР продукции в США, а пошлины останутся главным инструментом «размежевания» с Китаем при администрации Байдена, выручка и прибыль фирм серьезно пострадают.

Многие игроки начала цикла уже готовятся к такому сценарию, внедряя стратегию под условным названием «Китай + 1». Например, компания F-tech, поставляющая тормозные педали на китайские и японские сборочные предприятия Honda со своего завода в Ухане, владеет еще одним производством на Филиппинах, изначально снабжавшим фабрики Honda в Канаде и США. Когда в Ухане разразилась пандемия, F-tech была вынуждена закрыть свой завод, но стратегия «Китай + 1» позволила ей повысить производительность филиппинской площадки и частично покрыть потребности Honda в Японии в ожидании снятия ограничений в Ухане.

«Китай + 1» легче предложить, чем реализовать. Как уже отмечалось, КНР стала «всемирной фабрикой» благодаря не только масштабу, но и непрерывному повышению квалификации рабочей силы и способности более чем 200 млн трудящихся перемещаться от производителя к производителю при колебаниях спроса. Гендиректор Basic Fun Джей Форман как-то сказал: «Китай предлагает целый комплекс преимуществ… это и отлично обученные работники, и обильно финансируемая инфраструктура, и высокий уровень безопасности и контроля качества, и прекрасные возможности транспорта и коммуникаций…» Он признает: перевод процессов в другие страны может стать исключительно трудным: «Предположим, мы переедем во Вьетнам… Но он в десять раз меньше. То есть, переведя туда буквально 5—10% китайских мощностей, мы исчерпаем его ресурсы… Можно отправиться в Индию… но там нет готовой инфраструктуры».

Компании, чьи производственные процессы связаны с Китаем, могут столкнуться с проблемами и помимо пошлин и трудовых ресурсов. Приведем пример. Ведущий японский производитель кондиционеров Daikin понял: чтобы расти, надо выходить на другие рынки, а для этого удешевлять свои модели. В 2008 году его руководство решило перевести производство в Китай. При этом оно дало китайскому конкуренту Gree Electric доступ к передовым инверторным технологиям в обмен на вход на дешевые производственные площадки для масс-маркета. Daikin начала делать в КНР кондиционеры и поставлять их по миру. Международные продажи стали приносить 80% ее общей выручки. Параллельно с этим Gree Electric при помощи полученных технологий развилась в главного китайского игрока. Вместе с несколькими локальными фирмами (главным образом Midea и AUX) она контролирует 70% местного рынка кондиционеров, где еще чуть больше 10 лет назад доминировали иностранцы: Daikin, Lennox, Electrolux, Carrier и Trane. В соответствии со стратегией правительства страны Gree конвертирует домашние преимущества в глобальную конкурентоспособность: ее зарубежные доходы составляют $3 млрд, или 10% от общей суммы, и на протяжении последних 6 лет росли вдвое быстрее, чем у Daikin. Увы, такие компании не редкость: всем фирмам стоит задуматься о средне- и долгосрочных рисках, прежде чем делать ставки на китайское производство.

СТРАТЕГИЯ РАЗМЕЖЕВАНИЯ

КНР начала реализовывать эту стратегию в 2005 году, запустив среднесрочный и долгосрочный план научно-технического развития на 2006—2020 годы, призывающий через импортозамещение повысить долю местной продукции в 11 секторах до 30%. Десять лет спустя, после появления плана «Made in China 2025», эту цифру повысили: к 2020 году доля локальных товаров должна была увеличиться до 40%, а к 2025-му — до 75% в 10 областях: ИТ, робототехника и искусственный интеллект, авиационная и аэрокосмическая сферы, судостроение, железные дороги, новые энергоносители и энергосберегающий транспорт, материалы, медицинское оборудование и лекарства, сельское хозяйство, энергетическое оборудование.

«Made in China 2025» также ставит перед отечественными корпорациями цели по увеличению доли рынка. Так, местные производители электроавтомобилей и энергетического оборудования должны занять 80 и 90% внутреннего рынка. Осенью 2020 года председатель КНР Си Цзиньпин объявил о внедрении плана «Стандарты Китая — 2035»: страна должна стать лидером международных стандартов, в том числе 5G, интернета вещей и искусственного интеллекта. То есть цели по локальному производству побуждают иностранные компании больше производить в КНР, а цели по долям рынка гарантируют, что доминировать будут все-таки китайские фирмы.

Рыночные игроки. Это компании, которые ввозят готовую продукцию для продажи на гигантском и все более богатом рынке КНР. Хороший пример в сфере В2В — итальянская фирма Danieli: второй в мире по масштабу поставщик сталелитейного оборудования.

В 1990-м КНР производила всего 8% мировой стали. К 2000 году она удвоила свою долю, а к 2013-му у Китая стали было больше, чем у всех остальных стран. Почти вся местная сталь производится местными компаниями. Чтобы добиться такого мощного рывка, китайским литейщикам требовалось оборудование. Danieli постаралась получить максимум контрактов на его поставки. В 2003 году ее глобальная выручка равнялась $740 млн. К 2010-му она выросла в четыре с лишним раза, примерно до $4,1 млрд, преимущественно за счет продажи и установки итальянского оборудования на китайских заводах.

Взрывной рост китайского среднедушевого дохода создал аналогичные возможности и на рынке В2С. В 2005 году в КНР проживало 236 тыс. миллионеров; к 2020-му эта цифра взлетела до 5,8 млн. Швейцарская часовая компания Rolex очень хотела заработать на богатых потребителях. Она, как и Danieli, ничего в Китае не производила: 100% часов импортировались извне, почти исключительно из Швейцарии, и создавали спрос за счет дистрибуции через престижные сети, рекламы со звездами и спонсирования мероприятий. К 2019 году КНР стала для Rolex вторым важнейшим рынком, ее продажи с 2010-го выросли там более чем вчетверо.

Влияние конкурентной стратегии Китая на рыночных игроков зависит от сегмента, на котором те сосредоточены (В2В или В2С), и от того, подпадает ли их отрасль под действие плана «Made in China 2025» или мер экспортного контроля их собственных стран. Компании В2С, чья деятельность не охвачена «Made in China 2025» (также поставщики предметов роскоши), в ближайшее время вряд ли окажутся нарушителями правил КНР по импортозамещению или условий экспортного контроля США и других государств.

Однако эти фирмы редко сотрудничают с китайскими соцсетями, такими как WeChat (с более чем миллиардом уникальных пользователей), и экосистемами цифровых платежей, например Alipay или WeChat Pay, контролирующими более 92% всех денежных перечислений в стране. Им стоило бы интегрироваться с этими локальными платформами и экосистемами для улучшения контакта с потребителями. А по мере того, как будут завоевывать доверие китайские бренды, многим рыночным игрокам понадобится адаптировать свои ценностные предложения под местные вкусы и усложняющиеся потребности.

Рыночные игроки В2В пострадают от разрыва двух экономик. Политика импортозамещения заставит их не только инвестировать в производство — усилия правительства по покупке, «заимствованию» или воспроизведению иностранных ресурсов подстегнут развитие локальных конкурентов. Danieli в ответ на подобные тенденции укрепила свое положение стратегией «в Китае и для Китая», предполагающей утроение выручки и доведение ее до $1,2 млрд. Для достижения этой цели она в три раза увеличила штат своего китайского подразделения (из 1200 сотрудников лишь 30 — иностранцы) и направила средства в местные мощности разработки, дизайна и производства. К тому же Danieli не может не видеть, что ее главные соперники в КНР — уже не немецкая SMS или японская PriMeta*ls, а государственная China Meta*llurgical Group и две ее строительных дочки CERI и CISDI: они стараются переманить литейщиков, так долго и успешно работавших с итальянцами. Удержать старых и привлечь новых клиентов в Китае итальянской компании все труднее: CERI и CISDI принадлежат государству, их долговые обязательства субсидируются, правительство подыгрывает местным в вопросах покупки оборудования, строительства заводов и заключения договоров на их модернизацию.

В конечном счете многие игроки В2В будут увеличивать вложения во все этапы своего производственного цикла и работать над повышением качества.

Двойные игроки. Сюда входят Apple, Intel и Nike, активно продающие в Китае (20, 28 и 16% всей выручки, соответственно) и во многом опирающиеся на местное производство. Apple собирает здесь 100% своих iPhone (более 200 млн штук в год) — если бы ее китайское представительство было отдельной фирмой, оно бы вошло в список 300 крупнейших компаний мира.

Такие игроки пострадают от экономического разрыва больше всех. Apple может столкнуться с проблемами в продажах, поскольку руководство КНР отдает предпочтение фирмам вроде Alipay и WeChat Pay в ущерб Apple Pay. Импортные пошлины на ввоз iPhone из Китая в США или другие страны могут составить 10—25%, что повлияет на продажи. Пока что Apple обходит ограничения, экспортируя свои смартфоны в США через Сингапур.

Подобный прессинг переведет многих двойных игроков на стратегию «в Китае и для Китая» для всех этапов производственного цикла, отделив местную цепочку создания ценности от глобальной. Чтобы эта стратегия сработала, иностранной фирме необходимы два условия: значительный потенциал роста выручки внутри Китая и мощная производственная база за его пределами, позволяющая обеспечивать товарами остальной мир.

Это под силу не всем большим двойным игрокам: некоторым придется бороться за сохранение статус-кво. В их число может попасть и Apple. Китайские фирмы, каких-то десять лет назад контролировавшие всего 10% домашнего рынка смартфонов, сегодня захватили почти 90% — и более 90% рынка электронных платежей. Кроме того, на Lenovo и других местных игроков приходится львиная доля продаж ноутбуков и планшетов, что еще больше ограничивает рыночные возможности Apple. Производственных альтернатив за пределами Китая у компании фактически нет: где еще она найдет 3—4 млн рабочих? Не менее значима для Apple способность в периоды максимального спроса нанимать дополнительно сотни тысяч сотрудников — это невозможно ни в одной другой стране. Да и государств, рабочая сила которых способна дать то же качество при сопоставимой цене, тоже почти нет. Глава Apple Тим Кук отмечал: «Китайское производство вышло на передовой уровень: теперь здесь есть и отлично обученные люди, и совершенные роботы, и техника. Такое сочетание редко и очень важно для нашего бизнеса: оно дает нужный уровень точности и качества».

Деятельность Apple на разных этапах цикла наверняка столкнется с проблемами из-за китайского стремления к автономии. Компания уже начала выводить во Вьетнам и другие страны производство iPad и Mac.

У Nike ситуация иная: на растущем китайском рынке спортивной обуви правят иностранцы, здесь еще есть возможность заработать. Благодаря глобальному бренду и гибкости локального производства, позволяющей подстраивать продукцию под все более искушенную аудиторию, гигант, возможно, сумеет не сдаться маркам вроде Li-Ning и Anta. В отличие от Apple, Nike владеет фабриками в 40 странах и может и далее производить в КНР и для КНР, обслуживая другие рынки с помощью некитайских производств. Фирма уже нарастила выпуск продукции в нескольких странах.

Поскольку и КНР, и США чувствуют себя зависимыми друг от друга, их движение в разные стороны, скорее всего, продолжится, даже если администрация Байдена не приложит к этому усилий. Лидерам бизнеса придется решать проблемы. Иностранным компаниям надо понять, зачем им присутствовать в Китае и каковы их намерения. Процесс приведет к вытеснению с рынка слабых игроков: одни начнут перестраховываться, другие пойдут ва-банк. Последние, если окажутся в важнейших для Китая отраслях, должны будут представить предложения исключительной ценности: только тогда китайцы обратятся к ним вопреки стратегии правительства.

Об авторах

ДЖ. СТЮАРТ БЛЭК (J. STEWART BLACK) — профессор INSEAD.

АЛЛЕН МОРРИСОН (ALLEN J. MORRISON) — профессор Школы международного менеджмента Thunderbird при Университете штата Аризона. Статья является адаптацией их готовящейся к публикации книги «Competing in and with China: Implications and Strategies for Western Business Executives» (Thinkers50).