читайте также

Большинство руководителей уверены: диджитализация цепочки поставок обойдется крупной корпорации в десятки миллионов долларов. Принято считать, что этот сложнейший процесс занимает не менее трех-пяти лет и требует мощных инвестиций в облачные технологии, внедрения 3D-печати и роботизации, установки RFID-меток и считывателей на каждом контейнере с товаром и каждой площадке, а также новых инструментов на магазинной технике, которые позволили бы следить за ее состоянием и работой. Считается, что все это необходимо, чтобы убрать преграды между подразделениями и выстроить интегрированную цепь поставок, способную дать организации конкурентное преимущество.

Проконсультировав множество компаний, мы обнаружили другой путь к тем же результатам. Опыт наших клиентов (среди них глобальный ритейлер, торгующий модной одеждой, крупный производитель потребительских товаров, международный бренд электроники и высокотехнологичная компания, изготавливающая ПК, планшеты и рабочие станции) показывает: чтобы получить существенную выгоду, достаточно потратить на модернизацию цепочки поставок всего несколько миллионов долларов и один-два года. В рамках такой сокращенной трансформации фирма должна собрать доступные данные; внедрить передовую аналитику, позволяющую понимать и предсказывать поведение клиентов и поставщиков; оптимизировать процесс принятия решений по ассортименту, производству и закупкам ради сокращения издержек и увеличения гибкости; повысить автоматизацию, чтобы пересмотреть существующие процессы и запустить новые.

Секрет успеха такого подхода — в трех инициативах. Первая замещает консенсусные прогнозы общим взглядом на спрос. Вторая меняет единую стратегию развития цепочек поставок на сегментированную. Третья создает целостный план последовательного балансирования спроса и предложения, позволяющий выявлять отклонения или проблемы и реагировать на них.

ИДЕЯ КОРОТКО

СтереотипПеревод системы управления цепочками поставок в цифру — это всегда гигантский трансформационный проект, занимающий от трех до пяти лет и стоящий десятки миллионов долларов.

Реальность

Можно поступить иначе: всего за год-полтора и за несколько миллионов долларов компания получит весьма существенный результат.

Как это сделать

Собрать готовые данные; использовать передовую аналитику, чтобы понимать и прогнозировать поведение клиентов и поставщиков и оптимизировать принятие решений, касающихся складских запасов, производства и снабжения; повысить автоматизацию, чтобы пересмотреть существующие процессы и запустить новые.

Эти инициативы, если их правильно реализовать, помогают снизить издержки в цепочке поставок и повысить доход за счет устранения дефицита товара в точках продаж и улучшения обслуживания (то есть повышения процента заказов, выполненных полностью и в срок). Что не менее важно, они позволяют снизить отток клиентов. Фэшн-ритейлеру, который мы упоминали выше, с помощью этих инициатив удалось всего за три года увеличить рыночную долю более чем на 28% и удвоить прибыль от основной деятельности. У производителя потребительских товаров операционная деятельность и финансовые показатели улучшились настолько, что ему удалось всего за два года окупить проведение этих инициатив. В технологичной фирме качество сервиса выросло на 10—30%. Бренд электроники получил 20% дополнительного дохода, увеличил с 70 до 90% долю быстрых доставок и сократил операционные издержки с 7 до 4%.

В этой статье мы проанализируем опыт производителя потребительских товаров. Он показателен, поскольку компания столкнулась с колоссальными проблемами, когда боролась с недостатками действующей системы, в том числе с преобладанием ручного труда, требующего массы времени, переизбытком складских запасов и огромным количеством просроченных и испорченных продуктов.

ЕДИНЫЙ ВЗГЛЯД НА СПРОС

Прежде всего, необходимо переосмыслить процесс планирования спроса. Традиционное консенсусное прогнозирование предполагает, что каждый отдел (производства, финансов, продаж и сбыта, который отвечает за маркетинг, акции, скидки и т. д.) формирует собственный прогноз, используя стандартные статистические приемы, исторические данные о продажах и некоторые сведения извне. Затем все отделы согласуют свои выводы и выдают компромиссное заключение.

У этого процесса два недостатка. Во-первых, на создание и сведение прогнозов с учетом всех потребностей компании уходит немало времени — обычно четыре-пять недель. За этот период данные о продажах успевают устареть. Во-вторых, вместо того, чтобы согласовывать данные и поручать аналитикам выработать единый прогноз, разные отделы часто пытаются уравновесить противоречащие друг другу прогнозы, полагаясь на интуитивное понимание факторов, влияющих на продажи, доход и прибыль.

Куда надежнее первым делом определить набор данных, которые, по всеобщему мнению, дадут наиболее точную картину. Производитель потребительских товаров выбрал четыре таких набора:

внутренние сведения об отгрузках ритейлерам, ценах, скидках, акциях и различных характеристиках товаров;

данные о потребительском спросе, получаемые непосредственно от розничных магазинов или от компаний, производящих маркетинговые измерения, вроде IRI и Nielsen;

макроэкономическая информация — в том числе квартальный ВВП, индекс менеджеров по закупкам, индекс потребительских цен, уровень безработицы и инфляции, — которая помогает объяснить поведение потребителей, сезонные колебания и тренды;

внешние данные по иным факторам, указывающим или влияющим на спрос, таким как поисковые запросы, упоминание товаров в соцсетях, средняя температура, осадки, праздники, цены у конкурентов.

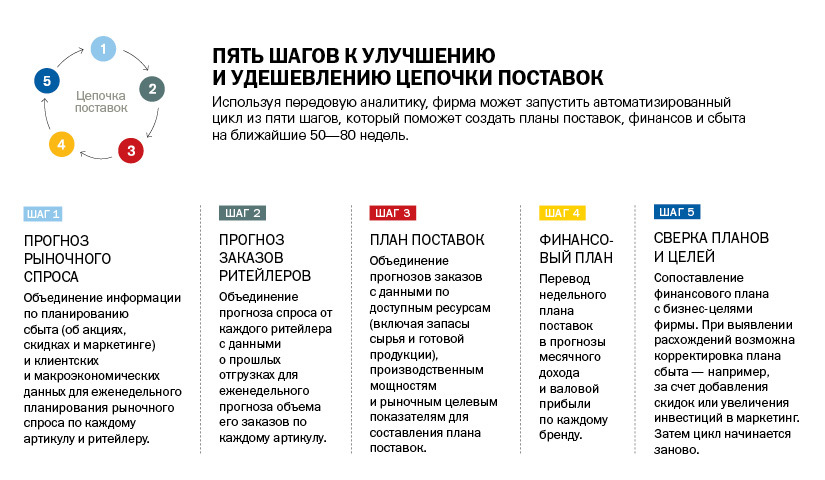

Используя все это и применяя передовую аналитику, фирма может запустить автоматизированный цикл из пяти этапов, который позволит сформировать планы поставок, финансов и сбыта на ближайшие 50—80 недель, то есть покрыть горизонт планирования большинства компаний (см. врезку «Пять шагов к улучшению и удешевлению цепочки поставок»). Вот как выглядит этот цикл у производителя потребительских товаров.

Сначала информация, связанная с планированием сбыта, — о будущих акциях, скидках и маркетинговых инвестициях — объединяется с потребительскими, макроэкономическими и внешними данными. Тут же генерируется прогноз рыночного спроса по каждому артикулу и розничному продавцу на каждую неделю всего горизонта планирования. По нашим наблюдениям, большинство производителей потребительских товаров никогда не пытались предсказывать спрос столь подробно.

Затем прогноз спроса по продавцу совмещается с историческими данными по отгрузкам ему — и получается прогноз заказов каждого артикула для каждого ритейлера и каждой недели.

Потом все прогнозы заказов агрегируются и конвертируются в реалистичный план поставок. В нем учитывается доступность ресурсов, в том числе запасов сырья и готовой продукции, а также ограничения производственных мощностей и рыночные цели (скажем, рост продаж определенной категории у определенного ритейлера в определенном регионе). План также нацелен на достижение конкретных показателей. Компания, опыт которой мы анализируем, сосредоточилась на минимизации затрат в цепочке поставок, но другие фирмы могут ставить иные цели — например, максимизацию дохода или количества поставок.

Следующий шаг — использовать понедельный план поставок каждого артикула каждому ритейлеру, чтобы выстроить помесячные прогнозы дохода и валовой прибыли для каждого бренда.

Наконец, полученные финансовые предсказания сопоставляются с бизнес-целями фирмы. Любые нестыковки помогут скорректировать план сбыта — например, добавить более серьезные скидки или увеличить вложения в маркетинг, чтобы подстегнуть продажи.

Обдумывая внедрение такого цикла, руководство производителя потребительских товаров задалось рядом вопросов. Они беспокоят большинство руководителей, которые интересуются нашим подходом. Постараемся ответить на них.

Какого уровня точности можно достичь? Исследования показали: изменчивость клиентского спроса существенно ниже изменчивости розничных заказов (отсюда известный эффект кнута в цепях поставок). Это означает, что предсказать потребление проще, чем объем заказов. И действительно, точность прогнозов рыночного спроса у производителя потребительских товаров оказалась довольно высокой. Она регулярно составляла не менее 85% для периода в пять-восемь недель на уровне артикула, недели и ритейлера.

Объединение уточненного прогноза потребления с историческими данными розницы позволило компании вернее предсказывать будущие заказы ритейлеров. Точность еженедельных прогнозов по заказам оказалась на 15—20% выше, чем у привычных консенсусных прогнозов. А более точное планирование заказов, или отгрузок, означает более эффективный план поставок — а значит, упущенный сбыт меньше, доход больше, уровень сервиса выше, клиентский опыт лучше.

Наконец, более точные вводные данные оттачивают финансовый план. При внедрении нового подхода в нескольких компаниях по производству потребительских товаров точность финансовых прогнозов на ближайший месяц повысилась до 95—97%.

Сможем ли мы разобраться, что вызывает поведенческие и иные изменения, которые мы прогнозируем? Это едва ли не главный вопрос. По нашим наблюдениям, практически все руководители опасаются слепо следовать рекомендациям алгоритмов, созданных специалистами по данным. Менеджеры (с полным на то основанием!) хотят понимать, откуда взялись эти цифры и что они означают.

Допустим, ожидается рост или падение. Что стало причиной: поведение конкурентов, каннибализация одних продуктов другими, акции и скидки, какое-то мероприятие или праздник? Хорошая новость: аналитические технологии продвинулись достаточно, чтобы недельный прогноз по каждому артикулу можно было разложить на компоненты. Для этого данные специально моделируются как комбинация ключевых переменных (поведение конкурентов и проч.) с оценкой вклада каждой из них в общий прогноз.

Руководители также хотят знать, почему, скажем, прогноз на прошлую неделю отличался от прогноза на эту. Такую информацию аналитика тоже способна дать, сопоставив вводные данные для разных прогнозов.

Всем интересно, чем бывает вызвана разница между прогнозом и реальными продажами. В случае производителя потребительских товаров ответ таков: на продажи влияют решения конкретного ритейлера в области ценообразования, акций, скидок и складских запасов — но все эти данные недоступны планировщикам компании. В частности, прогноз даст сбой, если розница не смогла вовремя доставить товары со склада в магазин или не следовала плану акций и скидок. Вскрыть подобные проблемы помогла бы информация о складских запасах ритейлера и ценах в магазинах — но, по нашим сведениям, большинство продавцов не раскрывают эти данные поставщику. Поэтому при любом существенном расхождении между прогнозом и реальными показателями продаж наш производитель потребительских товаров запускает настоящее расследование.

Как сделать так, чтобы нового подхода придерживались все отделы? Создать центр передовых технологий прогнозирования, объединяющий представителей разных подразделений, специалистов по ИТ и обработке данных. Он будет определять, какую информацию следует использовать, а аналитики с помощью пятишагового цикла смогут создавать прогноз и план поставок.

Как часто надо повторять цикл? Все зависит от рыночных циклов разных бизнесов и брендов. В большинстве случаев прогнозы спроса, заказов от розницы и поставок стоит обновлять раз в неделю или две, а финансовый прогноз и сверку с целями фирмы — раз в месяц. Конечно, есть и исключения. У нашего производителя потребительских товаров имелась продукция с жизненным циклом всего шесть-семь недель. В подобных случаях обновлять прогнозы по спросу и заказам и план поставок имеет смысл дважды в неделю (то же относится к изготовителям сезонной одежды, продающейся не более 10—11 недель).

ОБНОВЛЕННАЯ СТРАТЕГИЯ РАБОТЫ С ЦЕПОЧКАМИ ПОСТАВОК

Традиционные подходы к поставкам часто фокусируются либо на операционной эффективности, либо на оперативности. Если во главу угла ставится эффективность, фирма старается максимально сократить затраты в цепи поставок и для этого придирчиво отбирает поставщиков, оптимизирует производство, разработку продуктов, дистрибуцию и логистику. В таких случаях решения, связанные с производством и дистрибуцией, обычно основываются на долгосрочных прогнозах, запасы готовой продукции располагаются поближе к клиентам, а компоненты закупаются в «дешевых» странах.

Цель оперативного подхода — быстрее конкурентов выводить продукцию на рынок, немедленно удовлетворять возникающий спрос и не допускать дефицита. Производство или сборка ориентируются на заказ, а не на прогнозы; продукты при необходимости кастомизируются; запасы компонентов сводятся к максимуму, готовой продукции — к минимуму; решения о закупках и перевозках принимаются исходя, скорее, из скорости, чем из затрат.

Даже опытные руководители в сфере производства и цепочек поставок, осознавая разницу между эффективностью и оперативностью, не всегда знают, когда за чем гнаться. У всех продуктов свои характеристики, поэтому одним подойдет стратегия эффективности, другим — оперативности, третьим — гибридный подход. До недавнего времени у менеджеров не было инструментов, позволяющих сегментировать продукцию по стратегиям. Но цифровизация и аналитика изменили ситуацию.

Наш производитель потребительских товаров начал с изучения динамики данных о продажах, особенно о волатильности продаж, объемах и рентабельности валовой прибыли (эти показатели напрямую связаны с риском дефицита, уровнем обслуживания, запасами и перевозками). Например, чем выше волатильность продаж, тем ниже точность прогнозов и тем рискованнее продукт в целом. Работа с ним чревата регулярным дефицитом и низким уровнем сервиса. Точно так же чем выше рентабельность валовой прибыли, тем больше риск: невыполнение заказа сильнее бьет по финансовым результатам. Объем, наоборот, обратно пропорционален риску: чем больше объем, тем меньшее значение имеет невыполнение одного заказа и тем ниже риск. Эти взаимосвязи мы наблюдаем и в других розничных и потребительских компаниях — хотя порой организации больше заботит не валовая прибыль, а цена или себестоимость (смотря что стабильнее и поэтому проще в оценке).

Анализ показал: товары рассматриваемой нами компании делятся на четыре категории, хотя у других фирм категорий может быть больше — все зависит от характеристик продуктов. Каждой категории требуется определенная стратегия работы с цепочками поставок (см. врезку «Производитель потребительских товаров: сегментированная стратегия поставок в розницу»). К первой категории относятся продукты с высокой волатильностью. Поскольку они связаны с большим риском в том, что касается дефицита, уровня сервиса и складских запасов, им нужна оперативная стратегия. Запасы готовой продукции следует хранить на централизованных дистрибуторских складах. Каждый склад должен отвечать за отгрузку во множество розничных точек, позволяя компании агрегировать спрос, улучшать прогнозы и снижать объемы хранящихся товаров, требуемых для обеспечения всех магазинов, и при этом сохранять высокий уровень сервиса. Поскольку скорость поставок имеет огромное значение, такие товары часто отправляются через региональные кросс-докинговые площадки, где из фур перегружаются на менее вместительный транспорт без промежуточного хранения.

Вторая категория — это товары с низкой волатильностью и большими объемами: им подойдет эффективная стратегия. Здесь прогнозам можно верить, а управлять особенно важно затратами на перевозку. Такие товары хранятся на местных складах поближе к потребителям, а запасы пополняются по графику. Это позволяет полностью загружать фуры, перевозящие товар с заводов на региональные склады, и за счет этого снижать транспортные расходы.

Две оставшиеся категории обладают одинаковыми характеристиками: низкая волатильность спроса (тут пригодилась бы эффективная стратегия) и небольшой объем продукции (что само по себе требовало бы оперативной стратегии). Различие этих категорий — в прибыльности.

Сначала давайте взглянем на товары с высокой валовой прибылью. Поскольку у них выше риски, многие из них хранятся на централизованных и региональных складах — и их запасы пополняются с учетом текущих продаж в магазинах. Такой принцип позволяет выдерживать баланс между эффективностью и оперативностью, склоняясь к последней.

Для товаров с низкой волатильностью, низкими объемами и низкой валовой прибылью, напротив, оптимальна гибридная стратегия с акцентом на эффективность. Поскольку при предсказуемом спросе риски и стоимость хранения находятся на низком уровне, фирма может транспортировать такую продукцию на местные склады, полностью загружая фуры, а затем развозить товар оттуда для минимизации транспортных расходов.

Произведя такую сегментацию, компания должна выработать подробные стратегии снабжения, производства и логистики. Одна из задач — добиться синергии разных категорий, чтобы экономить на масштабе. В частности, можно сократить стоимость поставок, эффективно управляя объемами разных сегментов; сообща использовать производственные и логистические мощности и инфраструктуру; консолидировать информацию о спросе и предложении для улучшения планирования и реализации планов. Давайте подробнее рассмотрим последний пункт этого перечня.

БАЛАНС СПРОСА И ПРЕДЛОЖЕНИЯ

С середины 1980-х в компаниях применяется важный для управления цепочками поставок процесс — планирование продаж и операций (S&OP). Он постоянно уравновешивает спрос и предложение и обычно подразумевает, что менеджеры, запускающие новые продукты, лично встречаются с руководителями отделов производства и дистрибуции, чтобы согласовать единый план действий. Как правило, S&OP предполагает анализ на уровне не конкретного товара, а подразделения или линейки продукции.

Поскольку изначально планирование продаж и операций было связано с идеей консенсусных прогнозов, оно имеет те же недостатки: не исходит из общего взгляда на спрос, не формирует поартикульный план, не делит цепочки поставок на категории и ориентируется в основном на здравый смысл, опыт и интуицию, а не на данные и анализ. Все делается вручную и поэтому обычно длится месяц.

Новый «умный» подход к S&OP автоматизирует процесс, позволяет запускать его каждую неделю и следить за тем, чтобы инженеры, финансисты, продажники, поставщики, производственники, закупщики и сбытовики работали скоординированно, преследуя общие цели. Теперь все запускается, когда система оптимизации, использующая аналитику, создает поартикульный план поставок, который мы описывали выше. Этот план, в свою очередь, становится основой для других процессов — от составления графика производства до планирования поставок сырья и логистики, а также принятия решений, касающихся складских запасов и транспорта.

Не каждой компании и не каждому подразделению нужно еженедельное планирование, однако для продуктов с высоковолатильным спросом, маркетинговые и рекламные стратегии которых часто меняются, такая частота крайне важна.

Новый процесс S&OP также требует мониторинга данных. Во всей цепочке поставок следует собирать информацию о ключевых показателях эффективности, таких как время выполнения заказов, объем запасов сырья и готовой продукции, уровень сервиса, — и отслеживать любые проблемы и отклонения, влияющие на план продаж и операций. Затем компания может попытаться устранить эти препятствия и, если они окажутся существенными, скорректировать сам план.

Также необходимо следить за данными и событиями, указывающими на возможные изменения в ближайшем будущем. В частности, даже если уровень складских запасов и обслуживания показывает, что все идет хорошо, информация об отгрузках может свидетельствовать о том, что время выполнения заказов, скорее всего, увеличится и качество сервиса в результате через несколько недель упадет. А это сигнал к тому, что нужно пополнять запасы или ускорять отгрузку. Аналогичным образом, если некий катаклизм приведет к закрытию фабрики азиатского поставщика, это наверняка повлияет на следующие звенья цепи поставок. Возможно, недель через пять работа производственных и сборочных цехов компании на Западном побережье США из-за этого замедлится или даже остановится. Но традиционные KPI сами по себе таких сигналов могут и не подавать.

Поэтому организациям нужны ключевые предикторы производительности (KPP) — показатели, подсказывающие состояние цепочки поставок в ближайшие три-шесть недель. KPP — основа того, что мы называем «умным исполнением»: нового бизнес-процесса, дополняющего умное S&OP. Если S&OP планирует на 50—80 недель вперед, «умное исполнение» ориентировано на ближайшую перспективу (не более шести недель) и нацелено на выявление проблем и отклонений от плана и быстрое реагирование.

«Умное исполнение» включает в себя три автоматизированных действия: 1) сбор в реальном времени внутренних и внешних данных, свидетельствующих о возможном отклонении от плана, нарушении поставок или изменении спроса; 2) подключение искусственного интеллекта, чтобы определить, как эти события могут повлиять на производительность цепочки поставок; 3) основанная на аналитике оптимизация, находящая лучший выход с учетом целей и возможных компромиссов.

Вот пример. Собрав финансовую информацию о поставщиках — публичных компаниях и внутренние данные об их производительности (времени выполнения заказов, уровне сервиса или качестве продукции), можно выявить проблемных контрагентов. Далее ИИ-система рассчитает, с какой вероятностью сбой у поставщика повлияет на будущие обязательства по своевременной поставке и качеству продукта. Наконец, автоматизированная система оптимизации подыщет альтернативного поставщика тех же материалов.

Наш производитель потребительских товаров всегда следовал единой стратегии. Прогнозы формировались путем консенсуса, планирование продаж и операций длилось месяц, стратегия для цепочек поставок не делала различий между разными продуктами, с отклонениями от плана и сбоями поставок разбирались по ситуации. Компания существенно повысила эффективность своей деятельности, внедрив непрерывное совершенствование производства, упаковки, дистрибуции и выполнения заказов, — но не смогла принципиально изменить эти процессы. Наш подход к цифровизации цепочек поставок позволил фирме преобразиться, потратив вдвое меньше времени и на три четверти меньше средств, чем большинство корпораций.

Другие организации могут сделать то же самое. Целостный, автоматизированный подход позволит им провести ревизию стратегий для цепочек поставок и начать быстрее реагировать на отклонения от плана. А благодаря искусственному интеллекту можно освободить топ-менеджеров от рутинных задач и поручить им более значимую работу — например, поиск лучших возможностей для развития бизнеса.

Об авторах

Дэвид Симчи-Леви (David Simchi-Levi) — профессор инженерных систем в Массачусетском технологическом институте, глава Лаборатории обработки данных.

Крис Тиммерманс (Kris Timmermans) — старший управляющий директор компании Accenture, глава направления цепей поставок и операционной деятельности.