Любая компания, чем бы она ни занималась, рано или поздно замечает замедление роста доходов. И ритейлеры — не исключение. Острая конкуренция, рыночные изменения, капризы потребителя и натиск онлайн-торговли — все это влияет на выручку. Канули в Лету такие торговые сети, как Circuit City, Austin Reed, Linens ’n Things, Loehmann’s, British Home Stores, RadioShack и Sports Authority, пережившие бурное расширение, но не сумевшие найти подходящую стратегию в изменившихся условиях.

Идея коротко

Проблема

Стремясь к двузначному росту доходов, ритейлеры упорно открывают новые магазины, даже если это подрывает прибыльность.

Причина

Навязчивое стремление к расширению поддерживается Уолл-стрит и законами капитализма, требующими быстрого роста. От этого стремления трудно избавиться прежде всего потому, что компании не знают, когда и как переходить к медленному росту.

Решение

Зрелые компании добиваются того, чтобы рост доходов от существующих магазинов превышал рост расходов.

Так что же делать ритейлеру, когда рост замедляется? Означает ли это, что бизнес обречен, или все же есть шанс благополучно войти в стадию зрелости? Мы изучили финансовые показатели 37 американских ритейлеров с оборотом не менее $1 млрд и годовым ростом валовой выручки не более 10%. У одних чистая прибыль снижалась даже быстрее, чем валовая выручка, в то время как другие демонстрировали двузначный рост прибыли и биржевую доходность выше средней по рынку. В аутсайдерах оказались те, кто стремился сохранить прежние темпы и открывал новые магазины, несмотря на значительное снижение доходности. У тех, кто почти полностью отказался от расширения бизнеса и повышал эффективность работы магазинов, доходы росли быстрее расходов, за счет чего увеличивалась прибыль.

Вторая стратегия кажется очевидной, но ее придерживается лишь незначительная часть ритейлеров. Тому есть три причины. Во-первых, Уолл-стрит и законы капитализма требуют постоянного роста. Более того, его отсутствие расценивается как болезнь или проявление слабости. Заметив замедление, компании пересматривают планы и разрабатывают новую стратегию, чтобы увеличить выручку. Во-вторых, руководители торговых сетей зачастую не знают, когда переходить на новый этап, а потому расширяют бизнес, пока он не рухнет под собственным весом. И в-третьих, зрелая компания требует совсем иной стратегии управления, нежели растущая. Многие организации, преуспевавшие в фазе роста, не обладают достаточной гибкостью для смены курса.

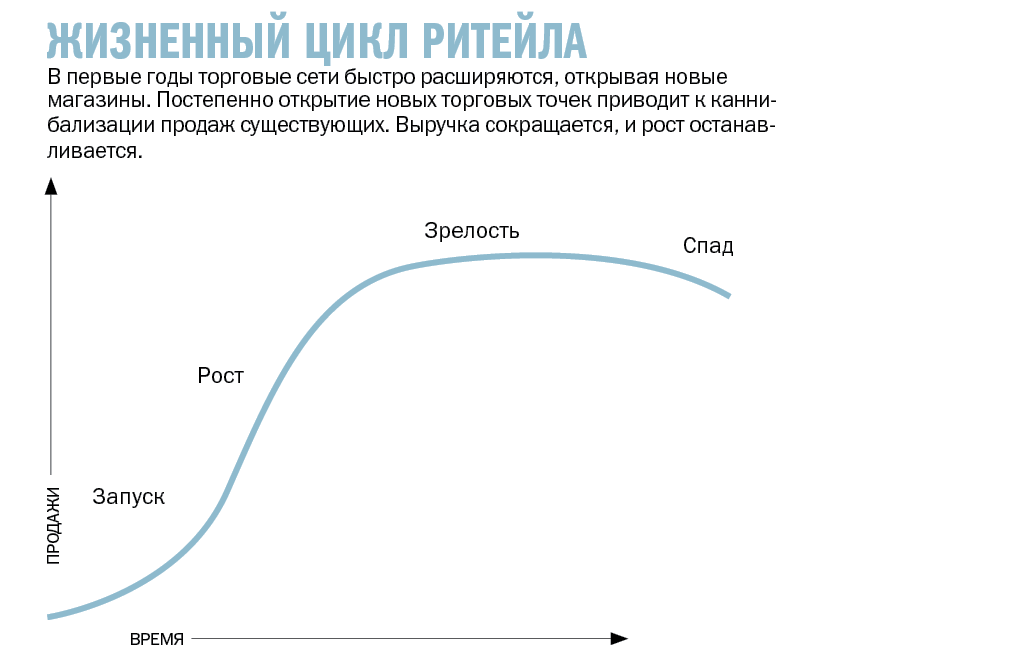

В этой статье мы расскажем, когда разумно переключиться на медленный рост, и приведем критерии, помогающие определить, в какой момент и как совершить переход. Мы объясним, как создать стратегию медленного роста, чтобы увеличивать доходы быстрее, чем расходы, задействуя имеющиеся ресурсы. Таким образом ритейлер может продлить свой жизненный цикл, оставшись на стадии зрелости и отдалив спад. Речь пойдет об американских предприятиях розничной торговли, но мы надеемся, что и компании из других областей почерпнут из статьи много полезного.

Когда рост останавливается

Жизнь ритейлера протекает по классической S-образной кривой. В первые годы компания быстро растет, открывает магазины и осваивает новые рынки. Захватив самые прибыльные участки, она начинает размещать магазины в менее привлекательных местах.

По такой схеме действовала и Walmart. В 1967 финансовом году 24 магазина сети продали товаров на $12,6 млн, получив $482 тыс. чистой прибыли. К 1988-му магазинов стало 1198, объем продаж вырос до $16 млрд, а чистая прибыль составила $627,6 млн. Совокупный среднегодовой темп роста (CAGR) валового дохода и прибыли за 20-летний период остался на уровне 43%. Это показывает, что на стадии роста стоимость создается за счет расширения бизнеса, а не увеличения прибыльности. Но рост не может длиться вечно. (Если бы Walmart продолжала в том же духе, в 2015 году ее валовый доход достиг бы $246 трлн, что более чем в три раза превышает суммарный ВВП мировой экономики). К 2006 году открытие новых магазинов стало приводить к каннибализации продаж существующих. Неудивительно, что рост замедлился, и в 2011—2015 годах CAGR составил всего 2,7%. Walmart присутствует более чем в 30 странах, и темпы роста в них разнятся, но в последние годы общий показатель не превышал 5%.

Чтобы выяснить, что происходит с компанией, когда темп роста падает, мы изучили 37 американских ритейлеров с оборотом не менее $1 млрд и темпами роста за 2011—2015 годы не более 10% и проанализировали рост продаж, доходность на фондовом рынке и другие финансовые данные. (Мы не рассматривали компании с двузначным ростом годовой выручки, а также компании с отрицательными показателями продаж.) Ритейлеров мы поделили на две группы — по результатам их деятельности за 2011—2015 годы. В первую вошли те, чья совокупная акционерная прибыль (включая биржевую прибыль, дивиденды и дробление акций) превысила 12,4% — средний показатель компаний S&P 500 за тот же период; а во вторую — те, чья прибыль оказалась ниже.

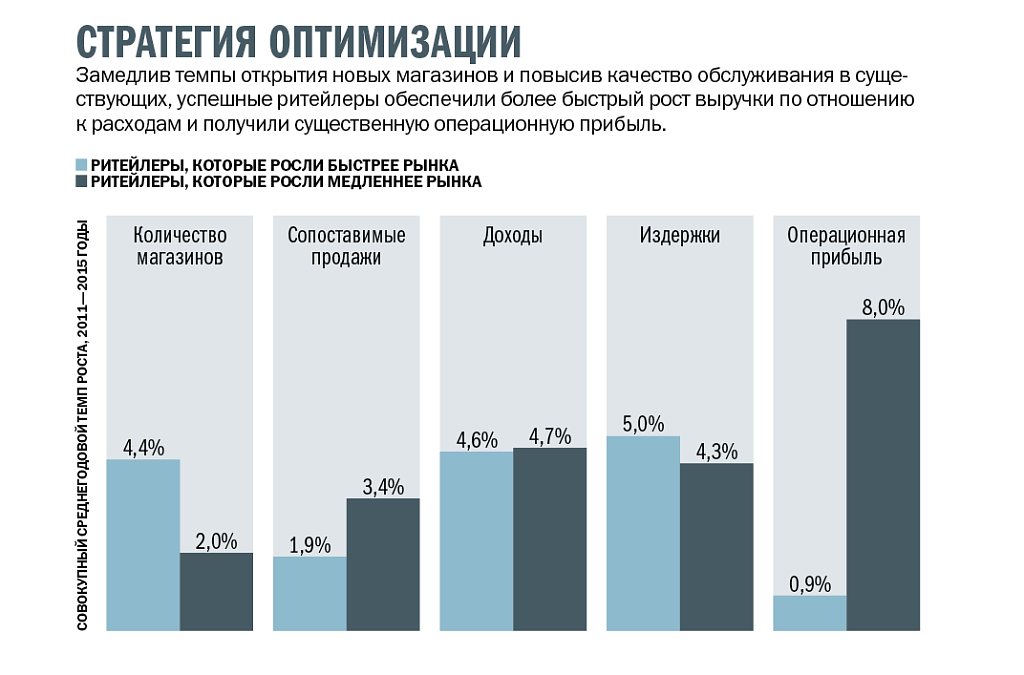

Данные показывают, что замедление нередко порождает стагнацию. Операционная прибыль 20 компаний второй группы выросла в среднем на 0,9% за год, а их средняя годовая совокупная акционерная прибыль составила лишь 2,8%.

В то же время остальным 17 ритейлерам удавалось процветать и при незначительном увеличении выручки. У этих компаний операционная прибыль повышалась в среднем на 8% в год (в восемь с лишним раз быстрее, чем у менее успешных ритейлеров), а средняя годовая совокупная акционерная прибыль за пять лет достигла 21,9%. (Компании S&P 500 растут в среднем вдвое медленнее.)

Чтобы узнать, в чем секрет успешных компаний, мы изучили сведения из открытых источников и опросили бывших и нынешних руководителей Dillard’s, Foot Locker, Home Depot, Kroger, Macy’s и McDonald’s. Несмотря на существенные различия — одни ритейлеры (например, L Brands) диверсифицировали бизнес, а другие (McDonald’s) расширяли географию, — в их подходах нашлось много общего.

Держите руку на пульсе

Как понять, что эпоха быстрого роста позади, что пришла пора зрелости — а с ней и необходимость сменить стратегию? Чтобы поймать момент и вовремя переключить скорость, важно отслеживать нужные показатели.

На первый взгляд очевидно: когда доходность новых магазинов снижается настолько, что вложения в дальнейшее расширение сети скорее уменьшают, чем увеличивают чистую прибыль, — пора действовать. Но определить, что такой момент настал, совсем не просто. Должно пройти время, прежде чем новый магазин заработает в полную силу, поэтому нельзя сразу точно сказать, какой в итоге будет выручка. Экономические спады, стихийные бедствия — все это тоже серьезно влияет на продажи.

Мы выявили один надежный показатель — коэффициент рентабельности инвестиций. Между ним и долгосрочным ростом акционерной стоимости обнаружилась прямая зависимость. Для ритейлеров этот коэффициент равен отношению скорректированной операционной прибыли (операционная прибыль плюс расходы на аренду помещения) к среднему вложенному капиталу (суммы инвестиций в имущество, оборудование, капитализированную аренду и расчеты с поставщиками). Чтобы рассчитать коэффициент, нужно учесть долгосрочный прогноз продаж магазина, операционные расходы, необходимый объем инвестиций и влияние нового магазина на продажи существующих.

Многие компании из нашего списка, включая Foot Locker, Home Depot, Kroger, Macy’s и McDonald’s, отслеживают коэффициент рентабельности инвестиций и ревностно следят, чтобы минимальная ставка доходности новых магазинов (минимальная доходность, которую должны приносить вложенные средства) была достаточно высокой.

Другие не смотрят на снижение рентабельности вложений в новые магазины, фокусируясь исключительно на росте прибыли. Это ошибочный путь. Финдиректор Macy’s Карен Хогет удивилась, когда конкурирующая фирма начала открывать магазины в тех местах, которые Macy’s отвергла. Выяснилось, что конкуренты брали в расчет ожидаемый рост доходов на акцию, а не доходность вложений. Новые магазины не оправдали ожиданий. «Мы были правы, — заметила Хогет. — Это были не лучшие места».

Кроме коэффициента рентабельности инвестиций, мы рекомендуем ритейлерам учитывать еще два важных параметра. Первый — доход на один магазин: общий доход сети, поделенный на количество магазинов. Второй — предполагаемый доход на новый магазин: разность между фактическим доходом сети и предполагаемым доходом всех существующих магазинов, который был бы получен, если бы не открылось ни одного нового, разделенная на количество новых магазинов. Чтобы рассчитать предполагаемый доход существующих магазинов, прибавьте к доходу за предыдущий год рост сопоставимых продаж (увеличение доходов в магазинах, открытых по крайней мере за 12 месяцев до начала текущего фискального года, отраженный в финансовой отчетности), а также оценку снижения выручки существующих магазинов из-за открытия новых — потерю, которой можно было избежать, если бы новые магазины не открылись. Walmart отслеживает эффект каннибализации и отражает его в отчетах.

Эти три показателя помогут вовремя приостановить открытие новых торговых точек. Если вы присутствуете в разных странах, делайте поправку на колебания валютных курсов или же вычисляйте показатели для каждой страны в местной валюте.

Способствуют ли поглощения росту?

Ритейлеры, стремящиеся повысить выручку, часто прибегают к поглощениям, хотя исследования показывают, что это редко дает желаемый результат. Неудивительно, что компании, которые росли быстрее рынка, подходили к приобретениям осторожнее, чем показавшие рост ниже среднего. При этом одни поглощения могут создавать большую стоимость, другие — меньшую.

Заполнение. Самыми удачными оказались поглощения, создававшие дополнительные возможности для покупателей или помогавшие заполнить области, прежде не охваченные компанией. Девять из 17 успешных ритейлеров использовали поглощения, чтобы расширить рынок. Dilard’s эффективно применила эту стратегию в Техасе, на Юго-Западе и Среднем Западе.

Диверсификация. Лишь четыре успешных ритейлера прибегли к поглощениям с целью диверсификации бизнеса, и большинство приобретений были в итоге отделены или закрыты. L Brands — одна из немногих, кому удалось удачно провести диверсификацию. Она приобрела Abercrombie & Fitch, Henry Bendel, Lane Bryant, Lerner Shoes и Victoria’s Secret.

Многим из тех, кто рос медленнее рынка, включая Nordstrom, the Gap, Finish Line, Bed Bath & Beyond, а также (совсем недавно) Walmart, диверсифицировать бизнес не удалось. Хотя публичных данных недостаточно, чтобы судить о причинах неудач, по-видимому, новые приобретения, даже если приносили прибыль, слишком сильно оттянули капитал и внимание руководства от основного бизнеса.

Географическая экспансия. Target и Walmart попытались прийти в Канаду и Германию, для чего купили местные сети. Обе попытки завершились провалом. Компании не учли, что поведение покупателей, законы конкуренции и госрегулирование здесь сильно отличаются от существующих в США, — это и стало главной причиной неудач.

Не открывайте новые магазины

Если вы контролируете все три показателя, то не упустите момент, с которого открытие новых магазинов будет только снижать общий доход и коэффициент рентабельности инвестиций. Когда торговая сеть достигает таких размеров, что большинство вариантов расширения (или даже все варианты) дают неприемлемый коэффициент рентабельности, — пора снизить темпы или вообще перестать открывать новые магазины.

Ритейлеры из обеих групп, участвовавших в исследовании, замедлили темпы открытия новых магазинов в период с 2000-го до 2011—2015 годов. Но у тех, чья совокупная акционерная прибыль оказалась выше рыночной, эти темпы были заметно ниже. Они добавляли лишь по 2% магазинов в год, в то время как ритейлеры с низкой прибылью — по 4,4% и более.

Нет нужды объяснять, как трудно остановиться тому, кто в течение нескольких десятилетий только и делал, что открывал новые магазины. Наверняка планированием и запуском торговых точек занимался целый отдел. Да и прочие сотрудники привыкли из года в год радоваться двузначным показателям; они боятся, что если рост остановится, то исчезнут и карьерные перспективы. Консультанты часто уговаривают руководство не пересматривать стратегию, а наоборот — удвоить усилия, чтобы возобновить рост. На этом этапе обычно совершаются поглощения, но они не спасают. (См. врезку «Способствуют ли поглощения росту?».) И гендиректор, который раньше говорил инвесторам о бурном развитии компании, беспокоится о том, как они отнесутся к смене повестки.

Все это ведет к тому, что лишь после долгого, мучительного периода отрицания ритейлеры признают, что рост подошел к концу и пора менять стратегию. Вполне вероятно, что многие из тех, чьи показатели низки, сейчас находятся как раз в стадии отрицания. Генеральный директор Walmart Даг Макмиллон в отчете за 2016 год отметил: «Мы растущая компания, просто очень крупная». Знаковое заявление — особенно с учетом того, что в 2015 финансовом году впервые в истории Walmart общая выручка компании снизилась.

Многие крупные ритейлеры проходили через непростой период отрицания. Рассмотрим еще два примера: McDonald’s и Home Depot.

В 1998 году сеть McDonald’s быстро и успешно развивалась, открывая все новые рестораны. В 1999-м рост начал замедляться, но компания продолжала идти прежним путем и даже приобретала другие ресторанные сети, хотя такая стратегия уменьшала доходы и рыночную стоимость. В 2003 году новый генеральный директор Джим Канталупо сменил курс. Он избавился от недавних приобретений, перестал открывать новые точки и сосредоточился на увеличении продаж существующих — за счет повышения качества обслуживания и уровня удовлетворенности клиентов. В следующие пять лет прибыль компании удвоилась, а рыночная стоимость увеличилась в четыре раза. (За период с середины 2012-го по январь 2015 года, когда главой был Дон Томпсон, показатели сети ухудшились, но теперь, похоже, она снова на верном пути.)

Похожая история случилась с Home Depot. Во времена основателей компании Артура Бланка и Берни Маркуса сеть открывала магазины один за другим и быстро стала вторым по величине ритейлером США. Право принимать решения перешло на уровень директоров магазинов, что привело к быстрому, хотя и несколько беспорядочному росту. Но после двух десятилетий совет директоров устал от хаоса — и поручил новому гендиректору Бобу Нарделли навести порядок. Вступив в должность, Нарделли продолжил активно увеличивать выручку, удвоив за шесть лет количество магазинов и создав (преимущественно за счет скупки других компаний) Home Depot Supply — отделение оптовой торговли, обслуживавшее в основном представителей компаний.

Пока на посту гендиректора был Нарделли (2001—2006), эффективность магазинов была ниже, чем у главного конкурента — Lowe’s. Если в сети Home Depot сопоставимые продажи росли в среднем на 1,4% за год, то в Lowe’s, где персонал был более квалифицированным, — на 4,6%. (Чтобы сократить издержки, Нарделли перевел часть специалистов на неполный рабочий день и уменьшил общее число сотрудников в магазинах.) В результате в этот период прибыль Lowe’s росла почти в два раза быстрее, чем у Home Depot, а котировки акций Lowe’s удвоились, в то время как у Home Depot они остались на прежнем уровне.

Стадия отрицания закончилась у Home Depot в начале 2007 года, когда гендиректором стал Фрэнк Блейк. С тех пор Home Depot демонстрировала потрясающие финансовые результаты. Блейк пересмотрел стратегию открытия новых торговых точек, хотя это было совсем непросто. Ему пришлось отказаться от магазинов, уже готовых начать работу, и списать активы — небывалое событие для компании, привыкшей к росту. Марк Холифилд, вице-президент Home Depot по поставкам и ассортименту, вспоминал: «Нам пришлось признать: мы уже не те, что прежде».

Повышайте продажи существующих магазинов

Откуда взяться росту прибыли, если вы больше не можете увеличивать выручку, открывая новые магазины? Нужно улучшить работу компании, чтобы поступления от существующих торговых точек росли быстрее, чем расходы.

Такой подход помог ритейлерам, показавшим более высокий рост, превзойти конкурентов. Хотя эти компании увеличивали число магазинов всего на 2% в год, сопоставимые продажи росли на 3,4%. А это значит, что среднегодовой рост продаж (составивший 4,7%) обеспечивали в основном существующие магазины (поскольку расходы росли на 0,4 процентных пункта меньше, чем продажи). Ритейлеры, которые росли медленнее рынка, показали прямо противоположный результат. Увеличение числа магазинов на 4,4% в год и сопоставимых продаж всего на 1,9% означает, что большую часть роста продаж (составившего 4,6%) обеспечили новые магазины, — и именно поэтому расходы выросли на 0,4 процентных пункта больше, чем доходы. Оптимизировав работу существующих магазинов, более успешные ритейлеры увеличивали операционную прибыль на 8% в год, в то время как менее успешные довольствовались 0,9%.

История сети Foot Locker, торгующей спортивной обувью, и ее конкурента — компании Finish Line — показывает, как важно не допускать ситуации, когда расходы растут быстрее, чем доходы. С 2011 по 2015 год продажи у Finish Line росли быстрее, чем у Foot Locker (9% в год против 8%), но в основном за счет открытия новых магазинов. Рост Foot Locker, напротив, обеспечивали существующие точки. В результате доходы Foot Locker увеличились на 1,8 процентных пункта больше, чем расходы, в то время как у Finish Line расходы повысились на 1,3 процентных пункта больше, чем доходы. Разница между темпами роста доходов и расходов кажется незначительной, но она существенна, когда речь идет об операционной прибыли около 10% (как это было у обеих компаний). Это полностью объясняет тот факт, что операционная прибыль Foot Locker росла со скоростью 23,6%, в то время как у Finish Line она снижалась со скоростью 4,6%.

Кен Хикс, который с 2009 по конец 2014 года был гендиректором, а потом (до мая 2015-го) председателем совета директоров Foot Locker, улучшал операционные показатели за счет эффективного использования недвижимости, оборотного капитала и кадров. Он считал, что оборотный капитал должен расти наполовину медленнее продаж, а рост контролируемых расходов — составлять 70% от роста доходов. Низкое или среднее увеличение продаж, по его словам, вполне позволяет добиться хорошей прибыли и подъема акций компании. При этом предполагается наличие хоть какого-то роста. Другими словами, нужна стратегия медленного роста, а не стагнации.

Есть много способов стимулировать продажи существующих магазинов. Остановимся на главных.

Недвижимость. Даже если не открывать новые магазины, отдел недвижимости не должен сидеть без дела: нужно закрывать неэффективные точки, расширять и модернизировать магазины в лучших местах и тщательно подбирать площадки на будущее. Под руководством Фрэнка Блейка и его преемника Крейга Минеара Home Deport обновила магазины и провела текущий ремонт. Foot Locker упорядочивала расположение торговых точек, закрывая убыточные и расширяя перспективные.

Аналитика. От того, может ли посетитель магазина приобрести нужный продукт за разумную цену, и от того, готов ли персонал ему помочь, зависит, совершит он покупку или уйдет с пустыми руками. Есть немало аналитических инструментов, помогающих понять, какой товар и в каком количестве должен быть в магазине, как назначать цену и сколько продавцов нужно в то или иное время.

Весьма успешно использовала аналитику сеть Kroger’s. В 2010 году она начала устанавливать инфракрасные датчики, отслеживающие вход покупателей в магазин. Это позволяет спрогнозировать на основании статистической модели, когда они подойдут к кассам, и определить, сколько касс открывать, чтобы людям не приходилось томиться в очереди. О времени ожидания покупателям и продавцам сообщает большой дисплей. После внедрения этой технологии среднее время в очереди сократилось с 4 минут до 26 секунд, и теперь обслуживанием довольно гораздо больше покупателей. Подобные инициативы помогают Kroger’s вот уже 50 кварталов подряд удерживать положительную динамику сопоставимых продаж.

Новые продукты. Стремясь повысить продажи, ритейлеры часто выводят на рынок новые продукты. Чтобы это принесло плоды, нужны четкие методы отбора и проверки возможных предложений. Home Depot создает продукты под своей маркой следующим образом. Вначале ритейлер определяет, какие из брендовых продуктов не пользуются спросом у покупателей, и изучает жалобы, чтобы понять, что нужно исправить. Затем он выпускает аналогичный продукт под собственной маркой — например, потолочные вентиляторы Hampton Bay, наборы инструментов Husky и унитазы Glacier Bay. В дальнейшем Home Depot постоянно совершенствует товары, повышая качество и снижая стоимость. Вместо того чтобы сократить расходы, что позволило бы увеличить валовую прибыль, ритейлер предлагает покупателям сэкономить, устанавливая низкие цены. Таким образом он увеличивает продажи и отнимает долю рынка у конкурентов. Если новый продукт получает низкие отметки в потребительском рейтинге или не может конкурировать с брендовым продуктом, Home Depot от него отказывается.

Персонал. Эффективность работы продавцов зависит от того, кого вы нанимаете, как проводите обучение, каким образом повышаете производительность и как расставляете сотрудников по отделам на протяжении дня.

Нанимайте правильных людей. Кен Хикс рассказывает, что каждый кандидат проходит онлайн-тест, определяющий, есть ли у него склонность к продажам и подходит ли ему корпоративная культура Foot Locker. Компания постоянно совершенствует тест, предлагая его сотрудникам, а потом сопоставляет результаты с производительностью труда. Оказалось, что люди, нанятые на работу после 2013 года (когда программа начала работать), продают больше и работают в компании дольше, чем те, кто не проходил тест. Foot Locker также оптимизирует производительность, назначая лучших продавцов в наиболее ответственные смены. Сеть L Brands, которая придерживается похожей стратегии, называет этот подход

«в бой идут только асы».

Подготовка сотрудников также чрезвычайно важна. Продавец, хорошо знающий товар, может значительно повысить процент посетителей, совершающих покупку. После того как компания Dillard’s начала проводить онлайн-тренинги для сотрудников, оказалось, что час обучения может увеличить темпы продаж на 5%.

Хороший способ сделать работу продавцов эффективнее — избавить их от бессмысленной рутины, чтобы они уделяли больше времени посетителям. Яркий пример — Foot Locker. В обувных магазинах продавцы постоянно отлучаются на склад, чтобы проверить наличие товара и вынести нужную пару для примерки. Это отнимает время, и многие нетерпеливые покупатели просто не дожидаются возвращения продавца. Решить проблему Foot Locker помогли сканеры-пистолеты, которые позволяют продавцам быстро узнать, есть ли нужный товар в ближайших магазинах сети. После внедрения новинки продажи выросли на 2%.

Macy’s также использует технологии для стимулирования продаж. «Умные примерочные» оснащаются планшетами, с помощью которых покупатель может заказать вещь другого размера, — продавцы тут же ее принесут.

Омниканальная стратегия. Наверно, многие традиционные ритейлеры были бы счастливы, если бы онлайн-шопинг никогда не был изобретен. Но есть немало тех, кто понимает: омниканальность увеличивает общий объем продаж, поскольку дает покупателям дополнительные возможности для сбора информации, совершения покупок и получения товаров.

Например, если позволить делать покупки через интернет и забирать их из магазинов, это повысит продажи не только в интернете, но и офлайн: приходя в магазин за заказом, покупатель часто покупет что-то еще. Ритейлерам тоже выгодно выполнять онлайн-заказы за счет имеющихся запасов — можно не снижать цены на товары, скопившиеся на складе, и не беспокоиться о вместимости распределительных центров в периоды сезонного роста покупательской активности.

Омниканальные ритейлеры могут поднять продажи, если уменьшат время доставки, оптимизировав дистрибуторскую сеть. Одна компания, открыв новый центр дистрибуции, сократила среднее время доставки онлайн-заказов

с семи дней до трех, что привело к повышению продаж в данном сегменте на 4%. Полученная благодаря этому валовая прибыль покрыла все издержки по созданию центра.

Этой тактики придерживается и Home Depot. Сеть недавно закрыла два старых центра выполнения заказов и открыла три новых. Расположение центров, стратегия хранения и операционные процессы были призваны сократить время доставки. Если ранее всем клиентам, вне зависимости от их местоположения, сообщалось, что заказ будет выполнен за 7—9 дней, то теперь интернет-магазин сообщает более точное время ожидания, которое может составить всего два дня. «Мы убедились, что скорость доставки влияет на продажи», — замечает Холифилд.

Ориентация на клиента. На продажи влияют и такие факторы, как политика возврата, возможность расплатиться картой и режим работы магазинов. С 2006 по 2011 год McDonald’s осуществила множество нововведений: отказалась от наличных как единственной формы оплаты, перевела часть ресторанов в круглосуточный режим и удвоила число окон для автомобилистов в самых загруженных местах. По оценке Боба Маршалла, бывшего вице-президента американского подразделения МсDonald’s, эти изменения привели к двузначному росту продаж.

Распределяйте капитал разумно

Зрелая торговая сеть, как правило, в состоянии выделить средства на улучшение работы магазинов. Главное, чтобы они шли на действительно разумные и перспективные начинания.

Следует разработать четкую процедуру выделения ресурсов, которая должна начинаться со сбора предложений. Для начала внимательно присмотритесь к бизнес-процессам, чтобы понять, что в них можно улучшить. Нет ничего зазорного в том, чтобы заимствовать идеи у конкурентов. В таких компаниях, как Macy’s и McDonald’s, есть специальные отделы, которые предлагают решения по оптимизации. У McDonald’s есть даже инновационный центр — там воссозданы производственные процессы и оборудование ресторана и можно оценить, как появление нового продукта скажется на времени обслуживания. По словам Боба Маршалла, это помогло успешно открыть кофейни McCafe в американских ресторанах в 2007—2008 годах, повысив продажи сети в США примерно на 5%.

Сформулировав идею, рассчитайте коэффициент рентабельности инвестиций для каждой инициативы и выделяйте средства только на те, эффект от которых превысит минимальную желаемую доходность. «То, чего вы не делаете, зачастую даже важнее того, что вы делаете», — замечает Хикс. Каждая инициатива должна пройти стадию пилотного проекта, прежде чем будет (или не будет) внедрена во всех магазинах сети. Поначалу сканеры-пистолеты применялись лишь в нескольких магазинах Foot Locker. Одновременно компания работала с Motorola над уменьшением стоимости сканера с $1200 до $300. Только когда технология была отработана, ее внедрили по всей сети.

В McDonald’s, когда гендиректором был Дон Томпсон, казалось, забыли о необходимости тщательно проверять инициативы. «Руководители носились с идеями и никак не могли отказаться от продуктов, не внушавших доверия по итогам тестов», — рассказывает Маршалл.

По мере того как внутренние улучшения с приемлемым коэффициентом рентабельности берут верх над искушением открыть побольше магазинов, стратегия расширения уступает место стратегии оптимизации. Но чтобы переход прошел безболезненно, ритейлеры должны четко донести суть происходящего до Уолл-стрит. Инвесторы любят тех, кто превосходит ожидания, и ненавидят тех, кто не оправдывает надежд. Зрелым компаниям стоит ставить целью умеренный рост годовых продаж, опираясь на коэффициент рентабельности инвестиций. Во времена Фрэнка Блейка Home Depot повышала целевые значения коэффициента рентабельности — от 15 до 24, а затем и до 35%. Компании удалось достичь этих показателей даже раньше намеченных сроков.

Но что, если средств у ритейлера больше, чем привлекательных возможностей для инвестиций? Создайте запас на черный день — торговле свойственна цикличность, и компании наверняка понадобятся средства на преодоление экономического спада. Оставшиеся деньги лучше всего раздать держателям акций в виде дивидендов или направить на обратный выкуп акций. Компании, растущие быстрее рынка, обычно так и поступают, повышая тем самым свою стоимость. Например, Home Depot решила ежегодно возвращать держателям акций по крайней мере половину свободных средств.

Маниакальное стремление к росту любой ценой — проблема капиталистической экономики. Хотя эта статья посвящена розничной торговле, мы надеемся, что и представители других секторов задумаются над тем, когда высокий рост во благо, а когда — наоборот.

Конечно, у компаний-аутсайдеров остаются шансы догнать и обогнать более успешных конкурентов. Мы лишь отмечаем, что переход от расширения бизнеса к оптимизации дается очень непросто. Зачастую он требует прихода нового генерального директора — того, кому не претит рутинная работа. Увы, мало кто из руководителей готов смириться с мыслью, что бурная молодость бизнеса осталась позади и пришло время остепениться.