Множество исследований говорит, что от 70 до 90% поглощений терпят неудачу. В качестве основного объяснения этого удручающего количества поражений называют проблемы интеграции двух вовлеченных сторон. Безусловно, это правда, но мой опыт показывает, что особенно серьезными проблемы интеграции могут оказаться в ситуациях, когда вы этого ожидаете меньше всего — в случаях поглощения ради близкой диверсификации, когда это «дополняющий» бизнес, в котором компания-покупатель достаточно хорошо разбирается. Мое наблюдение проиллюстрирует случай компании Quadrant.

Quadrant (название изменено) — публичная компания в бизнесе полиграфии с почти 4 тыс. сотрудников. Организация работает на национальном рынке, ее клиенты — компании и государственные ведомства, которые заказывают крупные тиражи брошюр, журналов, каталогов и маркетинговых материалов. С момента размещения акций компании на свободном рынке в 2008 году цена ее акций постепенно снижалась. В 2017 году курс составлял четверть от первоначального. Акционеры переживали и требовали от директоров решительных действий.

Диверсификация в помощь

В 2017 году совет директоров решил, что мерой противодействия падению может стать диверсификация через поглощение. По замыслу этот ход должен был нарастить объем услуг и увеличить доход. Совету директоров также необходимо было найти бизнес с более высокими показателями прибыльности.

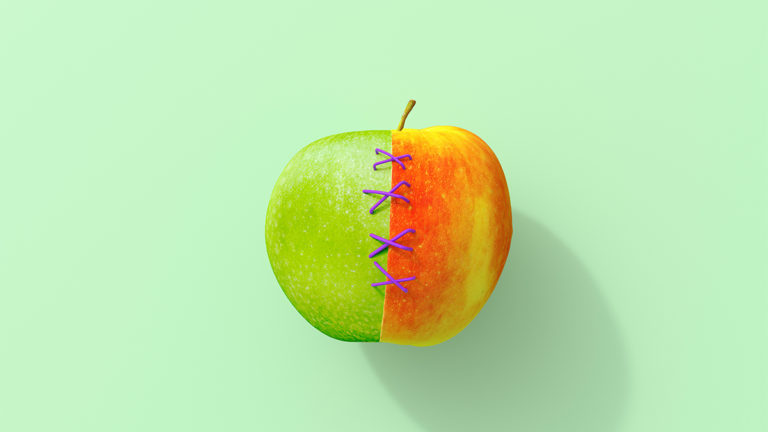

Но нужна была не просто диверсификация. Новое поглощение должно было быть «связанным». Совет директоров остановился на компании, специализирующейся на графическом дизайне. Они надеялись, что организации будут дополнять друг друга и что клиенты будут покупать и услуги печати, и услуги графического дизайна. Совет директоров ожидал, что две компании смогут продавать услуги клиентам друг друга. Подобный обмен клиентами был движущей мотивацией для поглощения.

К 2018 году стало ясно, что все идет не так гладко, как рассчитывал совет директоров. Как сказал генеральный директор Майк: «Мы столкнулись с проблемами интеграции двух организаций». В тот момент они попросили меня провести анализ стратегии, чтобы выяснить, что пошло не так. Теперь я могу вам сказать, что поглощение не увенчалось успехом, приобретенное предприятие было в конечном итоге продано, пополнив таким образом длинный список неудачных поглощений, упомянутых в деловых новостях.

Еще тогда, в 2018 году, когда я проводил анализ стратегии, судьба поглощения уже была ясна. Чтобы разобраться в сути проблемы, я провел три серии интервью. В первой серии участвовали пять членов совета директоров, во второй — девять руководителей высшего звена, в третьей — некоторые из ключевых клиентов. Интервью должны были выявить любые препятствия на пути компании и, в случае с клиентами, получить оценку вероятного успеха корпоративного объединения. Так что же пошло не так?

Зацикленность на интеграции

Позвольте мне начать с результатов моих интервью с пятью директорами. В ответ на вопрос «Каковы основные проблемы компании Quadrant?» слово «интеграция» прозвучало во всех пяти интервью. От успеха поглощения зависела репутация этих людей. Я получил ряд ответов на вопрос, как решить проблемы интеграции, среди них: «построить единую культуру, обеспечить единство мышления, быть превосходным в совместной работе, наладить перекрестные продажи, делиться клиентами, в кооперации использовать каналы обслуживания». Как лаконично сказал один директор: «Интеграция должна быть в центре нашего внимания. Мы уже потратили на это так много энергии».

Пятеро руководителей высшего звена, которые работали в головном офисе, также назвали интеграцию ключевой проблемой. На тот же вопрос четыре региональных менеджера, работавшие не в головном офисе, а буквально по всему свету, тоже отметили интеграцию как проблемную зону, но добавили к этому свои местные проблемы. К ним относились: «поиск сотрудников с профессиональными навыками, дополнительная бюрократия, необходимость отличаться от конкурентов, сокращение прибыли и удержание персонала».

Из этого и других вопросов было понятно, что первостепенной задачей было сделать так, чтобы приобретенная компания прижилась на новом месте. Также было видно, что чем выше должность респондента, тем больше его волновала эта проблема. У всех были большие надежды, что покупка оправдает себя. Однако нужно отметить, что у высшего руководства и совета директоров эта надежда была сопряжена с серьезной тревогой.

Что думали об этом клиенты?

Окончательными арбитрами успеха поглощения были, конечно же, клиенты. Директора и менеджеры с нетерпением ожидали результатов их интервью. Они не могли дождаться, чтобы услышать, что же думают их клиенты.

Мы решили взять интервью у десяти ключевых клиентов — представителей разных типов покупателей — и предложили руководству Quadrant предложить, с кем именно из заказчиков стоит побеседовать. Каждый из опрашиваемых играл ключевую роль в ситуации выбора поставщика, принимая решение в пользу компании Quadrant или в пользу ее конкурента.

В то время как слово «тревога» лучше всего описывает эмоции совета директоров и высшего менеджмента Quadrant, когда речь заходит о перекрестных продажах услуг печати и графического дизайна, эмоции клиентов лучше всего характеризует слово «незаинтересованность». Некоторым клиентам нужна была только одна из двух предлагаемых услуг. Другие не видели логики и преимуществ в сочетании обеих услуг. Например, клиент, работающий на общенациональном рынке, оставил такой комментарий: «В каждом штате офис работает по-своему, принимая собственные решения». А его заключительный вывод был таков: «Меня нужно убедить. Кто-то должен поговорить с клиентами».

Очевидно, что клиенты Quadrant не оценили по достоинству решение об изменении бизнес-модели компании. В то время как в переговорной комнате топ-менеджмента и в головах директоров взаимное дополнение выглядело великолепно, клиенты просто не понимали и не видели этого. Надежды совета директоров разбились о холодную коммерческую реальность финансовых результатов клиентов.

Остерегайтесь связанной диверсификации

Корпоративные поглощения бывают трех видов: внутри отрасли, связанные и не связанные с основным видом деятельности. Компания Quadrant уже совершала поглощения внутри своей индустрии в прошлом, когда покупала другие типографские предприятия. Интеграция с ними имела первостепенное значение и требовала изменений в системах и нового брендинга, но в целом эти поглощения прошли хорошо.

На другом конце классификации находится несвязанная диверсификация. В этой форме поглощения приобретенная фирма работает в отрасли, отличной от отрасли покупателя. Потребность в интеграции в так называемой «модели конгломерата» относительно невелика. В качестве примера можно привести австралийский конгломерат Wesfarmers, объединяющий компании из самых разных отраслей, в том числе предприятия по производству оборудования, супермаркеты и магазины одежды. Каждая компания работает автономно.

И, наконец, есть связанная диверсификация, ненадежная смесь двух других форм, которая представляет собой особый риск. Менеджмент обязан принять двойной вызов. Безусловно, интеграция двух предприятий представляет проблему, но эта форма поглощения также требует и изменения бизнес-модели, которое затронет и компанию-покупателя, и приобретенную компанию. Это необходимо вот по какой причине: если вы хотите, чтобы заказчики каждой из них изменили свое покупательское поведение, они должны увидеть ценность в новом расширенном предложении. Случай Quadrant не был таковым, ведь клиенты просто не видели смысла в объединенном заказе.

В конце 2019 года поглощение было свернуто, а затем актив продали. Цена акций упала до менее чем одной десятой от цены размещения. Из трех приглашенных директоров два ушли в отставку. Среди них был и председатель совета директоров. Роковая ошибка компании заключалась в том, что у руководства было неправильное представление о потребностях своих клиентов, вследствие чего бизнес-модель обернулась крахом.

В следующий раз, когда у вас возникнет соблазн провести связанную диверсификацию, сравните свой взгляд «изнутри-наружу» со взглядами «снаружи-внутрь» своих клиентов. Встаньте из-за своего рабочего стола и пообщайтесь с ними. Проверьте свою гипотезу, ведь это всего лишь гипотеза, которая может разрушена суровой реальностью мира клиентов. Вы сможете сэкономить много денег и избежать проблем.

Об авторе. Грэм Кенни (Graham Kenny) — генеральный директор компании Strategic Factors, признанный эксперт в области стратегии, помогает менеджерам, руководителям и советам директоров создавать успешные организации в частном, государственном и некоммерческом секторах.