Большинство компаний, оценивая влияние кризиса, вызванного COVID-19, и планируя дальнейшие шаги, могут увидеть возможность совершить несколько желанных приобретений.

Бизнес анализирует (или должен анализировать) свои списки потенциальных объектов поглощения. И нужно быть готовыми действовать, поскольку есть вероятность, что размеры премий на рынке снизятся, а активы, которые компаниям до сих пор не хотелось продавать, окажутся доступными для покупки.

Но если можно судить по прошлому опыту, возможность для слияний и поглощений на максимально выгодных условиях будет существовать относительно недолго.

Учимся на опыте мирового финансового кризиса

Ситуация, сложившаяся в связи с мировым финансовым кризисом конца 2007 — начала 2009 года, показывает, что компании, совершившие существенные поглощения во время экономического спада, показывают более высокие результаты в сравнении с теми, которые этого не сделали.

Есть некоторые оговорки. Мировой финансовый кризис был, как видно из его названия, кризисом финансовым и фактически не вышел за пределы таких отраслей, как финансовые услуги и недвижимость. Правительствам пришлось оказывать помощь банкам, так как многие компании оказались перегружены долгами. Потребители разорялись, потому что цена жилья резко упала, и в какой-то момент некоторые заемщики оказались должны банку больше, чем стоила их заложенная по ипотеке недвижимость.

В 2020 году оказалась парализована почти вся сфера обслуживания, и безработица достигла гораздо более высокого уровня. Кризис, вызванный COVID-19, прежде всего, медицинский, и, вероятно, именно динамика заболеваемости будет ключевым фактором, определяющим продолжительность спада, а значит и параметры оптимального окна для слияний и поглощений. И все же мировой финансовый кризис — наиболее показательный современный пример, который нам следует рассмотреть, чтобы понять, как будет выглядеть восстановление экономики с точки зрения слияний и поглощений.

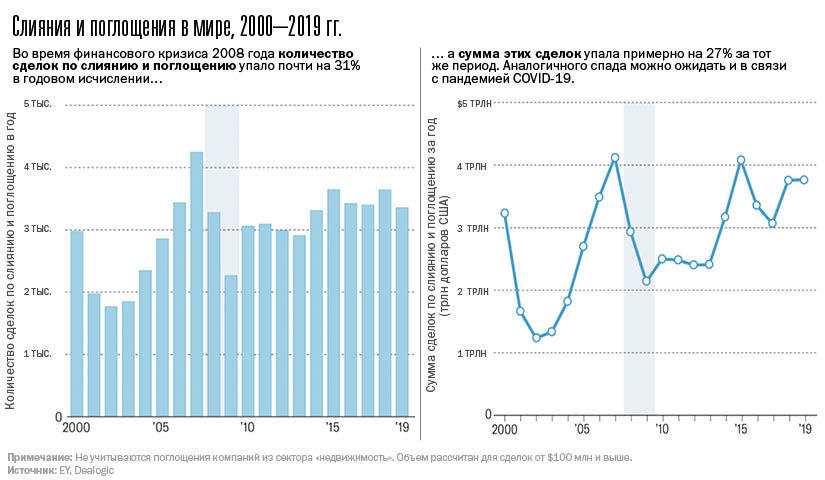

В сегменте сделок подъем, начавшийся в 2009 году, был явственно U-образным: понадобилось более пяти лет, чтобы объем сделок дорос до среднего докризисного уровня, а сумма сделок до конца так и не восстановилась.

История с мультипликаторами сделок, которые рассчитываются как соотношение стоимости предприятия и EBITDA (или прибыли до уплаты налогов, процентов, износа и амортизации) была несколько иной. Их восстановление было гораздо ближе к V-образному. Мультипликаторы сделок, за три года до кризиса составлявшие в среднем 10,8, упали до уровня 6,5 в 2009 году, а в 2019 году вернулись на средний уровень за 10 лет — 11,6.

Таким образом, опыт прошлого показывает, что по окончании коронавирусного кризиса окно возможностей для слияний и поглощений откроется на относительно короткое время. Совершить сделки успеют те компании, которые в достаточной степени обеспечены ликвидностью и толерантны к риску и за счет этого смогут действовать быстро. Кроме того, успеха достигнут те, кто заранее будет готов к активным шагам.

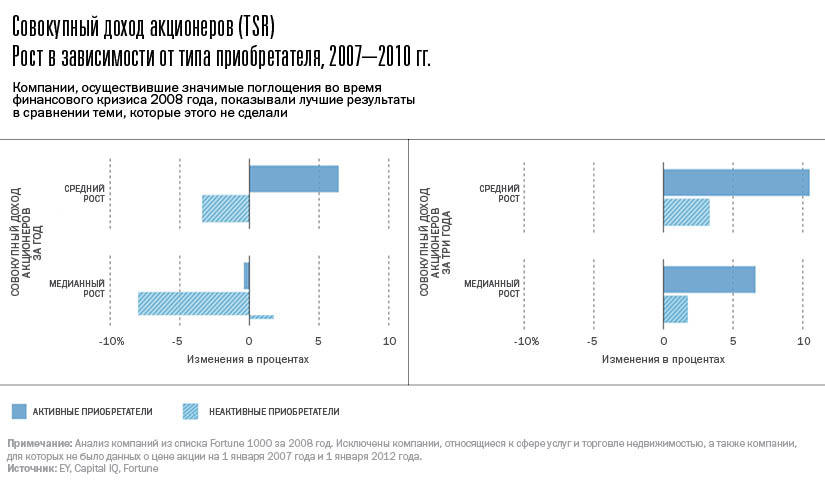

Активные приобретатели могут добиваться более высоких результатов

Прежде чем анализировать эти данные, нужно сделать некоторые оговорки.

Во-первых, в мире слияний и поглощений никогда не будет настоящего эталона, с которым можно было бы сопоставлять показатели. Фирма либо совершает сделку, либо нет. Кроме того, результаты компании, оцениваемые по совокупному доходу акционеров (TSR), складываются по итогам основной операционной и прочей направленной на развитие бизнеса деятельности, которые невозможно полностью отделить друг от друга.

С учетом вышесказанного мы все-таки можем прийти к следующим выводам.

Компании из числа активных приобретателей, которые совершили поглощения на сумму, составляющую не менее 10% их рыночной капитализации, получили с января 2007 по январь 2008 года средний рост TSR на уровне 6,4%, тогда как для менее активных приобретателей он составил -3,4%. (см. рис. ниже). Похожая разница отмечена для медианной TSR.

Эта тенденция сохранялась в период с января 2007 года по январь 2010 года включительно, когда TSR для активных приобретателей составил 10,5%, а для менее активных компаний — всего 3,3%.

TSR активных приобретателей с хорошим состоянием ликвидности (с соотношением наличных денег и краткосрочных инвестиций к доходу не менее 7% в 2007 году) возрос в среднем на 5%, тогда как у других компаний — на 1,7% за период с января 2007 года по январь 2010 года включительно. Этот разрыв сохраняется в долгосрочном периоде (пять лет): рост TSR активных приобретателей в среднем составляет 16,9%, а других компаний — 4,9%.

Активное заключение сделок — возможно, лучший способ избавиться от избытка ликвидности

Компании, имеющие избыток ликвидности, могут столкнуться с тем, что акционеры и советы директоров будут действовать консервативно. В частности, выкуп собственных акций и, возможно, выплата дивидендов могут ограничиваться несколько лет подряд, и компаниям придется держать большое количество денежных средств. Эти факторы означают, что невовлеченные в оборот средства необходимо использовать для генерирования долгосрочной акционерной прибыли.

В то же время правительства и регулирующие структуры, заботясь о состоянии экономики и сохранении рабочих мест, могут быть гораздо терпимее к крупным поглощениям во многих отраслях.

Анализ, проведенный EY, показывает, что пора рассматривать возможности для слияний и поглощений и быть готовыми действовать. Генеральным директорам и директорам по финансам, стратегии, корпоративному развитию нужно стратегически осмыслить «новую норму» и понимать, какие поглощения будут благоприятны для их нынешних бизнес-моделей. В процессе заключения сделки есть несколько этапов, которые больше не будут протекать как обычно, особенно в период социального дистанцирования. Компаниям, подумывающим о слияниях и поглощениях, нужно осмыслить некоторые особенности заключения сделок в условиях новой нормы. Вот некоторые из них:

Экспертиза сделки. Хотя большую часть финансово-правовой экспертизы сделки можно провести удаленно, сейчас это может занять больше времени. Проверки, требующие посещения производственных помещений, например, заводов, гораздо труднее осуществить по видеосвязи. Советы директоров также могут не соглашаться утвердить без посещения поглощаемого предприятия проекты с большим объемом активов или имеющие большое значение для операционной деятельности. Важнее, чем раньше, сейчас и проверка финансовой устойчивости и прогнозирование ожидаемых денежных потоков на срок от 12 до 24 месяцев. Кроме того, ввиду все возрастающей зависимости от технологического оснащения все больше внимания будет уделяться проверкам информационной безопасности (а именно, оценке уязвимости ИТ-систем потенциального объекта поглощения).

Моделирование синергии. Моделировать синергию нужно будет с учетом «новой нормы». В частности, устойчивые цепи поставок, в отличие эффективных цепей поставок, предполагают определенную избыточность, то есть они дороже и менее приспособлены для урезания затрат и обеспечения синергии.

Бизнес-модели. Вероятно, что бизнес-модели изменятся в соответствии с нашей «новой нормой», и не только очевидным образом. Например, тот новый напиток из чайного гриба, несмотря на хайп, поднятый вокруг него в социальных сетях, может и не попасть на полки обновленных магазинов, когда продуктовые сети снова начнут ставить зарекомендовавшие себя бренды и резервные запасы выше новых актуальных продуктов.

Интеграция после поглощения. Большое значение в нынешней ситуации будут иметь настроения в команде и поддержание вовлеченности сотрудников, если учесть, что многие будут озабочены сохранением своих рабочих мест. Поэтому убедить их потратить свою энергию на введение в курс дела новичков, присоединившихся к коллективу в связи с поглощением, может быть непросто. Хотя немалую часть интеграционных мероприятий можно провести удаленно, многое применительно к организационной культуре и управлению изменениями может быть трудно осуществить по видеосвязи. Забота об отсутствии сверхурочной работы, обеспечение разумного графика интеграционных встреч и организация уместных мероприятий для налаживания контактов между старыми и новыми сотрудниками (например, виртуальных «счастливых часов») — вот лишь несколько возможных способов упростить интеграцию в контексте удаленной работы.

Слияния и поглощения требуют очень четкого понимания сценариев, по которым потенциальные объекты сделки будут восстанавливаться после COVID-19, в дополнение к оценке истинного состояния ликвидности в этих компаниях, а также их краткосрочных потребностей, относящихся к капиталовложениям и подобным сферам.

Отдельная благодарность Рахулу Агравалу, Манви Гупта, Баниприт Каур и Вайшали Мадаан за их вклад в эту статью.

Об авторе

Брайан Солсберг (Brian Salsberg) — начальник международного направления по приобретению и интегрированию активов консалтинговой компании EY. Занимается в EY комплексным управлением, слияниями и поглощениями в разных секторах экономики. Имеет опыт непосредственной работы с генеральными директорами, руководителями, советами директоров на всех уровнях стратегического планирования, экспертизы компаний, корпоративного развития, слияний и поглощений.