Все истории об инвестиционных ошибках делятся на два типа. Первый: инвестор недооценил представившуюся возможность и упустил «большую рыбу». Вспомните, например, как Blockbuster отказался купить Netflix. Второй: инвестор переоценил возможности актива. Вспомните, как Эдди Ламперт купил Sears за $11 млрд, а через десять лет компания обанкротилась.

Казалось бы, мы должны уметь лучше определять потенциальный размер выгоды. Но как бы не так. Одна инвестиционная организация обратилась к известной консалтинговой фирме с просьбой оценить потенциал своей портфельной компании. Фирма пришла к выводу, что бизнес уже реализовал половину своих рыночных возможностей. На следующий же год портфельная компания выросла вдвое и продолжила расти дальше. Инвесторы решили проконсультироваться с кем-нибудь еще. Обсудив вопрос с суперпотребителями (самыми преданными и прозорливыми покупателями, приносящими больше всего денег), они поняли, что компания не просто представила новый продукт, она создала новую категорию продуктов. А это значило, что она реализовала лишь небольшую долю своего потенциала. В портфеле инвестиционной организации было нечто очень ценное.

В основе проблем недооценки и переоценки возможностей лежат несколько распространенных ошибок. Первая — предвзятость подтверждения (склонность подтверждать свою точку зрения — прим. ред.), когнитивное искажение, от которого не в силах избавиться большинство экспертов. Вторая и третья ошибки связаны с сугубо математическим взглядом на вопрос. Чтобы размер прогнозируемой выгоды не был слишком низким, необходимо учитывать лояльность и расположенность покупателей. А чтобы оценка не была слишком высокой, нельзя пренебрегать практической стороной вопроса (за счет чего вы на самом деле будете получать выгоду?).

Ошибка предвзятости подтверждения возникает из самого распространенного подхода к оценке актива — поиска схожего примера для выстраивания аналогии. Инвестиционные банкиры любят такие примеры, потому что они позволяют быстро определить потенциальный коэффициент EBITDA исходя из заключенных ранее сделок. Похожим методом пользуются агенты по недвижимости, оценивая ваш дом перед продажей. Но что делать, если в качестве примера агент использует небольшой коттедж, а вы продаете роскошный особняк, пусть и в том же районе? При оценке бизнеса это происходит гораздо чаще, чем можно было бы предположить. Особенно часто — с компаниями, которые предлагают по-настоящему прорывные решения или стирают границы между категориями продуктов.

Ошибке предвзятости подтверждения подвержены и руководители. Некоторые из них склонны пренебрегать потенциалом компании — и не только потому, что большинство приобретенных бизнесов не приносят прибыль, но и потому что им придется интегрировать новую компанию и обеспечивать достижение обещанных результатов. Другие руководители переоценивают возможности компании, поскольку хотят ускорить темпы роста своей организации или заботятся о своем наследии. Этим, судя по всему, руководствовался Джеффри Иммельт, покупая компанию Alstom.

Вторая ошибка связана с неадекватным восприятием покупательских стимулов, что часто приводит к слишком низкой оценке размера потенциального выигрыша.

Рассмотрим следующий пример: компания Rogaine имела бы гораздо больший успех, если бы запустила линию продуктов для профилактики истончения волос у женщин вместо средства от мужского облысения. И вот почему: покупатели-женщины с большим энтузиазмом приобретают продукты для волос, они более склонны придерживаться строгого ежедневного режима по уходу и гораздо острее реагируют на проблему поредения и выпадения волос.

Другой пример — средство от обезвоживания для младенцев Pedialyte. Не так давно его производитель наконец признал, что взрослые используют его, чтобы лечить похмелье. Pedialyte был выпущен на рынок в 1966 году, и взрослые десятилетиями использовали его не по прямому назначению, и лишь недавно компания начала использовать это в маркетинге и адекватно оценивать свое место на рынке.

Еще один способ ошибочно оценить покупательские стимулы — относиться ко всему с точки зрения подхода «проблема-решение», рационального, но не учитывающего эмоции и потребительские симпатии. Взять, к примеру, стартап Insomnisolv, разрабатывавший электронное устройство для сна, которое, согласно результатам клинических испытаний, помогает потребителям засыпать на 40% быстрее и спать на 30% дольше. Компания поняла, что их общий объем целевого рынка может быть намного больше, если они сменят подход «проблема-решение» (который интересен 11% американцев с серьезными проблемами со сном) на парадигму «выгода-улучшение» (близкую 26% потребителей, которые любят спать и хотели бы делать это еще больше).

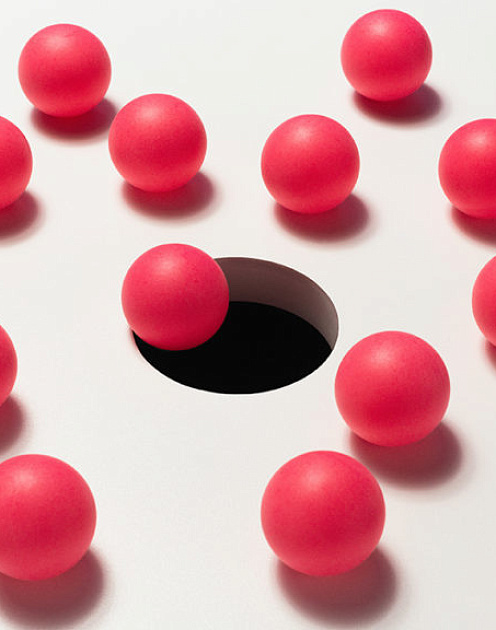

Третья ошибка связана с недостаточным вниманием к практической стороне вопроса, то есть к тому, что именно нужно сделать, чтобы добиться прогнозируемой выгоды. Если вы не знаете, как на практике добиться желаемых показателей, скорее всего, это недостижимая цель. Вместо того, чтобы фокусироваться на финальной сумме, уделите внимание форме S-образной кривой новой категории (то есть темпам роста и жизненному циклу компаний) и вашему месту на ней. Все S-образные кривые отличаются друг от друга, но имеют одни и те же стадии: а) медленный рост на начальном этапе; б) период стремительного роста; в) последующее замедление роста или спад. Чрезмерное инвестирование на начальном этапе сопряжено с самым большим риском. На этой стадии вы должны раздувать пламя аккуратно, чтобы случайно его не потушить. На третьем же этапе никакие вложения в маркетинг не помогут вернуться к былому росту. Аналогичным образом, недостаточное инвестирование — главная ошибка на стадии стремительного роста.

Непростительное упущение — не использовать информацию об S-образной кривой, находящуюся прямо под носом компании. Реальность такова, что на уровне местного рынка может существовать несколько таких кривых. Воспользуйтесь тем, что мы называем «Супер-гео» анализом, чтобы оценить эффективность своего присутствия на местных рынках. Возьмите данные о продажах и отгрузках вашей компании на максимально детальном, локальном уровне и конвертируйте их в показатели на душу населения.

Данные по S-образным кривым могут сильно разниться на уровне города или даже округа. Руководители компаний в сферах с низким уровнем проникновения на общенациональный рынок очень удивляются, когда видят, что тот же бизнес приносит большой доход на местном рынке. Другие лидеры пугаются, когда видят, что, несмотря на рост в общенациональном масштабе, на ключевых местных рынках наблюдается снижение показателей. Пожалуй, это наименее используемая и наиболее надежная фактологическая база, поскольку анализ S-образной кривой дает не теоретические проекции, а вполне реальные данные.

В основе всех трех ошибок лежит фактор узкой специализации. Любой эксперт рискует тем, что он не сможет абстрагироваться от своего мнения. Лишь немногие из нас обладают достаточной экспертизой сразу в нескольких необходимых дисциплинах. Чтобы адекватно оценить размер выигрыша, необходимы три «объектива»: микроскоп (знание потребительских пристрастий и процесса реализации, «Супер-гео» анализ), телескоп (понимание широты отрасли, опыт стратегического планирования) и зеркало (отказ от предвзятости подтверждения).

Чтобы избежать предвзятости подтверждения, вам понадобится обширный опыт стратегического планирования и ведения бизнеса в отрасли. Для устранения второй ошибки нужен обширный опыт работы с потребителями. С третьей ошибкой поможет справиться опыт в области реализации проектов. Консультанты и банкиры, которые часто оценивают потенциал приобретенных компаний, обычно имеют относительно небольшой опыт работы с потребителями и практической реализации проектов, в связи с чем их оценки часто оказываются неверны.

Ключ к успеху — отдавать себе отчет в собственных предубеждениях и недостатке навыков, а также собрать команду, которая компенсировала бы эти пробелы.