В 2016 году крупнейшей в мире платформой райдшеринга стала Didi. В одном только Китае на ее долю приходится 25 млн поездок в день — это больше, чем у всех подобных компаний, вместе взятых. Такого успеха удалось добиться благодаря слиянию в 2015 году с другим китайским гигантом, Kuaidi, и вытеснению с внутреннего рынка Uber в результате жесткой и затратной конкурентной борьбы. Одолев соперников, Didi начала постепенно наращивать прибыль за счет сокращения льгот для водителей и пассажиров.

ИДЕЯ КОРОТКО

Проблема: цифровой платформе легко масштабироваться, но трудно удержать лидерство.

Причина: масштабируемость, прибыльность и устойчивость сетей определяются пятью основными факторами.

Открытие: анализ этих факторов поможет предпринимателям и инвесторам оценить долгосрочные перспективы платформы.

Но не успела платформа добиться рентабельности, как в начале 2018 года Meituan, крупный поставщик услуг «онлайна для офлайна» (доставка еды, бронирование жилья и билетов в кино), запустил в Шанхае свой сервис для совместных поездок. Компания не взимала с водителей комиссию за первые три месяца работы на платформе, а затем брала лишь 8% от выручки, в то время как Didi требовала 20%. Водители и пассажиры стали массово уходить к конкуренту. Уже в апреле Didi приняла ответные меры и зашла на рынок доставки еды в городе Уси близ Шанхая. Началась затратная ценовая война: из-за субсидирования услуг обеими компаниями еду клиентам доставляли почти бесплатно. Это был тяжелый удар по прибыльности Didi.

Но платформе пришлось отражать и другие атаки. В марте 2018 года в городах Чэнду и Ухань заработал сервис поиска попутчиков от Gaode Map — крупнейшего навигатора страны, детища Alibaba. Новая система вообще не брала денег с водителей, а в июле стала предлагать пассажирам самим выбирать, на какой из нескольких платформ делать заказ. В апреле того же года крупнейший в КНР сервис онлайн-бронирования путешествий Ctrip объявил о получении лицензии на предоставление услуг поиска попутчиков по всей стране.

Почему Didi, несмотря на невероятные масштабы ее работы, не удалось пресечь конкуренцию? Почему, вопреки прогнозам аналитиков, компания не захватила весь рынок? Почему вообще одни платформенные компании (Alibaba, Facebook*, Airbnb) процветают, в то время как у других (Uber, Didi, Meituan) деньги утекают сквозь пальцы? Что позволяет цифровым платформам отражать атаки конкурентов и наращивать прибыль?

Чтобы ответить на эти вопросы, необходимо разобраться в особенностях сетей, с которыми работает платформа. Рост и устойчивость платформенных компаний (и цифровые операционные модели в целом) зависят от особых факторов — отличных от тех, что влияют на традиционные фирмы. Например, стоимость обслуживания цифровой сетью каждого нового пользователя, как правило, пренебрежимо мала, и это позволяет легко масштабировать бизнес. А поскольку в компаниях, основанных на сетях, операционные трудности ложатся на плечи поставщиков услуг (или автоматизируются), проблемы с ростом и созданием стоимости редко бывают вызваны человеческим или организационным фактором. Это еще одно важное отличие от традиционных моделей. По большому счету, сотрудники цифровой сетевой компании не поставляют ни продукты, ни услуги: они лишь разрабатывают и поддерживают автоматизированные и алгоритмизированные операции. Конкурентоспособность здесь определяется не столько внутренними факторами на уровне организации, сколько взаимодействием между платформой и сетью, с которой она работает. Иными словами, в рамках цифровой экономики долгосрочный успех продукта или услуги во многом зависит от внутреннего состояния, положения на рынке и обороноспособности их экосистемы.

Как показала история Didi, масштабировать цифровую платформу гораздо проще, чем впоследствии удержать лидерство на рынке. Ведь теми преимуществами, которые позволили ей выстрелить, могут воспользоваться и конкуренты, и новички рынка. Успех или неудача той или иной платформы зависит от того, как компания управляет пятью главными свойствами сетей: сетевыми эффектами, кластеризацией, риском отказа от посредников, уязвимостью ко множественным подключениям и возможностью объединения сетей.

Все знают, как важны сетевые эффекты. Экономисты давно выяснили, что цифровые платформы вроде Facebook* извлекают выгоду из «прямых» сетевых эффектов: чем больше у вас друзей в этой сети, тем активнее вы будете добавлять новых, основываясь на связях ваших друзей. Facebook* использует и «косвенные» сетевые эффекты: две разные группы участников сети — пользователи и разработчики приложений — постепенно привлекают в нее друг друга. По тому же принципу развивается Uber: чем больше водителей, тем больше пассажиров, и наоборот.

Менее известен тот факт, что сетевые эффекты могут обладать разной силой, влияющей на создание ценности и извлечение прибыли. При сильном сетевом эффекте ценность, создаваемая платформой, резко возрастает с увеличением числа участников. Например, с ростом количества пользователей Facebook* в соцсети появляется больше разнообразного и интересного контента. С другой стороны, как показало наше исследование, в сфере игровых консолей наблюдаются только слабые сетевые эффекты: эта отрасль сильно зависит от игр-бестселлеров, и для успеха платформе требуется относительно немного хитов. Для продаж игровых приставок важен не столько широкий ассортимент, сколько правильный подбор игр. Он позволяет отвоевать существенную долю рынка даже игроку с ограниченными техническими возможностями (но хорошей командой по развитию бизнеса). Это объясняет, например, почему новая консоль Xbox, представленная Microsoft в 2001 году, пошатнула позиции доминировавшей тогда на рынке PlayStation 2 от Sony и почему обе они с тех пор идут ноздря в ноздрю, поочередно вырываясь вперед.

Что еще важнее, сила сетевого эффекта может со временем меняться. Классический пример — Windows. В 1990-х, в эпоху расцвета персональных компьютеров, большинство приложений были клиентскими (то есть работали непосредственно на ПК). Сетевые эффекты ПО того времени были сильны: с ростом числа разработчиков приложений для Windows (в момент пика их было около 6 млн) ценность этой ОС серьезно увеличивалась. К концу 1990-х Windows считалась неоспоримым лидером среди платформ. Однако с появлением интернет-приложений, работавших на разных ОС, сетевые эффекты Windows ослабли и порог входа на рынок снизился, что позволило ОС от Android, Chrome и iOS укрепить позиции и в ПК, и в планшетах. В середине 2000-х начался расцвет устройств Mac, и к концу десятилетия их продажи выросли в четыре раза. Такой поворот событий показывает: с угасанием сетевых эффектов ослабевает и положение на рынке.

Впрочем, сетевые эффекты можно усилить. Так, Amazon постепенно встроила в свою бизнес-модель сразу несколько типов эффектов. Поначалу ее система отзывов вызывала прямой эффект: чем больше отзывов о разных товарах появлялось на сайте, тем чаще пользователи заходили на сайт, чтобы прочитать их и написать свои. Затем возникли и косвенные эффекты: когда Amazon открыла площадку для сторонних продавцов, с ростом их числа становилось все больше покупателей — а за покупателями приходили новые продавцы. Тем временем система рекомендаций Amazon, предлагающая товары исходя из предыдущих покупок пользователя, постоянно обучалась на предпочтениях потребителей и усиливала эффект от масштабирования компании. Чем больше людей пользуется сайтом, тем более точные рекомендации дает им Amazon. Эффекты обучения обычно не относят к сетевым, но работают они во многом так же, как прямые сетевые, воздвигая барьеры для входа конкурентов на рынок.

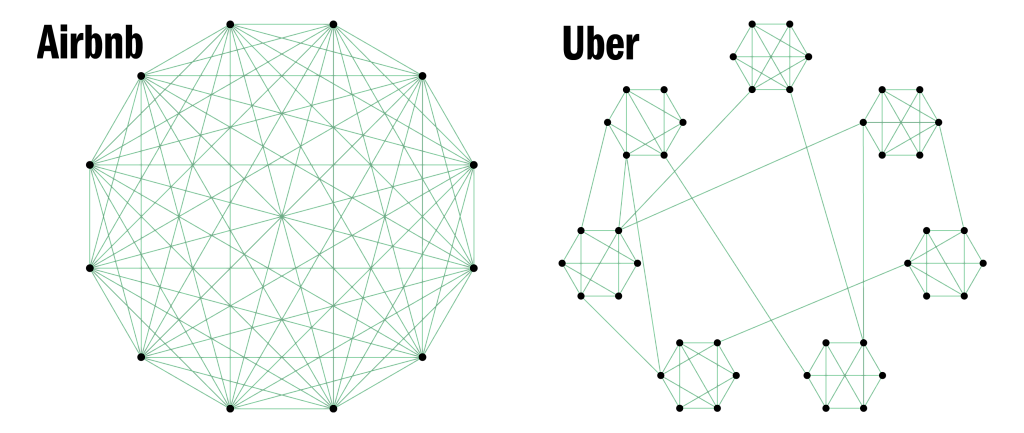

Исследование, проведенное нами совместно с Синьсинь Ли из Университета Коннектикута и Эхсаном Валави, докторантом Гарвардской школы бизнеса, показало: способность платформы поддерживать устойчивое масштабирование зависит от структуры ее сети. Чем больше сеть фрагментирована на локальные кластеры и чем более изолированы они друг от друга, тем уязвимее компания. Рассмотрим пример Uber. Водителей в Бостоне волнует лишь число пассажиров в этом городе; пассажирам из Бостона важно, чтобы именно здесь было достаточно водителей. Никого из них (кроме заядлых путешественников) не заботит, сколько водителей и пассажиров, скажем, в Сан-Франциско. Тем проще другому сервису райдшеринга отвоевать крупную долю локального рынка — например, за счет более низких цен. Так и происходит: если на уровне страны компании противостоит Lyft, то на региональном уровне с ней конкурируют местные фирмы (в Нью-Йорке, например, это Juno и Via, а также локальные службы такси). Didi тоже сталкивается в ряде городов с ожесточенной конкуренцией.

Теперь сравним рынки Uber и Airbnb. Туристам не важно, сколько людей сдает жилье через Airbnb в их родном городе: напротив, их интересуют только те города, куда они едут. А значит, в этом случае вся сеть представляет собой, по сути, один большой кластер. Тот, кто решит составить реальную конкуренцию Airbnb, должен будет охватить сразу весь рынок на глобальном уровне и обеспечить своему бренду повсеместную узнаваемость, чтобы привлечь критическую массу туристов и владельцев жилья. Таким образом, захват рынка, где работает Airbnb, обойдется намного дороже.

Усилить сеть можно путем создания глобальных кластеров на основе локальных. Например, сайтом тематических объявлений Craigslist чаще всего пользуются локальные потребители и поставщики товаров и услуг, но объявления о сдаче жилья и вакансиях привлекают к нему и пользователей из других регионов. Социальные игры Facebook* (такие, как FarmVille) помогают выстроить связи между незнакомыми людьми, что делает пользовательскую сеть еще более плотной, глобальной, интегрированной и более обороноспособной. И Facebook*, и популярный в Китае сервис WeChat повышают ценность своих сетей, побуждая популярные бренды и известных людей создавать в них общедоступные аккаунты, делать публикации и общаться с пользователями.

КАКАЯ СЕТЕВАЯ СТРУКТУРА ПРОЧНЕЕ?

Некоторые цифровые сети фрагментированы на локальные кластеры пользователей: например, в сети Uber водители и пассажиры редко контактируют с участниками сети из других городов. Другие сети глобальны: так, в Airbnb гости общаются с хозяевами со всего мира.

Платформы с глобальными сетями менее уязвимы для конкурентов: новичкам трудно сразу выйти на мировой уровень.

Риск отказа от посредников

Дезинтермедиация, или отказ от посредников, в результате чего участники сети начинают общаться напрямую, а не через платформу, может стать серьезной проблемой для любой компании, зарабатывающей на подборе нужных связей или помощи в заключении сделок. Допустим, вы нашли домработницу на платформе вроде Homejoy и остались довольны ее услугами. Будете ли вы всякий раз приглашать ее через Homejoy? Отыскав нужного человека, мало кто продолжит общаться с ним через платформу. Кроме того, сама домработница, набрав при помощи платформы достаточно клиентов, перестанет нуждаться в ее посредничестве. Именно поэтому Homejoy была вынуждена закрыться в 2015 году, просуществовав всего пять лет.

Платформы используют разные приемы, чтобы уйти от этой проблемы: например, требуют заключать сделки только через их систему или не позволяют пользователям обмениваться контактами. Например, Airbnb показывает точный адрес и номер телефона хозяина только после осуществления платежа на ее сайте. Но эти стратегии не всегда срабатывают. Любое усложнение процедур ослабляет платформу: если у конкурента все окажется проще и быстрее, люди уйдут к нему.

Ряд платформ в попытках избежать дезинтермедиации старается повысить свою ценность для пользователей. Они оказывают им всяческие дополнительные услуги: страхуют сделки, поддерживают платежи, облегчают коммуникацию, разбирают споры, отслеживают операции. И все же как только между пользователями устанавливается доверие, платформа становится им не нужна — и все эти стратегии оборачиваются против нее. Один из авторов этой статьи (Фэн) убедился в существовании этого эффекта, изучив вместе с докторанткой Гарвардской школы бизнеса Грейс Гу сайт для подбора фрилансеров. Чем совершеннее становилась предлагаемая платформой система оценки репутации, тем больше росло доверие между работодателями и фрилансерами и тем чаще они отказывались от посредничества сайта, лишая его выручки от подбора заказчиков и исполнителей.

Некоторые платформы снижают эти риски, внедряя несколько разных стратегий извлечения выгоды. Результаты их усилий разнятся. Thumbtack, ресурс для поиска местных поставщиков частных услуг (например, электриков или преподавателей игры на гитаре), берет плату за подбор потенциальных клиентов: заказчики размещают на сайте запросы, а исполнители высылают им предложения и в случае получения ответа платят Thumbtack небольшую сумму. Такая модель, позволяющая извлекать выгоду еще до того, как стороны договорятся о сотрудничестве, помогла компании не уйти в небытие подобно Homejoy. Сегодня Thumbtack ежегодно проводит транзакции на общую сумму более $1 млрд. Минус ее модели в том, что она не может помешать нашедшим друг друга участникам сети продолжить общение вне платформы.

Alibaba, создавшая платформу электронной коммерции Taobao, пошла другим путем. В 2003 году, когда появилась Taobao, более 85% китайского рынка С2С приходилось на платформу EachNet, принадлежавшую eBay. Taobao не стала брать плату за размещение объявлений или заключение сделок и даже предложила пользователям свободно общаться и торговаться через мессенджер Wangwang. Это было совсем не похоже на EachNet, где продавцы должны были платить комиссию от сделок и не могли общаться с покупателями напрямую до подтверждения покупки. Неудивительно, что Taobao быстро захватила лидерство на рынке, а eBay к 2006 году пришлось закрыть китайский сайт. Сегодня Taobao по-прежнему предлагает свои услуги на рынке C2C бесплатно: она зарабатывает на рекламе и продаже ПО для электронной торговли.

В том же Китае руководители платформы для аутсорсинга ZBJ, с момента запуска в 2006 году бравшей за услуги 20% комиссии, подсчитали, что потенциальные потери от дезинтермедиации могут стоить им 90% бизнеса, и начали поиск новых источников дохода. В 2014 году они выяснили, что платформа популярна среди владельцев новых компаний, которым требуется помощь в разработке логотипа. Поняв, что впоследствии этим клиентам понадобится зарегистрировать фирму и товарный знак, в компании решили предложить им и эти услуги. Сегодня ZBJ — крупнейший регистратор товарных знаков в КНР: такие услуги ежегодно приносят компании более $70 млн. Она также существенно снизила комиссию и перенаправила ресурсы с борьбы с рисками на увеличение клиентской базы. История ZBJ, оцениваемой сейчас более чем в $1,5 млрд, показывает: если вы боитесь, что клиенты откажутся от вашего посредничества, возможно, лучше не повышать комиссию за транзакции, а предложить дополнительные услуги.

Уязвимость ко множественным подключениям

Множественные подключения возникают, когда пользователи или поставщики услуг («узлы» сети) обращаются одновременно к нескольким платформам («хабам»). Это обычная ситуация, если цена добавления платформы относительно невысока. Скажем, в сфере райдшеринга многие водители и пассажиры одновременно пользуются, например, Lyft и Uber: это помогает водителям сокращать время простоя, а пассажирам — сравнивать время ожидания и цены, чтобы экономить на поездках. Продавцы часто сотрудничают с несколькими сайтами совместных покупок, а рестораны — с разными платформами доставки еды. И даже разработчики приложений, несмотря на высокие затраты, считают необходимым создавать продукты и для iOS, и для Android.

Если множественные подключения набирают популярность по обе стороны платформы, как это происходит в райдшеринге, ей становится сложно извлекать прибыль из основного бизнеса. Uber и Lyft вынуждены постоянно демпинговать в борьбе за пассажиров и водителей.

Владельцы платформ пытаются снизить риск множественных подключений, стимулируя людей пользоваться только их услугами. С этой целью и Uber, и Lyft во многих странах начисляют бонусы тем, кто совершает определенное число поездок подряд без отказов и отмен или пользуется сервисом в часы пик. Во время поездки обе платформы показывают водителю новые заказы максимально близко от места высадки нынешнего пассажира, чтобы он мог минимизировать порожний пробег и не испытывал соблазн поискать пассажиров на других платформах. Однако пользоваться сразу несколькими платформами настолько легко и недорого, что множественные подключения в этой отрасли — обычное дело.

Борьба со множественными подключениями порой приводит к неожиданным последствиям. Фэн Чжу совместно с Хуэй Ли из Университета Карнеги — Меллон изучили историю 2011 года, когда Groupon стала показывать на своем счетчике не точное число людей, воспользовавшихся тем или иным предложением, а довольно расплывчатые диапазоны. Из-за этого LivingSocial стало сложнее находить на сайте Groupon и переманивать к себе популярных продавцов. В результате LivingSocial переориентировалась на эксклюзивное сотрудничество с продавцами. Хотя Groupon удалось снизить число множественных подключений со стороны продавцов, потребители, напротив, начали чаще пользоваться сразу обоими сайтами, поскольку их предложения стали меньше пересекаться. Это указывает на важную проблему платформ: предотвращение множественных подключений на одной стороне рынка может привести к их росту на другой.

Похоже, здесь надо действовать иначе. Вернемся к индустрии видеоигр. Производители консолей часто подписывают эксклюзивные контракты с создателями игр. А высокая цена консолей и подписных сервисов, таких как Xbox Live и PlayStation Plus, удерживает пользователей на какой-то одной платформе. Сокращение числа множественных подключений по обе стороны рынка снизило интенсивность конкуренции и обеспечило производителям консолей прибыльность. Предоставляя услуги по обработке заказов сторонним интернет-торговцам, Amazon берет с них более высокую комиссию, если заказ был сделан не на ее платформе, тем самым побуждая партнеров торговать только там. А сервис Amazon Prime, предлагающий подписчикам бесплатную двухдневную доставку ряда товаров, стимулирует покупателей отказаться от множественных подключений.

Во многих случаях лучшей стратегией роста для платформы будет объединение нескольких сетей. Любой подобный бизнес достигает успеха за счет привлечения множества пользователей и сбора данных об их действиях. Эти активы почти всегда можно выгодно применить в целом ряде сценариев и на разных рынках. Опираясь на них, фирмы, преуспевшие в одной отрасли, часто укрепляют свои позиции за счет инвестиций в другие направления. Именно это помогло Amazon и Alibaba выйти на такое большое число рынков.

Получая доступ ко множеству сетей, владелец платформы достигает синергетического эффекта. Alibaba успешно объединила платежную платформу Alipay с онлайн-магазинами Taobao и Tmall, предложив продавцам и покупателям нужные услуги и укрепив их взаимное доверие. Сведения о пользователях и транзакциях, собранные Taobao и Tmall, Alibaba использовала для создания новых продуктов, предлагаемых ее финансовым сервисом Ant Financial, в том числе системы кредитного рейтинга для продавцов и потребителей. А данные из этой рейтинговой системы позволяют Ant Financial предоставлять тем и другим краткосрочные ссуды под очень низкий процент. Эти ссуды помогают потребителям больше покупать на платформах Alibaba, а продавцам — пополнять складские запасы. Так сети усиливают позиции друг друга, поддерживая обоюдное масштабирование. Даже когда Tencent вывела на рынок удобный онлайн-кошелек WeChat Pay в рамках приложения WeChat, сервис Alipay сохранил популярность среди продавцов и покупателей благодаря привязке к Alibaba и Ant Financial.

Объединяя все больше рынков, самые успешные платформы начинают связывать воедино разные отрасли. Подобно тому как Alibaba Group сделала шаг от торговли к финансовым услугам, Amazon зашла в сферу развлечений и потребительской электроники. Так платформы становятся важнейшими хабами мировой экономики.

Оценивая перспективы той или иной платформы, предприниматели и инвесторы должны изучить базовые свойства лежащих в ее основе сетей и возможные способы усиления сетевых эффектов. Очень важно также понять, сможет ли платформа справиться с угрозой множественных подключений, выстроить глобальные сетевые структуры и объединить разные сети, чтобы при масштабировании снизить риск отказа от посредников. Анализ этих факторов высветит главные проблемы будущего роста и поддержки платформы и поможет более точно оценить ее потенциал для извлечения прибыли.

Что касается Didi и Uber, наши оценки довольно пессимистичны. Их сети состоят из множества локальных кластеров. Угроза множественных подключений будет лишь усугубляться по мере появления на рынке новых игроков. Объединение сетей (самый сильный ход) пока дает слабый эффект: они сумели выйти лишь на такие высококонкурентные рынки, как доставка еды и вендинг (в 2018 году Uber договорилась об установке в автомобилях вендинговых автоматов Cargo). Приход на рынок беспилотников наверняка еще больше усложнит для Didi и Uber сохранение рыночной капитализации. Свойства сети оказываются важнее масштаба платформы.

Фэн Чжу (Feng Zhu) — доцент бизнес-администрирования Гарвардской школы бизнеса.

Марко Янсити (Marco Iansiti) — профессор бизнес-администрирования Гарвардской школы бизнеса. Консультировал такие ИТ-компании, как Microsoft, Facebook* и Amazon.