Какова вероятность по шкале от 0 до 10, что вы порекомендуете нашу компанию другу?

Вы наверняка десятки раз отвечали на этот вопрос как потребитель, сделав онлайн-заказ, получив услугу или даже выписавшись из больницы. А если вы работаете в одной из тысяч фирм, задающих подобный вопрос клиентам, значит, вы знакомы с индексом потребительской лояльности (NPS), который придумал и описал в HBR почти 20 лет назад Фред Райхельд (в «HBR Россия» статья вышла в 2010 году под заголовком «То, что вам нужно для роста»). С тех пор NPS стремительно распространился по миру. Он стал доминирующим критерием оценки удовлетворенности потребителей и сегодня применяется в двух третях организаций из списка Fortune 1000. В чем причина такого энтузиазма? Индекс решил важнейшую задачу, которая была не по зубам финансовой системе. Финансисты с легкостью определяют, удалось ли нам извлечь из бумажников клиентов миллион долларов, но не могут выяснить, улучшили ли мы жизнь этих людей.

А NPS может. Он измеряет способность фирмы превратить клиента в своего пиарщика, отслеживая и анализируя три сегмента аудитории: сторонников (потребителей, которые настолько довольны своим клиентским опытом, что рекомендуют бренд окружающим), нейтральных потребителей (они считают, что получили ровно то, за что заплатили, но не более, и в перспективе готовы уйти к конкурентам) и критиков (разочарованные взаимодействием с фирмой, они портят ее репутацию и мешают росту). Сторонники ставят компании 9 или 10 баллов, нейтралы — 7 или 8, критики — 6 или меньше. Общий индекс потребительской лояльности фирма высчитывает как разность доли поклонников и доли критиков.

ИДЕЯ КОРОТКО

Проблема

Популярный индекс потребительской лояльности (NPS) применяют и трактуют некорректно.

Причина

Компании дискредитировали полезный показатель NPS, начав искусственно его наращивать и использовать непроверенные раздутые данные.

Решение

Уровень накопленного роста как дополнение к NPS демонстрирует фирмам основанную на данных связь между успехом у клиентов, повторными и расширенными покупками, рекомендациями окружающим, позитивной корпоративной культурой и бизнес-результатами.

Выглядит просто, однако цель всей системы — вдохновить сотрудников и сделать так, чтобы они давали клиенту не только то, что тот хочет, но и то, о чем он и мечтать не мог. Чувствуя заботу, потребители возвращаются к вам снова и снова и приводят друзей.

О значимости клиентских рекомендаций говорит выдающийся успех организаций с рекордно высоким NPS. Возьмем, к примеру, 11 публичных компаний, отмеченных в книге Райхельда «Искренняя лояльность». Медиана совокупного дохода их акционеров за последние 10 лет в пять раз превышает этот показатель у средней американской публичной фирмы, выручка которой в 2010 году превышала $500 млн. Видя подобные результаты, компании все чаще начинают отслеживать свой индекс — а порой и передавать эти показатели акционерам.

К сожалению, из-за того, что организации не всегда правильно понимают саму идею NPS и зачастую пытаются самостоятельно его рассчитать, доверие к индексу падает. Неопытные пользователи злоупотребляют им — например, привязывая к NPS премии работающих с клиентом сотрудников. В результате они начинают больше думать об оценках, чем о качестве обслуживания. Многие фирмы усугубляют проблему, публично сообщая свой индекс инвесторам, но не объясняя, как они его получили, и не принимая мер против шантажа («Поставьте 10, а то меня уволят»), взяток («Поставите 10 — мы вам бесплатно масло поменяем») и манипуляций («Мы не отправляем анкеты потребителям, чьи запросы не удовлетворили»). Также они не рассказывают, каких клиентов (и сколько) опросили, каков был процент согласившихся отвечать и что стало причиной опроса. В отчетах редко упоминают, проводилось ли исследование надежными внешними экспертами и было ли оно двойным слепым. Иными словами, некоторые фирмы превратили NPS в повод похвастаться — а это дискредитирует и обесценивает индекс.

Со временем мы осознали, что единственный способ заставить систему работать лучше — найти дополнительный параметр, привязанный не к опросам, а к бухгалтерии. Он должен был высвечивать качество (и вероятную прибыльность) роста фирмы. В его основе должна была лежать прошедшая аудиторскую проверку выручка от всех клиентов (а не только потенциально необъективная выборка ответов на анкету): так больше шансов избежать влияния подтасовок, натаскивания, шантажа и искажений на результаты неанонимизированных опросов. Мы убеждены, что нам удалось разработать такой параметр.

В этой статье мы представляем вашему вниманию накопленный рост — основанное на бухгалтерских выкладках дополнение к NPS, увеличивающее его эффективность, демонстрирующее компаниям четкую, базирующуюся на данных связь между успехом у клиентов, повторными и расширенными покупками, рекомендациями окружающим, позитивной корпоративной культурой и бизнес-результатами.

КАК ПОЯВИЛСЯ НАКОПЛЕННЫЙ РОСТ

Успехи компаний с высоким индексом NPS доказывают: увеличение числа сторонников (активов) и уменьшение числа критиков (обязательств) стимулирует устойчивый рост. Но мы знали, что развивать NPS надо в сторону объективности. Оценки на основе опросов, даже дополненные цифровыми сигналами и отслеживанием больших данных, все-таки довольно расплывчаты. Топ-менеджерам (и инвесторам) нужен более точный показатель, за который человека можно было бы призвать к ответу.

На идею накопленного роста Райхельда натолкнул слайд презентации для инвесторов, которую он просматривал, готовясь к выступлению на конференции для руководства First Republic Bank. Банку удалось выяснить, какая доля его роста вызвана повторными обращениями клиентов и их рекомендациями. На слайде было видно, что 50% роста депозитных счетов дали существующие клиенты и еще 32% — люди, пришедшие благодаря сарафанному радио. Иными словами, 82% роста депозитов банк получил за счет качественного обслуживания. В сфере займов эта доля составила 88%.

Откуда First Republic Bank узнал, кто пришел к нему по рекомендации? Он спрашивал каждого нового клиента, что привело того в банк, и фиксировал ответ в его личном деле. Система учета клиентов автоматически объединяла счета домохозяйств и всех связанных с ними небольших компаний, позволяя банку видеть прирост баланса депозитов и займов существующих клиентов. Основная причина сбора таких данных — желание доказать инвесторам (и регуляторам), что стремительный рост безопасен и качественен. Объем займов банка увеличивался на 15% в год, в то время как в индустрии в целом этот показатель обычно составляет 2—3%. Как правило, это повод напрячься: скорее всего, банк раздает деньги без соблюдения стандартов. Однако данные продемонстрировали: рост First Republic Bank не несет лишних рисков. Его обеспечивают клиенты, которых компания уже хорошо знает, — а также их окружение.

Слайд презентации вдохновил Райхельда на создание нового показателя — уровня накопленного роста, измеряющего рост выручки за счет возвращающихся клиентов и тех, кто получил от них рекомендации. Связанный показатель — коэффициент накопленного роста — указывает на отношение накопленного роста к общему. Собственно, именно он приводился на упомянутом слайде банка и составлял 82% для депозитов и 88% для займов. Общий рост займов First Republic Bank равнялся 15% в год, а значит, его уровень накопленного роста по займам доходил до 13,2%. Мы полагаем, что редкий финансовый институт способен добиться подобного успеха, но узнать это наверняка невозможно, пока другие банки не начнут измерять и публиковать свои данные по накопленному росту. Мы знаем, что доля новых клиентов, приходящих в First Republic Bank по совету друзей (71%), намного выше, чем у коллег по розничному банкингу (21—53%, по результатам исследования NPS Prism, проводимого компанией Bain).

СОПОСТАВЛЕНИЕ КАЧЕСТВА РОСТА ДВУХ ФИРМ

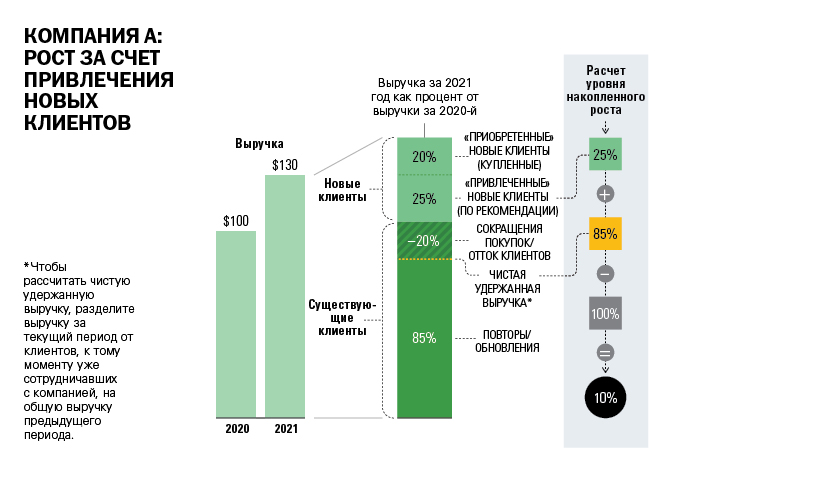

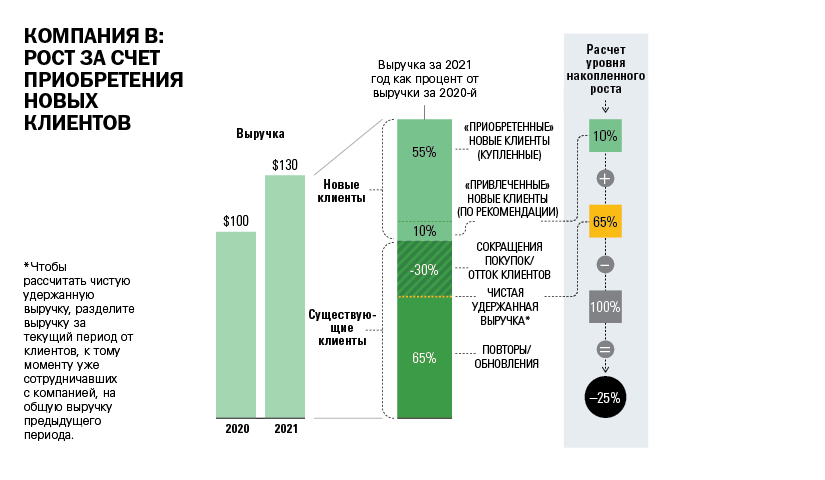

Даже при одинаковом увеличении выручки уровень накопленного роста в компаниях может принципиально отличаться. Гипотетические фирмы в данном примере наращивали выручку с одинаковой скоростью. Однако если взглянуть на источники этой выручки пристальнее, становится видно, что компания А добилась роста, удовлетворяя потребности имеющихся клиентов (они чаще обращались к фирме и приводили друзей), в то время как компания В генерировала значительную выручку, активно приобретая новых клиентов за счет рекламы и акций.

При этом работающая в другой отрасли Warby Parker — пионер прямых продаж рецептурных очков — получает благодаря рекомендациям почти 90% новой клиентуры. Именно эта фирма стала одной из первых площадок для тестирования нашего нового показателя. Он помог нам оценить по достоинству ее впечатляющий рост, основанный на лояльности. Warby Parker уже давно использует NPS и собирается и дальше строить на этом индексе систему внутреннего управления. Она также планирует получить еще больше информации, применяя показатель накопленного роста.

КАК РАССЧИТАТЬ НАКОПЛЕННЫЙ РОСТ

Хотя уровень накопленного роста можно оценить и без доступа к внутренней аналитике компании, инвесторам всегда нужны точные и проверенные цифры на основе фактических результатов. Чтобы собрать необходимые надежные данные, фирма должна усовершенствовать свои системы, внедрив клиентоцентричный бухгалтерский учет.

В самом простом виде такая бухгалтерия отслеживает динамику затрат и выручки для каждого клиента, паттерны ухода потребителей, сокращения количества покупок, предоставления скидок, а также маркеры сегментов вроде срока взаимодействия с потребителями. Расчеты фиксируют, как фирма заполучила конкретного клиента (пришел ли он по рекомендации или благодаря незапятнанной репутации компании, был ли привлечен за счет рекламы, скидок или комиссионных продаж) и сколько она потратила на его приобретение и работу с ним.

По сути, эти данные лежат в основе расчета пожизненной ценности клиента (CLV). Впрочем, это весьма сложный параметр — тут вступают в дело теория вероятности и высшая математика (то есть актуарная наука). Хотя определение этого показателя может навести на ценные мысли, далеко не все умеют им пользоваться. Пожизненная ценность клиента указывает, сколько вы ожидаете получить от него, а накопленный рост анализирует реальные результаты и измеряет уже полученную ценность. Показатель накопленного роста может помочь каждой команде понять, насколько хорошо она работает: он фиксирует, какую долю общего роста дают возвращающиеся и приводящие друзей потребители.

Накопленный рост состоит из двух элементов. Первый — доля повторно обращающихся клиентов. Ее отражает показатель чистой удержанной выручки (NRR), который отлично зарекомендовал себя в некоторых отраслях, особенно в SaaS (программное обеспечение как услуга). После того, как вы распределите доходы по клиентам, вы можете определить свой NRR. Просто подсчитайте выручку за текущий год от клиентов, работавших с вами и в прошлом году, разделите эту сумму на общую выручку прошлого года и выразите полученную цифру в процентах.

Второй элемент — привлеченные новые клиенты (ENC). Это доля расходов новых потребителей, пришедших по рекомендации (в отличие от приобретенных за счет рекламных кампаний). Ее рассчитать сложнее: фирме надо выяснить, каким образом к ней попали клиенты. Мы разработали практическое решение этой задачи и, хотя его еще нужно испытывать и дорабатывать, считаем, что отслеживать данный показатель очень важно. Чем быстрее и точнее вы оцените размер выручки от ENC, тем проще будет инвестировать в привлечение дополнительных потребителей и в удовлетворение потребностей уже имеющихся. Компании сегодня недооценивают силу сарафанного радио. Его считают приятным бонусом — на самом же деле это один из решающих (если не главный) факторов устойчивого развития.

Чтобы определить уровень накопленного роста, для начала подсчитайте чистую удержанную выручку (как правило, сумма оказывается более внушительной, чем во втором элементе). Понять, как важен этот показатель, можно хотя бы по тому, насколько сильно даже небольшие изменения в нем влияют на оценку стоимости компаний, работающих по модели SaaS. Фирмы, у которых он выше 130%, стоят в среднем более чем в 2,5 раза дороже тех, где он ниже 110%.

Несмотря на значимость этой метрики, даже опытные SaaS-фирмы часто определяют ее по-разному. Одни оценивают клиентов лишь выборочно, другие исключают данные тех, кто успел прийти и уйти в течение одного периода, и заказчиков с многолетними договорами и т. д. Мы настоятельно советуем регуляторам официально включить этот параметр в общепринятые принципы бухгалтерии, формализовав правила его расчета.

Некоторым отраслям придется подготовиться к использованию NRR. Например, не все бренды консолидируют счета одного домохозяйства по нескольким линейкам продуктов или услуг. Компании должны научиться более последовательно учитывать клиентов, пришедших и ушедших в течение одного периода. В2В-фирмам потребуются правила, помогающие определять, являются ли разные дивизионы (или подразделения по закупкам) компании одним и тем же клиентом. Но современные сложные CRM-технологии, инструменты для работы с большими данными и усилия аналитиков позволят все это сделать — причем без ухищрений, необходимых для оценки таких требуемых бухгалтерскими правилами, но менее практичных параметров, как репутация и амортизация.

Теперь давайте посмотрим, как правильно подойти ко второму компоненту накопленного роста — доле выручки, полученной от привлеченных новых клиентов. Подсчитать ее по силам единицам, поэтому мы предлагаем решение, доказавшее свою эффективность в нескольких продолжающихся бета-тестах. Начиная работать с новыми потребителями, нужно сделать несложный дополнительный шаг: попросить каждого объяснить, почему он выбрал в качестве партнера именно вас. Опрашивая клиента в самом начале сотрудничества, можно быть уверенным, что тот ничего еще не забыл.

В зависимости от ответов клиенты распределяются по двум категориям: привлеченные и приобретенные. Скажем, если человек упоминает «вызывающую доверие репутацию» или «советы друзей и родных», он и полученная от него выручка учитываются в категории «привлеченные» (накопленные). Те же, кто указал на «предупредительного продавца», «рекламу», «специальное предложение или акцию», помечаются как «приобретенные» («купленные»). Наша цель — выработать универсальный процесс, чтобы все фирмы могли использовать одну и ту же методологию и получать сопоставимые официальные цифры. А пока стоит отобрать несколько вероятных ответов, на которых, как вам кажется, остановятся опрашиваемые, и добавить поле «Другое»: комментарии, оставленные в нем, позволят в дальнейшем дополнить или исправить имеющиеся варианты.

Сопоставляя поведение привлеченных и приобретенных клиентов, вы сможете определить их пожизненную ценность и понять, в какие сегменты аудитории и в какие кампании стоит вкладываться. Консультируя фирмы, мы заметили: как правило, они считают, что привлеченные клиенты выгоднее приобретенных, ведь показатель пожизненной ценности последних часто оказывается отрицательным. Эти расчеты, основанные на взаимодействии с потребителями, невероятно важны для внедрения клиентских стратегий — в частности, разработанных нашим коллегой по Bain Робом Марки (см. его статью «Перестаньте недооценивать клиентов», «HBR Россия», март 2020 г.). Пока вы не подсчитаете, что дает вам каждый потребитель, фраза «клиенты — наш главный актив» — это просто слова.

Чтобы определить уровень накопленного роста, сложите NRR и ENC и вычтите из полученной суммы 100%. Рассмотрим условный пример. Выручка компании А поднялась со $100 в 2020 году до $130 в 2021-м (на 30%). Клиенты, уже сотрудничавшие с фирмой в 2020 году, в 2021-м принесли ей $85 выручки. Некоторые из них купили больше прежнего на $5 — но этот рост был скомпенсирован за счет сокращения на $20 суммы покупок, совершенных другими людьми. Таким образом показатель NRR составил 85%. Новые клиенты дали $45 выручки: $25 — привлеченные потребители (пришедшие по рекомендации) и $20 — приобретенные («купленные»). Сложив NRR (85%) и ENC (25%) и вычтя из полученной суммы 100%, получаем, что уровень накопленного роста составил 10%.

Теперь давайте сравним эту фирму с другой, выручка которой выросла так же, но по иным причинам. Показатель NRR у компании В всего 65% — намного ниже, чем у компании А. Хотя обе организации вроде бы идут по одному пути, фирма В наращивает выручку за счет активной покупки новых клиентов (см. врезку «Сопоставление качества роста двух фирм»). Это почти наверняка снизит текущую и будущую прибыль и окажется нерациональной стратегией. Современные бухгалтерские нормы не позволяют оценить эту важнейшую разницу.

Влияние лояльности клиентов на бизнес хорошо известно опытным инвесторам и руководителям. Накапливая надежные статистические данные, бренды сумеют проверить эффективность крупных инвестиций в качество обслуживания. Теперь давайте взглянем на две реально существующие фирмы FirstService и BILT, которые начали оценивать клиентскую лояльность по уровню накопленного роста.

ДОЛГОСРОЧНАЯ ЭКОНОМИЧЕСКАЯ ЦЕННОСТЬ РЕКОМЕНДАЦИЙ

Джей Хенник еще подростком основал FirstService как сервис по очистке бассейнов. Сегодня, полвека спустя, корпорация приносит более $3 млрд годового дохода и насчитывает 24 тыс. сотрудников. Это крупнейшая в Северной Америке компания по управлению объединениями жильцов — например, кондоминиумами и ассоциациями владельцев недвижимости; кроме того, ей принадлежат вспомогательные службы, в том числе CertaPro Painters, California Closets, Century Fire Protection и First Onsite.

FirstService начала внедрять индекс NPS во всех принадлежащих ей фирмах в 2008 году. В 2011-м, когда Фред Райхельд познакомился с нынешним главой компании Скоттом Паттерсоном, тот сказал, что хотел бы активнее использовать индекс, чтобы помочь руководителям FirstService укреплять отношения с потребителями. Чем больше мы узнавали о компании, тем больше она нам нравилась (Райхельд в итоге вошел в ее совет директоров) — главным образом потому, что, казалось, она не меньше нас была озабочена лояльностью клиентов. Когда Паттерсон узнал о планах Райхельда изучать накопленный рост, он заявил: «Прекрасная идея. Полностью соответствует идеологии FirstService».

Компания считает, что своим успехом во многом обязана культуре, ориентированной на потребителя. Все ее руководители на местах осознают, что замена потерянного клиента может влететь в копеечку. Они также понимают, что благодаря отзывам имеющихся клиентов можно гораздо эффективнее привлекать новых. Паттерсон утверждает, что в его компанию, управляющую жилыми домами, по рекомендации приходит более половины всех новых клиентов, в фирму по производству шкафов — 70%, в малярную компанию — от 80 до 90%. Местные франчайзи знают, что люди, обратившиеся к ним по совету близких, часто превращаются в выгодных клиентов (в малярном направлении сделки с такими потребителями заключаются в 90% случаев — почти вдвое чаще, чем с теми, кто пришел по другим каналам). А поскольку франчайзи сохраняют связь с покупателями, им проще выяснить, кто кого посоветовал, и спросить рекомендовавшего, что побудило его рекламировать компанию.

FirstService — прекрасный пример того, как клиентская лояльность играет на руку инвесторам. Фирма разместила акции на бирже NASDAQ в начале 1995 года. Когда Bain изучила все публичные компании США с выручкой от $100 млн в год (то есть примерно 2800 фирм) и ранжировала их по совокупному доходу акционеров на конец 2019 года, FirstService заняла восьмое место (обогнав таких титанов, как Apple): у нее этот показатель составил почти 22% в год. Если бы вы вложили в акции FirstService $100 тыс. в 1995 году, в 2019-м вы бы получили $13,6 млн. Отслеживая и публикуя надежные показатели уровня накопленного роста, компании вроде FirstService продемонстрируют свои преимущества и помогут инвесторам оценить устойчивость роста, вызванного лояльностью потребителей.

Паттерсон признает: ему до сих пор бывает непросто убедить инвесторов, что клиентоцентричная культура FirstService гарантирует устойчивое преимущество. «Они меня слышат, — объясняет он, — но не понимают, ведь они привыкли мыслить как финансисты. Просят раскрыть истинные причины впечатляющих успехов, чтобы на их основе оценить наше будущее». Он считает, что накопленный рост нужно определять научными методами, и тогда дело сдвинется с мертвой точки. И не боится выдать секретные знания: в конце концов, корпоративную культуру, основанную на обслуживании клиентов, трудно создать и поддерживать.

BILT: ОПЫТ ОТЧЕТНОСТИ ПО НАКОПЛЕННОМУ РОСТУ

В 2016 году компания BILT запустила мобильное приложение, заменившее бумажные инструкции по сборке, установке, настройке, ремонту и обслуживанию продукции на пошаговые 3D-подсказки. Производители и ритейлеры передают ей соответствующие файлы, созданные с помощью системы автоматизированного проектирования, — и BILT превращает их в цифровую анимацию с голосовыми инструкциями и текстовыми напоминаниями.

Amazon, IKEA и Wayfair уже поняли, что проблемы с самостоятельной сборкой отпугивают покупателей, и начали придумывать, как ее упростить. Чтобы помочь клиентам одновременно с приобретением товара найти мастера, который его соберет, в 2017 году IKEA даже купила TaskRabbit — маркетплейс, объединяющий сегодня более 100 тыс. фрилансеров. Wayfair для аналогичных целей заключила партнерство с ресурсом Handy.com. Буквально в этом году Amazon начала экспериментировать с премиум-сервисом, автоматически включающим в доставку услуги сборщиков.

BILT помогает ритейлерам не тратить лишних денег на сборку и службу поддержки — и учит потребителя самостоятельно работать с покупкой. Приложение даже фиксирует, как долго пользователь смотрит на экран, изучая тот или иной пункт инструкции: это помогает производителям и продавцам понять, какие этапы сборки объяснены непонятно или неверно, и исправить ситуацию. Кроме того, покупатель может сохранить в приложении все данные о регистрации продукта, а также гарантии, инструкции и советы по устранению неисправностей. Сохраненные инструкции обновляются в режиме реального времени и не устаревают. Иными словами, BILT дает возможность рознице и брендам улучшать впечатления клиента даже после сборки товара.

Когда продукт собран, приложение генерирует традиционный NPS-опрос, в котором уточняется, насколько вероятно по шкале от 0 до 10, что потребитель порекомендует продукт знакомым, и задается открытый вопрос о причине такой оценки и о том, как можно сделать процесс еще удобнее. Благодаря этому приложение снабжает ритейлеров богатой обратной связью по конкретным артикулам и историям покупок. Миссия BILT, описанная на сайте, звучит следующим образом: «Сделать так, чтобы опыт потребителей был невероятно благоприятным и вдохновляющим и чтобы в результате клиенты сами стали продвигать бренды компании». Приятно наблюдать за становлением фирмы, которая только и делает, что помогает другим организациям повышать свои показатели NPS.

В начале 2020 года, когда Райхельд впервые узнал о BILT, выручка компании росла более чем на 175% в год. Как это бывает со стартапами, большая часть денег шла на развитие. Зато показатель NRR у BILT составлял 150%, а большинство новых потребителей приходили по рекомендации — в итоге уровень накопленного роста достигал 160%. Эти цифры убедили Райхельда в устойчивости роста компании. Он инвестировал в BILT существенную сумму и вошел в ее совет директоров.

ПРОЦВЕТАЙТЕ, ПОМОГАЯ ДРУГИМ

Более 30 лет назад, когда Фред Райхельд опубликовал в «Harvard Business Review» свою первую статью о лояльности («Zero Defections: Quality Comes to Services», сентябрь — октябрь 1990 г.), мы и представить себе не могли, что наши изыскания так сильно повлияют на мировое движение к клиентоцентричности. Мы гордимся тем, что помогли компаниям достичь столь многого, но сознаем, что все еще находимся в начале пути. Мы почти сразу поняли, что лояльность клиентов не продукт маркетинговых уловок и броской рекламы, и сумели доказать, что этот фактор дает значительные экономические преимущества, включая успешное привлечение потребителей.

Сегодня можно с уверенностью утверждать: успех бизнеса начинается с лидеров, которые считают, что основная цель их фирмы — относиться к клиентам с любовью и заботой. Это фундаментальная идея. Именно такой подход порождает лояльность, а через нее — устойчивый, прибыльный рост. На нем основано финансовое процветание выдающихся организаций, благодаря ему в них хочется работать, но до сих пор его воздействие было почти невозможно измерить. Настало время серьезно оценивать успехи компании в движении к вышеописанной цели и отчитываться о них. Кроме того, необходимо признать: единственный путь к победе — улучшение жизни людей, ради которых мы работаем.